ąÆ čĆčāą▒čĆąĖą║čā "ąĀąĄčłąĄąĮąĖčÅ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮąŠą│ąŠ ą║ą╗ą░čüčüą░" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣

ąÆą╗ą░ą┤ąĖą╝ąĖčĆ ąöąĄą╝čćąĖčłąĖąĮ

ąōąĄąĮąĄčĆą░ą╗čīąĮčŗą╣ ą┤ąĖčĆąĄą║č鹊čĆ

ąŚąÉą× "ąĪąŠą▓čĆąĄą╝ąĄąĮąĮčŗąĄ ąóąĄą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąĖ"

ąÉą╗ąĄą║čüą░ąĮą┤čĆ ąÜąŠčĆčüčāąĮčüą║ąĖą╣

ąŁą║čüą┐ąĄčĆčé, ą║.čé.ąĮ., čü.ąĮ.čü. ąŚąÉą× "ąĪąŠą▓čĆąĄą╝ąĄąĮąĮčŗąĄ ąóąĄą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąĖ"

ąÉą╗ąĄą║čüąĄą╣ ąĪą▓ąĖčĆąĖąĮ

ąśąĮąČąĄąĮąĄčĆ-ąĖčüčüą╗ąĄą┤ąŠą▓ą░č鹥ą╗čī

ąŚąÉą× "ąĪąŠą▓čĆąĄą╝ąĄąĮąĮčŗąĄ ąóąĄą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąĖ"

ąÆ 2008 ą│. ąĮą░čćą░ą╗čüčÅ ąĮąŠą▓čŗą╣ čŹčéą░ą┐ čĆą░ąĘą▓ąĖčéąĖčÅ čĆčŗąĮą║ą░ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ą┤ą░čéą░-čåąĄąĮčéčĆąŠą▓ (ąöą”) ąĀąż. ąØą░čĆčÅą┤čā čü ą┐ąŠčüč鹊čÅąĮąĮčŗą╝ ą┐ąŠą▓čŗčłąĄąĮąĖąĄą╝ čāčĆąŠą▓ąĮčÅ ąĖąĮč乊čĆą╝ą░čéąĖąĘą░čåąĖąĖ ą▓čüąĄčģ ąŠčéčĆą░čüą╗ąĄą╣ 菹║ąŠąĮąŠą╝ąĖą║ąĖ ą┐čĆąŠąĖčüčģąŠą┤ąĖčé čĆąĄąĘą║ąĖą╣ čĆąŠčüčé ąŠą▒čŖąĄą╝ąŠą▓ čģčĆą░ąĮąĖą╝čŗčģ ąĖ ą┐ąĄčĆąĄą┤ą░ą▓ą░ąĄą╝čŗčģ ą┤ą░ąĮąĮčŗčģ, ą║ąŠč鹊čĆčŗą╣ ą┐čĆąĖą▓ąŠą┤ąĖčé ą║ č鹊ą╝čā, čćč鹊 ą▒ą░ąĮą║ąĖ, čĆąĖč鹥ą╣ą╗ąĄčĆčŗ, ą╗ąŠą│ąĖčüčéąĖč湥čüą║ąĖąĄ ąĖ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąĄąĮąĮčŗąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ čüč鹊ą╗ą║ąĮčāą╗ąĖčüčī čü ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠčüčéčīčÄ čĆą░ąĘą╝ąĄčēą░čéčī ą▓ čüą▓ąŠąĖčģ (ą▓ąĄą┤ąŠą╝čüčéą▓ąĄąĮąĮčŗčģ) ąöą” ą▓čüąĄ ą▒ąŠą╗čīčłąĖąĄ ąŠą▒čŖąĄą╝čŗ ą▓čŗčćąĖčüą╗ąĖč鹥ą╗čīąĮąŠą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ. ąÆ ą║ą░č湥čüčéą▓ąĄ ą░ą╗čīč鹥čĆąĮą░čéąĖą▓čŗ IT-čĆčāą║ąŠą▓ąŠą┤čüčéą▓ąŠ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ąĮą░čćąĖąĮą░ąĄčé čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čéčī ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖąĄ ą╝ąŠčēąĮąŠčüč鹥ą╣ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą”. ą×čéą╝ąĄčéąĖą╝, čćč鹊 čĆą░ąĘą▓ąĖčéąĖąĄ čĆčŗąĮą║ą░ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ą┐čĆąŠąĖčüčģąŠą┤ąĖčé ąĮą░ č乊ąĮąĄ ą╝ąĖčĆąŠą▓ąŠą│ąŠ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąŠą│ąŠ ą║čĆąĖąĘąĖčüą░. ą¤ąŠčŹč鹊ą╝čā ąŠą┐čéąĖą╝ąĖąĘą░čåąĖčÅ ąĘą░čéčĆą░čé ąĮą░ IT-ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčā ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣ čéą░ą║ąČąĄ ą║ą░čéą░ą╗ąĖąĘąĖčĆąŠą▓ą░ą╗ą░ ąĖąĮč鹥čĆąĄčü ą║ čāčüą╗čāą│ą░ą╝ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą”.

ąĢčēąĄ ąŠą┤ąĖąĮ ą▓ą░ąČąĮčŗą╣ čäą░ą║č鹊čĆ, ą║ąŠč鹊čĆčŗą╣ ąŠą┐čĆąĄą┤ąĄą╗čÅąĄčé ą▓čüąĄ ą▓ąŠąĘčĆą░čüčéą░čÄčēąĖą╣ čüą┐čĆąŠčü ąĮą░ čāčüą╗čāą│ąĖ čĆąŠčüčüąĖą╣čüą║ąĖčģ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą”, - čĆąŠčüčé ąĮąĄą┐ąŠčüčĆąĄą┤čüčéą▓ąĄąĮąĮąŠ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čüąĄą│ą╝ąĄąĮčéą░ ąśąĮč鹥čĆąĮąĄčéą░.

ąÜąŠą╝ą┐ą░ąĮąĖčÅ VeriSign, ą░ą┤ą╝ąĖąĮąĖčüčéčĆą░č鹊čĆ ą┤ąŠą╝ąĄąĮąĮčŗčģ ąĘąŠąĮ.com ąĖ net, ąŠą┐čāą▒ą╗ąĖą║ąŠą▓ą░ą╗ą░ ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖąĄ ą╝ąĖčĆąŠą▓ąŠą│ąŠ čĆčŗąĮą║ą░ ą┤ąŠą╝ąĄąĮąŠą▓ (ą┐ąŠ ą┤ą░ąĮąĮčŗą╝ ąĘą░ ą┐ąĄčĆą▓čŗą╣ ą║ą▓ą░čĆčéą░ą╗ 2009 ą│.). ąÜąŠą╗ąĖč湥čüčéą▓ąŠ čĆąĄą│ąĖčüčéčĆą░čåąĖą╣ ą▓ čĆąŠčüčüąĖą╣čüą║ąŠą╣ ąĘąŠąĮąĄ .ru ą▓čŗčĆąŠčüą╗ąŠ ąĮą░ 8% ą┐ąŠ čüčĆą░ą▓ąĮąĄąĮąĖčÄ čü č湥čéą▓ąĄčĆčéčŗą╝ ą║ą▓ą░čĆčéą░ą╗ąŠą╝ 2008 ą│. ąŁč鹊 ą▓č鹊čĆąŠą╣ ą┐ąŠą║ą░ąĘą░č鹥ą╗čī čüčĆąĄą┤ąĖ ąĮą░čåąĖąŠąĮą░ą╗čīąĮčŗčģ ą┤ąŠą╝ąĄąĮąŠą▓ ą┐ąŠčüą╗ąĄ ą░ą╝ąĄčĆąĖą║ą░ąĮčüą║ąŠą│ąŠ .us. ąÆ ąŠą▒čēąĄą╝ čĆąĄą╣čéąĖąĮą│ąĄ ąĮą░čåąĖąŠąĮą░ą╗čīąĮčŗčģ ą┤ąŠą╝ąĄąĮąĮčŗčģ ąĘąŠąĮ ą┐ąŠ ą║ąŠą╗ąĖč湥čüčéą▓čā ąĘą░čĆąĄą│ąĖčüčéčĆąĖčĆąŠą▓ą░ąĮąĮčŗčģ ą┤ąŠą╝ąĄąĮąŠą▓ ąĀąż ąĘą░ąĮąĖą╝ą░ąĄčé čłąĄčüč鹊ąĄ ą╝ąĄčüč鹊. ą¤ąŠ ą╝ąĮąĄąĮąĖčÄ čüą┐ąĄčåąĖą░ą╗ąĖčüč鹊ą▓ VeriSign, ą▒čŗčüčéčĆčŗą╣ čĆąŠčüčé ą║ąŠą╗ąĖč湥čüčéą▓ą░ ąĮą░čåąĖąŠąĮą░ą╗čīąĮčŗčģ ą┤ąŠą╝ąĄąĮąŠą▓ ą▓ ąĀąż ą┐čĆąŠąĖčüčģąŠą┤ąĖčé ą▒ą╗ą░ą│ąŠą┤ą░čĆčÅ čāą▓ąĄą╗ąĖč湥ąĮąĖčÄ čćąĖčüą╗ą░ čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮčŗčģ ą┐ąŠą┤ą║ą╗čÄč湥ąĮąĖą╣ ą║ ąśąĮč鹥čĆąĮąĄčéčā ą▓ čüčéčĆą░ąĮąĄ. ąØą░ą┐ąŠą╝ąĮąĖą╝, čćč鹊 čĆąŠčüčüąĖą╣čüą║ą░čÅ ą┤ąŠą╝ąĄąĮąĮą░čÅ ąĘąŠąĮą░ .ru ą┐čĆąĄąŠą┤ąŠą╗ąĄą╗ą░ ąŠčéą╝ąĄčéą║čā ą▓ 2 ą╝ą╗ąĮ ąĘą░čĆąĄą│ąĖčüčéčĆąĖčĆąŠą▓ą░ąĮąĮčŗčģ ą┤ąŠą╝ąĄąĮąĮčŗčģ ąĖą╝ąĄąĮ 22 ą╝ą░čĆčéą░ 2009 ą│. (ąŠčéą╝ąĄčéą║ąĖ ą▓ 500 čéčŗčü. ąĘą░čĆąĄą│ąĖčüčéčĆąĖčĆąŠą▓ą░ąĮąĮčŗčģ ą┤ąŠą╝ąĄąĮąŠą▓ ąĀčāąĮąĄčé ą┤ąŠčüčéąĖą│ ą▓ 2006 ą│., ą░ 1 ą╝ą╗ąĮ - ą▓ čüąĄąĮčéčÅą▒čĆąĄ 2007 ą│.).

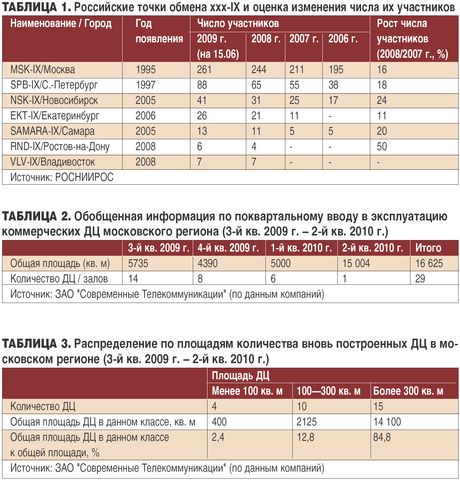

ąöčĆčāą│ą░čÅ ąŠčüąŠą▒ąĄąĮąĮąŠčüčéčī (čüą╗ąĄą┤čüčéą▓ąĖąĄ čĆąŠčüčéą░ ąĘąŠąĮčŗ .ru) - čĆąŠčüčé čćąĖčüą╗ą░ čĆąŠčüčüąĖą╣čüą║ąĖčģ č鹊č湥ą║ ąŠą▒ą╝ąĄąĮą░ (ą┐ąĖčĆąĖąĮą│ą░) xxx-IX ąĖ čāą▓ąĄą╗ąĖč湥ąĮąĖąĄ čćąĖčüą╗ą░ ąĖčģ čāčćą░čüčéąĮąĖą║ąŠą▓. ąÆ čéą░ą▒ą╗. 1 ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮčŗ čĆąŠčüčüąĖą╣čüą║ąĖąĄ č鹊čćą║ąĖ ąŠą▒ą╝ąĄąĮą░ xxx-IX ąĖ ąŠčåąĄąĮą║ą░ ąĖąĘą╝ąĄąĮąĄąĮąĖčÅ čćąĖčüą╗ą░ ąĖčģ čāčćą░čüčéąĮąĖą║ąŠą▓. ą¤čĆąĖą▓ąĄą┤ąĄąĮąĮčŗąĄ ą┤ą░ąĮąĮčŗąĄ čģą░čĆą░ą║č鹥čĆąĖąĘčāčÄčé čĆąŠčüčé čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ ąśąĮč鹥čĆąĮąĄčé-čüąĄą│ą╝ąĄąĮčéą░.

ąÆ ąŠčéą▓ąĄčé ąĮą░ ą┐ąŠą▓čŗčłąĄąĮąĖąĄ ąĖąĮč鹥čĆąĄčüą░ ą║ čāčüą╗čāą│ą░ą╝ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” čĆčÅą┤ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ą▓ 2007-2008 ą│ą│. ą░ąĮąŠąĮčüąĖčĆąŠą▓ą░ą╗ ą┐ą╗ą░ąĮčŗ ą┐ąŠ čüąŠąĘą┤ą░ąĮąĖčÄ čüą▓ąĄčĆčģą║čĆčāą┐ąĮčŗčģ ąĖ ą║čĆčāą┐ąĮčŗčģ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ą▓ ą╝ąŠčüą║ąŠą▓čüą║ąŠą╝ čĆąĄą│ąĖąŠąĮąĄ: ą║ą░ą║ ąĮąĄą┐ąŠčüčĆąĄą┤čüčéą▓ąĄąĮąĮąŠ ą▓ ą£ąŠčüą║ą▓ąĄ, čéą░ą║ ąĖ ą▓ ą£ąŠčüą║ąŠą▓čüą║ąŠą╣ ąŠą▒ą╗ą░čüčéąĖ. ą×čéą╝ąĄčéąĖą╝, čćč鹊 ą┐ą╗ą░ąĮčŗ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ą▒čŗą╗ąĖ ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮčŗ ą┤ąŠ ąŠčüąĄąĮąĖ 2008 ą│, č鹊 ąĄčüčéčī ą┤ąŠ ąĮą░čćą░ą╗ą░ ą▓ąŠąĘą┤ąĄą╣čüčéą▓ąĖčÅ ą╝ąĖčĆąŠą▓ąŠą│ąŠ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąŠą│ąŠ ą║čĆąĖąĘąĖčüą░ ąĮą░ 菹║ąŠąĮąŠą╝ąĖą║čā ąĀąż.

ąÆ čüąĖą╗čā čĆčÅą┤ą░ ą┐čĆąĖčćąĖąĮ ąĖą┤ąĄčÅ čüąŠąĘą┤ą░ąĮąĖčÅ čüą▓ąĄčĆčģą║čĆčāą┐ąĮčŗčģ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ąĘą░ ą┐čĆąĄą┤ąĄą╗ą░ą╝ąĖ ą£ąŠčüą║ą▓čŗ ąĮą░ ą┤ą░ąĮąĮąŠą╝ čŹčéą░ą┐ąĄ čĆąĄą░ą╗ąĖąĘąŠą▓ą░ąĮą░ ąĮąĄ ą▒čŗą╗ą░: ąĮąĄčüą║ąŠą╗čīą║ąŠ ą┐ą╗ą░ąĮąŠą▓čŗčģ čĆą░ą▒ąŠčé ą┐ąŠ čüąŠąĘą┤ą░ąĮąĖčÄ ąöą” ą▓ąĮąĄ ą£ąŠčüą║ą▓čŗ ą▒čŗą╗ąĖ čüą▓ąĄčĆąĮčāčéčŗ ąĖą╗ąĖ ą┐ąĄčĆąĄąĮąĄčüąĄąĮčŗ ąĮą░ ą▒ąŠą╗ąĄąĄ ą┐ąŠąĘą┤ąĮąĖąĄ čüčĆąŠą║ąĖ. ą¤ąŠą║ą░ čéą░ą║ąČąĄ ąĮąĄ čĆąĄą░ą╗ąĖąĘąŠą▓ą░ąĮą░ ąĖą┤ąĄčÅ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ą░ ąöą” ą▓ čüčāčēąĄčüčéą▓čāčÄčēąĖčģ ą▓ ą╝ąŠčüą║ąŠą▓čüą║ąŠą╝ čĆąĄą│ąĖąŠąĮąĄ ąĮą░čāą║ąŠą│čĆą░ą┤ą░čģ, ą░ čéą░ą║ąČąĄ ą▓ąŠ ą▓ąĮąŠą▓čī čüąŠąĘą┤ą░ą▓ą░ąĄą╝čŗčģ č鹥čģąĮąŠą┐ą░čĆą║ą░čģ ąĖ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮčŗčģ ą┐ą░čĆą║ą░čģ1.

ąØą░ą┐čĆąŠčéąĖą▓, ąĘą░ ą┐ąĄčĆąĖąŠą┤ čü 1.07.2008 ą│. ą┐ąŠ 1.06.2009 ą│. ąĖą╝ąĄąĮąĮąŠ ą▓ č湥čĆč鹥 ą│.ą£ąŠčüą║ą▓čŗ ą▒čŗą╗ąĖ ą▓ą▓ąĄą┤ąĄąĮčŗ ą▓ 菹║čüą┐ą╗čāą░čéą░čåąĖčÄ ą▒ąŠą╗ąĄąĄ 10 ą║čĆčāą┐ąĮčŗčģ ąöą” [1].

ą¤ąŠ ą╝ąĮąĄąĮąĖčÄ čŹą║čüą┐ąĄčĆč鹊ą▓, ąŠą┤ąĮąŠą╣ ąĖąĘ ą│ą╗ą░ą▓ąĮčŗčģ ą┐čĆąĖčćąĖąĮ ą┐ąŠ čüąŠąĘą┤ą░ąĮąĖčÄ ąöą” ą▓ąĮąĄ ą│.ą£ąŠčüą║ą▓čŗ, ąĮą░čĆčÅą┤čā čü ą┐čĆąŠą▒ą╗ąĄą╝ą░ą╝ąĖ ą▓ ą┐ąŠą┤ą▒ąŠčĆąĄ ą┐ąŠą┤čģąŠą┤čÅčēąĖčģ ąĮąĄą┤ąŠčĆąŠą│ąĖčģ ą┐ą╗ąŠčēą░ą┤ąŠą║ ą▓ č湥čĆč鹥 ą│ąŠčĆąŠą┤ą░, čÅą▓ą╗čÅą╗ą░čüčī ąĮąĄčģą▓ą░čéą║ą░ 菹ĮąĄčĆą│ąŠčĆąĄčüčāčĆčüąŠą▓. ąØą░ ą┐čĆą░ą║čéąĖą║ąĄ ąŠą║ą░ąĘą░ą╗ąŠčüčī, čćč鹊 菹ĮąĄčĆą│ąŠčĆąĄčüčāčĆčüčŗ ąĮą░ č鹥čĆčĆąĖč鹊čĆąĖąĖ ąĮąĄą┐ąŠčüčĆąĄą┤čüčéą▓ąĄąĮąĮąŠ ą│. ą£ąŠčüą║ą▓čŗ ąĖą╝ąĄčÄčéčüčÅ2. ąŁč鹊 ąŠą▒čāčüą╗ąŠą▓ą╗ąĄąĮąŠ č鹥ą╝, čćč鹊 ą┐čĆąŠą┤ąŠą╗ąČą░ąĄčéčüčÅ ąĘą░ą║čĆčŗčéąĖąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąĄąĮąĮčŗčģ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣ (ą┐ą╗ąŠčēą░ą┤ąĄą╣) ą▓ č湥čĆč鹥 ą│.ą£ąŠčüą║ą▓čŗ, čćč鹊 ą┐ąŠąĘą▓ąŠą╗ąĖą╗ąŠ ą▓čŗčüą▓ąŠą▒ąŠą┤ąĖčéčī čüčāčēąĄčüčéą▓ąĄąĮąĮčŗąĄ 菹ĮąĄčĆą│ąĄčéąĖč湥čüą║ąĖąĄ ą╝ąŠčēąĮąŠčüčéąĖ. ąŚą░ ą┐ąŠčüą╗ąĄą┤ąĮąĖąĄ ąĮąĄčüą║ąŠą╗čīą║ąŠ ą╗ąĄčé čŹč鹊čé 菹ĮąĄčĆą│ąĄčéąĖč湥čüą║ąĖą╣ ą┐ąŠč鹥ąĮčåąĖą░ą╗ čāą┤ą░ą╗ąŠčüčī ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░čéčī ą▓ "ą╝ąĖčĆąĮčŗčģ čåąĄą╗čÅčģ", ą▓ čćą░čüčéąĮąŠčüčéąĖ ą┐čĆąĖ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą”.

ąöčĆčāą│ąŠą╣, ąĮąŠ ą╝ąĄąĮąĄąĄ ą▓ą░ąČąĮąŠą╣ ą┐čĆąŠą▒ą╗ąĄą╝ąŠą╣ ą┐čĆąĄą┤čüčéą░ą▓ą╗čÅą╗ąŠčüčī ąŠą│čĆą░ąĮąĖč湥ąĮąĖąĄ ąĮą░ čĆą░čüą┐ąŠą╗ąŠąČąĄąĮąĖąĄ ą┤ąĖąĘąĄą╗čī-ą│ąĄąĮąĄčĆą░č鹊čĆąĮąŠą╣ čāčüčéą░ąĮąŠą▓ą║ąĖ (ąöąōąŻ), čĆą░ąĘą╝ąĄčēąĄąĮąĖąĄ ą║ąŠč鹊čĆąŠą╣ ą▓ ą│ąŠčĆąŠą┤čüą║ąŠą╣ č湥čĆč鹥 čĆą░ąĘčĆąĄčłąĄąĮąŠ č鹊ą╗čīą║ąŠ ą▓ ą┐čĆąŠą╝ąĘąŠąĮą░čģ. ąŁč鹊 čüą▓čÅąĘą░ąĮąŠ čü ą▓ąŠą┐čĆąŠčüą░ą╝ąĖ 菹║ąŠą╗ąŠą│ąĖąĖ. ą×ą┤ąĮą░ą║ąŠ čĆčÅą┤ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓, ą┐čĆąĄą┤ą╗ą░ą│ą░čÅ čāčüą╗čāą│ąĖ ąĮąŠą▓čŗčģ ąöą”, ą░ąĮąŠąĮčüąĖčĆčāčÄčé ąĮą░ą╗ąĖčćąĖąĄ ąöąōąŻ ą▓ ąöą” ą┐čĆąĖ ąĄą│ąŠ čĆą░ąĘą╝ąĄčēąĄąĮąĖąĖ ą▓ ą┐čĆąĄą┤ąĄą╗ą░čģ ąČąĖą╗ąŠą╣ ąĘą░čüčéčĆąŠą╣ą║ąĖ, čćč鹊 ą║ą░č鹥ą│ąŠčĆąĖč湥čüą║ąĖ ąĘą░ą┐čĆąĄčēąĄąĮąŠ. ąÆčŗčģąŠą┤ čā ą╝ąĄčüčéąĮčŗčģ ą▒ąĖąĘąĮąĄčüą╝ąĄąĮąŠą▓ ąĮą░čłąĄą╗čüčÅ - ąŠą║ąŠą╗ąŠ ąĘą┤ą░ąĮąĖčÅ ąöą” čāčüčéą░ąĮą░ą▓ą╗ąĖą▓ą░čÄčé ą╝ąŠą▒ąĖą╗čīąĮčāčÄ ąöąōąŻ (ąĮą░ ą║ąŠą╗ąĄčüąĮąŠą╣ ą┐ą╗ą░čéč乊čĆą╝ąĄ). ąóąŠ ąĄčüčéčī ąöąōąŻ ą║ą░ą║ ą▒čŗ ąĖ ąĄčüčéčī, ąĮąŠ ąĄąĄ ąĮąĄčé ą┤ąĄ-čäą░ą║č鹊.

ąØąĄ ąĮą░čłą╗ą░ čĆą░ąĘą▓ąĖčéąĖčÅ ąĄčēąĄ ąŠą┤ąĮą░ ąĖą┤ąĄčÅ, ąŠą▒čüčāąČą┤ą░ą▓čłą░čÅčüčÅ ą▓ ą┐čĆąĄą┤čŗą┤čāčēąĖąĄ ą│ąŠą┤čŗ. ąÜčĆčāą┐ąĮčŗąĄ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗąĄ ąŠą┐ąĄčĆą░č鹊čĆčŗ ą▓ 2007-2008 ą│ą│. ą┤ąĄą║ą╗ą░čĆąĖčĆąŠą▓ą░ą╗ąĖ ą┐ą╗ą░ąĮčŗ čĆą░ąĘą╝ąĄčēąĄąĮąĖčÅ ąöą” ąĮąĄ ą▓ ą£ąŠčüą║ą▓ąĄ ąĖą╗ąĖ ą▓ ą£ąŠčüą║ąŠą▓čüą║ąŠą╣ ąŠą▒ą╗ą░čüčéąĖ, ą░ ą▓ąŠąŠą▒čēąĄ ą▓ ą”ąĄąĮčéčĆą░ą╗čīąĮąŠą╝ č乥ą┤ąĄčĆą░ą╗čīąĮąŠą╝ ąŠą║čĆčāą│ąĄ, ąĮą░ą┐čĆąĖą╝ąĄčĆ ą▓ ąóčāą╗ąĄ ąĖ ąĀčÅąĘą░ąĮąĖ. ąóą░ą║, Orange Business Services (OBS) ą┐ąŠčüčéčĆąŠąĖą╗ ą▓ ąĀčÅąĘą░ąĮąĖ ąöą” ą┐ą╗ąŠčēą░ą┤čīčÄ ą▒ąŠą╗ąĄąĄ 200 ą║ą▓. ą╝. ąÆ čŹč鹊ą╝ ą┤ą░čéą░-čåąĄąĮčéčĆąĄ ąŠą▒ąĄčüą┐ąĄč湥ąĮ čāčĆąŠą▓ąĄąĮčī 3+ (ą┐ąŠ ą┤ą░ąĮąĮčŗą╝ OBS) ąĖ ą┐ąŠą┤ą▓ąĄą┤ąĄąĮčŗ čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĖąĄ ą║ą░ąĮą░ą╗čŗ čüą▓čÅąĘąĖ. ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ą║ąŠą╝ą┐ą░ąĮąĖąĖ čāą┤ą░ą╗ąŠčüčī ą┐čĆąĄą┤ą╗ąŠąČąĖčéčī ą║ą░č湥čüčéą▓ąĄąĮąĮčŗą╣ čüąĄčĆą▓ąĖčü ą┐čĆąĖ ą║ąŠą╝ą┐čĆąŠą╝ąĖčüčüąĮčŗčģ čéą░čĆąĖčäą░čģ. ą×ą┤ąĮą░ą║ąŠ ą┤čĆčāą│ąĖąĄ čāčćą░čüčéąĮąĖą║ąĖ čĆčŗąĮą║ą░ ąĮąĄ ą░ąĮąŠąĮčüąĖčĆąŠą▓ą░ą╗ąĖ ą┐ą╗ą░ąĮąŠą▓ ą┐ąŠ čĆąĄą░ą╗ąĖąĘą░čåąĖąĖ ą┐ąŠą┤ąŠą▒ąĮčŗčģ ą┐čĆąŠąĄą║č鹊ą▓.

ąÜą░ą║ąŠą▓ą░ ąČąĄ čüąĖčéčāą░čåąĖčÅ ąĮą░ čĆčŗąĮą║ąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ą╝ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ čĆąĄą│ąĖąŠąĮą░? ą¤ąŠ čüąŠčüč鹊čÅąĮąĖčÄ ąĮą░ ąĖčÄąĮčī 2009 ą│. ąŠą▒čēąĄąĄ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ą┤ą░čéą░-čåąĄąĮčéčĆąŠą▓ 1-ą│ąŠ čéąĖą┐ą░ ą▓ ą╝ąŠčüą║ąŠą▓čüą║ąŠą╝ čĆąĄą│ąĖąŠąĮąĄ (ą▓ č鹊ą╝ čćąĖčüą╗ąĄ č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ ą┐ą╗ąŠčēą░ą┤ąŠą║ ąŠą┤ąĮąŠą│ąŠ čüąŠą▒čüčéą▓ąĄąĮąĮąĖą║ą░) čüąŠčüčéą░ą▓ą╗čÅąĄčé 72, čćąĖčüą╗ąŠ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąöą” 1-ą│ąŠ čéąĖą┐ą░3 - 53. ą×ą▒čēą░čÅ ą┐ą╗ąŠčēą░ą┤čī č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ ąĘą░ą╗ąŠą▓ ąöą” 1-ą│ąŠ čéąĖą┐ą░ čüąŠčüčéą░ą▓ą╗čÅąĄčé - 19 400 ą║ą▓. ą╝. ą×ą▒čēąĄąĄ čćąĖčüą╗ąŠ čüč鹊ąĄą║ ą▓

ąĘą░ą╗ą░čģ ąöą” (ą┐čĆąŠąĄą║čéąĮą░čÅ ą╝ąŠčēąĮąŠčüčéčī) -

6550. ąÆ čüčĆąĄą┤ąĮąĄą╝ ą▓ ąöą” ą╝ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ

čĆąĄą│ąĖąŠąĮą░ ąĮą░ 1 čüč鹊ą╣ą║čā ą┐čĆąĖčģąŠą┤ąĖčéčüčÅ

3 ą║ą▓. ą╝. [1].

ąÜą░ą║ąŠą▓ą░ ąČąĄ čüąĖčéčāą░čåąĖčÅ ąĮą░ čĆčŗąĮą║ąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ą╝ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ čĆąĄą│ąĖąŠąĮą░? ą¤ąŠ čüąŠčüč鹊čÅąĮąĖčÄ ąĮą░ ąĖčÄąĮčī 2009 ą│. ąŠą▒čēąĄąĄ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ą┤ą░čéą░-čåąĄąĮčéčĆąŠą▓ 1-ą│ąŠ čéąĖą┐ą░ ą▓ ą╝ąŠčüą║ąŠą▓čüą║ąŠą╝ čĆąĄą│ąĖąŠąĮąĄ (ą▓ č鹊ą╝ čćąĖčüą╗ąĄ č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ ą┐ą╗ąŠčēą░ą┤ąŠą║ ąŠą┤ąĮąŠą│ąŠ čüąŠą▒čüčéą▓ąĄąĮąĮąĖą║ą░) čüąŠčüčéą░ą▓ą╗čÅąĄčé 72, čćąĖčüą╗ąŠ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąöą” 1-ą│ąŠ čéąĖą┐ą░3 - 53. ą×ą▒čēą░čÅ ą┐ą╗ąŠčēą░ą┤čī č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ ąĘą░ą╗ąŠą▓ ąöą” 1-ą│ąŠ čéąĖą┐ą░ čüąŠčüčéą░ą▓ą╗čÅąĄčé - 19 400 ą║ą▓. ą╝. ą×ą▒čēąĄąĄ čćąĖčüą╗ąŠ čüč鹊ąĄą║ ą▓

ąĘą░ą╗ą░čģ ąöą” (ą┐čĆąŠąĄą║čéąĮą░čÅ ą╝ąŠčēąĮąŠčüčéčī) -

6550. ąÆ čüčĆąĄą┤ąĮąĄą╝ ą▓ ąöą” ą╝ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ

čĆąĄą│ąĖąŠąĮą░ ąĮą░ 1 čüč鹊ą╣ą║čā ą┐čĆąĖčģąŠą┤ąĖčéčüčÅ

3 ą║ą▓. ą╝. [1].

ą¤ąŠą╗čāč湥ąĮąĮčŗąĄ čĆąĄąĘčāą╗čīčéą░čéčŗ ą┐ąŠąĘą▓ąŠą╗čÅčÄčé čüą┤ąĄą╗ą░čéčī ą▓čŗą▓ąŠą┤ ąŠ č鹊ą╝, čćč鹊 ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖąĄ ąĮą░ čĆčŗąĮą║ąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ą╝ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ čĆąĄą│ąĖąŠąĮą░ ą┐čĆąĄąŠą┤ąŠą╗ąĄą╗ąŠ čäą░ąĘčā "ąŠą│čĆą░ąĮąĖč湥ąĮąĮąŠą│ąŠ". ą¤ąŠ čüąŠčüč鹊čÅąĮąĖčÄ ąĮą░ ąĖčÄąĮčī 2009 ą│. ąĖą╝ąĄąĄčé ą╝ąĄčüč鹊 ąĘąĮą░čćąĖč鹥ą╗čīąĮčŗą╣ čĆąŠčüčé ą▓ą░ą║ą░ąĮčéąĮčŗčģ ą┐ą╗ąŠčēą░ą┤ąĄą╣. ąöąĖąĮą░ą╝ąĖą║ą░ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖčÅ ąĮą░ čĆčŗąĮą║ąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” 1-ą│ąŠ čéąĖą┐ą░ ą┐čĆąĖą╝ąĄąĮąĖč鹥ą╗čīąĮąŠ ą║ čāčüą╗čāą│ąĄ "ąÉčĆąĄąĮą┤ą░ čüč鹊ą╣ą║ąĖ" (č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąŠą╣ ą┐ą╗ąŠčēą░ą┤ą║ąĖ) čüčāčēąĄčüčéą▓ąĄąĮąĮąŠ ąŠą┐ąĄčĆąĄąČą░ąĄčé ą┤ąĖąĮą░ą╝ąĖą║čā čüą┐čĆąŠčüą░ - čĆčŗąĮąŠą║ ą┐ąŠą║čāą┐ą░č鹥ą╗čÅ čüč乊čĆą╝ąĖčĆąŠą▓ą░ą╗čüčÅ.

ąØąĄčüą╝ąŠčéčĆčÅ ąĮą░ ą┐čĆąŠą▒ą╗ąĄą╝čŗ, ąŠą▒čāčüą╗ąŠą▓ą╗ąĄąĮąĮčŗąĄ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąĖą╝ ą║čĆąĖąĘąĖčüąŠą╝, ąŠą┐ąĄčĆą░č鹊čĆčŗ ąöą” ą┐čĆąŠą┤ąŠą╗ąČą░čÄčé ą░ąĮąŠąĮčüąĖčĆąŠą▓ą░čéčī ą┐ą╗ą░ąĮčŗ ą┐ąŠ ą▓ą▓ąŠą┤čā ąĮąŠą▓čŗčģ ąŠą▒čŖąĄą║č鹊ą▓. ąÆ čéą░ą▒ą╗. 2 ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮą░ ąŠą▒ąŠą▒čēąĄąĮąĮą░čÅ ąĖąĮč乊čĆą╝ą░čåąĖčÅ ą┐ąŠ ą┐ą╗ą░ąĮąĖčĆčāąĄą╝ąŠą╝čā ą┐ąŠą║ą▓ą░čĆčéą░ą╗čīąĮąŠą╝čā ą▓ą▓ąŠą┤čā ą▓ 菹║čüą┐ą╗čāą░čéą░čåąĖčÄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ą╝ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ čĆąĄą│ąĖąŠąĮą░ (3-ą╣ ą║ą▓. 2009 ą│. - 2-ą╣ ą║ą▓. 2010 ą│.). ąĪč鹊ąĖčé ąŠčéą╝ąĄčéąĖčéčī čĆąĄąĘą║ąŠąĄ čāą▓ąĄą╗ąĖč湥ąĮąĖąĄ č鹥ą╝ą┐ąŠą▓ ą▓ą▓ąŠą┤ą░ ąĮąŠą▓čŗčģ ą┐ą╗ąŠčēą░ą┤ąĄą╣ ą▓ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ą╝ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ čĆąĄą│ąĖąŠąĮą░. ąŚą░ ą┐ąĄčĆąĖąŠą┤ čü 1.07.2008 ą│. ą┐ąŠ 1.07.2009 ą│. ą▓ ą║ą▓ą░čĆčéą░ą╗ ą▓ą▓ąŠą┤ąĖą╗ąŠčüčī ą▓ čüčĆąĄą┤ąĮąĄą╝ 1200-1400 ą║ą▓. ą╝, ąĮąŠ ą▓ čĆą░čüčüą╝ą░čéčĆąĖą▓ą░ąĄą╝čŗą╣ ą┐ąĄčĆąĖąŠą┤ ąŠą▒čŖąĄą╝čŗ čüą┤ą░ą▓ą░ąĄą╝čŗčģ ą┐ą╗ąŠčēą░ą┤ąĄą╣ ą▒čāą┤čāčé čāą▓ąĄą╗ąĖč湥ąĮčŗ ą▓ 3-4 čĆą░ąĘą░. ą¤čĆą░ą║čéąĖč湥čüą║ąĖ ą║ą░ąČą┤čŗą╣ ą║ą▓ą░čĆčéą░ą╗ ą▒čāą┤ąĄčé ą▓ą▓ąŠą┤ąĖčéčīčüčÅ ą┐ą╗ąŠčēą░ą┤čī, čüąŠą┐ąŠčüčéą░ą▓ąĖą╝ą░čÅ čü č鹥ą╝, čćč鹊 ą▒čŗą╗ąŠ ą▓ą▓ąĄą┤ąĄąĮąŠ ąĘą░ ą▓ąĄčüčī ą┐čĆąĄą┤čŗą┤čāčēąĖą╣ ą│ąŠą┤ [1].

ąÆ čéą░ą▒ą╗. 3 ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮąŠ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖąĄ ąŠčüąĮąŠą▓ąĮčŗčģ ą┐ą░čĆą░ą╝ąĄčéčĆąŠą▓ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖčÅ ąĮą░ čĆčŗąĮą║ąĄ ąöą” ą╝ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ čĆąĄą│ąĖąŠąĮą░ ąĮą░ ą┐ąĄčĆąĖąŠą┤ 3-ą╣ ą║ą▓. 2009 ą│. - 2-ą╣ ą║ą▓. 2010 ą│. ą×č湥ą▓ąĖą┤ąĮąŠ čćč鹊 ąŠčüąĮąŠą▓ąĮą░čÅ ą╝ą░čüčüą░ ą▓ą▓ąŠą┤ąĖą╝čŗčģ ą┐ą╗ąŠčēą░ą┤ąĄą╣ ą▒čāą┤ąĄčé čüąŠčüčĆąĄą┤ąŠč鹊č湥ąĮą░ ą▓ ą║čĆčāą┐ąĮčŗčģ ąöą” (ą┐ą╗ąŠčēą░ą┤čī ą▒ąŠą╗ąĄąĄ 300 ą║ą▓. ą╝).

ą×ą┤ąĮą░ą║ąŠ ą┐čĆąĖą▓ąĄą┤ąĄąĮąĮčŗąĄ čåąĖčäčĆčŗ ąĮąĄ č鹊ą╗čīą║ąŠ ą┐ąŠčĆą░ąČą░čÄčé ą▓ąŠąŠą▒čĆą░ąČąĄąĮąĖąĄ, ąĮąŠ ąĖ ą▓čŗąĘčŗą▓ą░čÄčé ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮčŗąĄ čüąŠą╝ąĮąĄąĮąĖčÅ. ą×ąĮąĖ ą▓čŗąĘą▓ą░ąĮčŗ čüąĖčéčāą░čåąĖąĄą╣ čü ąĖąĮą▓ąĄčüčéąĖčåąĖčÅą╝ąĖ, čüą╗ąŠąČąĖą▓čłąĄą╣čüčÅ ąĮą░ čĆčŗąĮą║ąĄ ąĀąż, - čüą╗ąĖčłą║ąŠą╝ čüą╗ąŠąČąĮčŗąĄ ą┐čĆąŠą▒ą╗ąĄą╝čŗ ą▓ 2010-2012 ą│ą│. ą┐čĆąĄą┤čüč鹊ąĖčé čĆąĄčłą░čéčī 菹║ąŠąĮąŠą╝ąĖą║ąĄ ąĀąż ą▓ čåąĄą╗ąŠą╝.

ą×čüąĮąŠą▓ąĮčŗąĄ č鹥ąĮą┤ąĄąĮčåąĖąĖ čĆą░ąĘą▓ąĖčéąĖčÅ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖčÅ ąĮą░ čĆčŗąĮą║ąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ą╝ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ čĆąĄą│ąĖąŠąĮą░ ą╝ąŠą│čāčé ą▒čŗčéčī čüč乊čĆą╝čāą╗ąĖčĆąŠą▓ą░ąĮčŗ čüą╗ąĄą┤čāčÄčēąĖą╝ ąŠą▒čĆą░ąĘąŠą╝:

ąĪčĆąĄą┤ąĖ ąĮąĄą│ą░čéąĖą▓ąĮčŗčģ ą┤ą╗čÅ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąöą” č鹥ąĮą┤ąĄąĮčåąĖą╣ čüč鹊ąĖčé ą▓čŗą┤ąĄą╗ąĖčéčī ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠčüčéčī ą┐ąĄčĆąĄčüą╝ąŠčéčĆą░ (čüąĮąĖąČąĄąĮąĖčÅ) ą░čĆąĄąĮą┤ąĮčŗčģ čüčéą░ą▓ąŠą║ ą┐ąŠ čāąČąĄ ą┤ąĄą╣čüčéą▓čāčÄčēąĖą╝ ą┤ąŠą│ąŠą▓ąŠčĆą░ą╝, ą░ ą▓ čüą╗čāčćą░ąĄ ąĮąĄčüąŠą│ą╗ą░čüąĖčÅ ą░čĆąĄąĮą┤ąŠą┤ą░č鹥ą╗čÅ ą▓ąĄčĆąŠčÅč鹥ąĮ ą▓čŗąĄąĘą┤ ą░čĆąĄąĮą┤ą░č鹊čĆą░. ą¤čĆąĖč湥ą╝ ą┐čĆąŠčåąĄčüčü ą╝ąĖą│čĆą░čåąĖąĖ ą┐ąŠ ąöą” čāčüąĖą╗ąĖą▓ą░ąĄčéčüčÅ. ąæčāą┤ąĄčé ą╗ąĖ ą┤ą░ąĮąĮą░čÅ č鹥ąĮą┤ąĄąĮčåąĖčÅ ą┐čĆąŠą┤ąŠą╗ąČą░čéčī čüą▓ąŠąĄ čĆą░ąĘą▓ąĖčéąĖąĄ ąĖą╗ąĖ ą┤ą░ąČąĄ čüčéą░ąĮąĄčé ą┤ąŠą╝ąĖąĮąĖčĆčāčÄčēąĄą╣? ąŁč鹊 ąĘą░ą▓ąĖčüąĖčé ąŠčé ą▓ąŠąĘą┤ąĄą╣čüčéą▓ąĖčÅ ą│ą╗ąŠą▒ą░ą╗čīąĮčŗčģ ą▓ąĮąĄčłąĮąĖčģ čäą░ą║č鹊čĆąŠą▓, čéą░ą║ąĖčģ ą║ą░ą║ čåąĄąĮčŗ ąĮą░ ąĮąĄčäčéčī ąĖ čüą║ąŠčĆąŠčüčéčī ą▓čŗčģąŠą┤ą░ 菹║ąŠąĮąŠą╝ąĖą║ąĖ ąĪą©ąÉ ąĖąĘ ą║čĆąĖąĘąĖčüą░. ąÆ ą╗čÄą▒ąŠą╝ čüą╗čāčćą░ąĄ ą╝ąŠčüą║ąŠą▓čüą║ąĖą╣ čĆčŗąĮąŠą║ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ąĮąĄ ą▒čāą┤ąĄčé ąŠą┐čĆąĄą┤ąĄą╗čÅčéčī, ą░ čüčéą░ąĮąĄčé, čüą║ąŠčĆąĄąĄ, ąŠčéčĆą░ąČąĄąĮąĖąĄą╝ čüčéčĆčāą║čéčāčĆąĮčŗčģ ą╝ą░ą║čĆąŠčŹą║ąŠąĮąŠą╝ąĖč湥čüą║ąĖčģ č鹥ąĮą┤ąĄąĮčåąĖą╣.

ąÆ čüčĆąĄą┤ąĮąĄčüčĆąŠčćąĮąŠą╣ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĄ ą▓ą░ąČąĮąŠ ą┐ąŠąĮąĖą╝ą░čéčī, čćč鹊 ą║ą░ą║ čéą░ą║ąŠą▓ąŠą╣ ąŠą▒čŖąĄą╝ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖčÅ ąĮą░ čĆčŗąĮą║ąĄ ąöą” ą▓ ą╝ąŠčüą║ąŠą▓čüą║ąŠą╝ čĆąĄą│ąĖąŠąĮąĄ čüąŠąŠčéą▓ąĄčéčüčéą▓čāąĄčé ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮąŠą╝čā 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąŠą╝čā ą┐ąŠč鹥ąĮčåąĖą░ą╗čā. ąÆąŠąĘą╝ąŠąČąĮąŠąĄ čüąĮąĖąČąĄąĮąĖąĄ č鹥ą╝ą┐ąŠą▓ ą▓ą▓ąŠą┤ą░ ąĮąŠą▓čŗčģ ą┐ą╗ąŠčēą░ą┤ąĄą╣ (čéą░ą▒ą╗. 2) ąĖąĘ-ąĘą░ ąĮąĄą▓čŗą┐ąŠą╗ąĮąĄąĮąĖčÅ ąŠą▒čŖčÅą▓ą╗ąĄąĮąĮčŗčģ ą┐ą╗ą░ąĮąŠą▓ ą╝ąŠąČąĄčé ą┐čĆąĖą▓ąĄčüčéąĖ ą║ č鹊ą╝čā, čćč鹊 ą▓ ą╝ąŠą╝ąĄąĮčé čüčéą░ą▒ąĖą╗ąĖąĘą░čåąĖąĖ 菹║ąŠąĮąŠą╝ąĖą║ąĖ ąĀąż ąĖ čāą▓ąĄą╗ąĖč湥ąĮąĖčÅ čüą┐čĆąŠčüą░ čĆčŗąĮąŠą║ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ąöą” ąŠą┐čÅčéčī ą┐čĆąĄą▓čĆą░čéąĖčéčüčÅ ą▓ "čĆčŗąĮąŠą║ ą┐čĆąŠą┤ą░ą▓čåą░".

ą¤ąŠą┤ą▓ąŠą┤čÅ ąĖč鹊ą│, ą╝ąŠąČąĮąŠ čüą║ą░ąĘą░čéčī, čćč鹊 č鹥ą║čāčēą░čÅ ą║čĆąĖąĘąĖčüąĮą░čÅ čüąĖčéčāą░čåąĖčÅ čéčĆąĄą▒čāąĄčé ąŠčé ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąöą” ą┐ąŠčüč鹊čÅąĮąĮąŠą│ąŠ ą▓ąĮąĖą╝ą░ąĮąĖčÅ ą║ ą▓ąŠą┐čĆąŠčüą░ą╝ ą░ąĮą░ą╗ąĖąĘą░ ąŠą▒čēąĄą╣ ą║ąŠąĮčŖčÄąĮą║čéčāčĆčŗ čĆčŗąĮą║ą░ ąĖ ą▓čŗčĆą░ą▒ąŠčéą║ąĖ ą┐ą╗ą░ąĮąŠą▓ čĆą░ąĘą▓ąĖčéąĖčÅ ąĮą░ ąŠčüąĮąŠą▓ąĄ ąĮąĄčüčéą░ąĮą┤ą░čĆčéąĮčŗčģ ą╝ą░čĆą║ąĄčéąĖąĮą│ąŠą▓čŗčģ čüčéčĆą░č鹥ą│ąĖą╣.

ąøąĖč鹥čĆą░čéčāčĆą░

2 ą¤čĆą░ą▓ą┤ą░, čåąĄąĮą░ ąĘą░ ą║ąÆčéŌĆóčć ą┤ąŠą▓ąŠą╗čīąĮąŠ ą▓čŗčüąŠą║ą░ (3,52 čĆčāą▒/ą║ąÆčé).

3 ąÆ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĖąĖ čü ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĮąŠą╣ ą║ą╗ą░čüčüąĖčäąĖą║ą░čåąĖąĄą╣ ąöą” ą┐ąŠ ą┐čĆąĖąĘąĮą░ą║čā čüąŠą▒čüčéą▓ąĄąĮąĮąŠčüčéąĖ [2] ą╝čŗ ą▓čŗą┤ąĄą╗ąĖą╗ąĖ ąöą” ą┐ąĄčĆą▓ąŠą│ąŠ ąĖ ą▓č鹊čĆąŠą│ąŠ čéąĖą┐ą░. ąÜ ą┐ąĄčĆą▓ąŠą╝čā čéąĖą┐čā ą╝čŗ ąŠčéąĮąĄčüą╗ąĖ č鹥 ąöą”, čā ą║ąŠč鹊čĆčŗčģ ą▓ą╗ą░ą┤ąĄą╗čīčåčŗ čÅą▓ą╗čÅčÄčéčüčÅ čüąŠą▒čüčéą▓ąĄąĮąĮąĖą║ą░ą╝ąĖ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčŗ č鹥čģą┐ą╗ąŠčēą░ą┤ą║ąĖ, čéą░ą║ ąĮą░ąĘčŗą▓ą░ąĄą╝čŗąĄ ą│ąĄčĆą╝ąŠąĘąŠąĮčŗ (čüąĖčüč鹥ą╝čŗ ą▒ąĄąĘąŠą┐ą░čüąĮąŠčüčéąĖ, č鹥čĆą╝ąŠą║ąŠąĮčéčĆąŠą╗čÅ, ą┐ąŠąČą░čĆąŠčéčāčłąĄąĮąĖčÅ ąĖ čé.ą┐.). ąÜąŠ ą▓č鹊čĆąŠą╝čā čéąĖą┐čā ą╝čŗ ąŠčéąĮąĄčüą╗ąĖ ąöą”, čüč乊čĆą╝ąĖčĆąŠą▓ą░ąĮąĮčŗąĄ ąĮą░ ą▒ą░ąĘąĄ ąöą” ą┐ąĄčĆą▓ąŠą│ąŠ čéąĖą┐ą░, č鹊 ąĄčüčéčī ą┐čāč鹥ą╝ ą░čĆąĄąĮą┤čŗ čćą░čüčéąĖ č鹥čģą┐ą╗ąŠčēą░ą┤ą║ąĖ (ą▓ ą▓ąĖą┤ąĄ ąŠčéą┤ąĄą╗čīąĮąŠą╣ ąĘąŠąĮčŗ ąĖą╗ąĖ ąŠčéą┤ąĄą╗čīąĮąŠ čüč鹊čÅčēąĖčģ čüč鹊ąĄą║ ąĮą░ ąĄą┤ąĖąĮąŠą╣ ą┐ą╗ąŠčēą░ą┤ą║ąĄ).

4 ąĪąĮąĖąČąĄąĮąĖąĄ ą║ąŠą╗ąĖč湥čüčéą▓ą░ ą▓ą▓ąŠą┤ąĖą╝čŗčģ ąĮąŠą▓čŗčģ ą┐ą╗ąŠčēą░ą┤ąĄą╣ ą▓ąŠ 2-ą╣ ą║ą▓. 2010 ą│., ą▓ąĄčĆąŠčÅčéąĮąŠ, ąŠą▒čāčüą╗ąŠą▓ą╗ąĄąĮąŠ ą▓ ąŠčüąĮąŠą▓ąĮąŠą╝ ą┤ą▓čāą╝čÅ ą┐čĆąĖčćąĖąĮą░ą╝ąĖ. ąÆąŠ-ą┐ąĄčĆą▓čŗčģ, ą▓ąŠ 2-ą╣ ą║ą▓. 2010 ą│. ąĮą░čćąĮąĄčé čüą║ą░ąĘčŗą▓ą░čéčīčüčÅ ą▓ąŠąĘą┤ąĄą╣čüčéą▓ąĖąĄ ą╝ąĄąČą┤čāąĮą░čĆąŠą┤ąĮąŠą│ąŠ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąŠą│ąŠ ą║čĆąĖąĘąĖčüą░, ąĮą░čćą░ą▓čłąĄą│ąŠčüčÅ ą▓ąŠ 2-ą╣ ą┐ąŠą╗ąŠą▓ąĖąĮąĄ 2008 ą│. ą×čéą╝ąĄčéąĖą╝, čćč鹊 čåąĖą║ą╗ čüąŠąĘą┤ą░ąĮąĖčÅ ą║čĆčāą┐ąĮąŠą│ąŠ ąöą” (ąŠčé ą┐čĆąĖąĮčÅčéąĖčÅ čĆąĄčłąĄąĮąĖčÅ ąŠ čäąĖąĮą░ąĮčüąĖčĆąŠą▓ą░ąĮąĖąĖ ą┤ąŠ ą▓ą▓ąŠą┤ą░ ą▓ ą║ąŠą╝ą╝ąĄčĆč湥čüą║čāčÄ čŹą║čüą┐ą╗čāą░čéą░čåąĖčÄ) ąĘą░ąĮąĖą╝ą░ąĄčé 18 ą╝ąĄčüčÅčåąĄą▓ (6 ą║ą▓ą░čĆčéą░ą╗ąŠą▓) ąĖ ą▒ąŠą╗ąĄąĄ. ąÆąŠ-ą▓č鹊čĆčŗčģ, ąĮąĄ ą▓čüąĄ ą┐čĆąŠąĄą║čéčŗ ąĮą░ ą┤ą░ą╗čīąĮčÄčÄ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓čā ą░ąĮąŠąĮčüąĖčĆčāčÄčéčüčÅ čéą░ą║ ąČąĄ ą░ą║čéąĖą▓ąĮąŠ, ą║ą░ą║ čüąŠąŠą▒čēąĄąĮąĖčÅ ąŠ ą▒ą╗ąĖąČą░ą╣čłąĖčģ ą┐ą╗ą░ąĮą░čģ.

ą×ą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮąŠ: ą¢čāčĆąĮą░ą╗ "ąóąĄčģąĮąŠą╗ąŠą│ąĖąĖ ąĖ čüčĆąĄą┤čüčéą▓ą░ čüą▓čÅąĘąĖ" #5, 2009

ą¤ąŠčüąĄčēąĄąĮąĖą╣: 4520

ąĪčéą░čéčīąĖ ą┐ąŠ č鹥ą╝ąĄ

ąÉą▓č鹊čĆ

| |||

ąÉą▓č鹊čĆ

| |||

ąÉą▓č鹊čĆ

| |||

ąÆ čĆčāą▒čĆąĖą║čā "ąĀąĄčłąĄąĮąĖčÅ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮąŠą│ąŠ ą║ą╗ą░čüčüą░" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣