ąÆ čĆčāą▒čĆąĖą║čā "ąĀąĄčłąĄąĮąĖčÅ ąŠą┐ąĄčĆą░č鹊čĆčüą║ąŠą│ąŠ ą║ą╗ą░čüčüą░" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣

ąÆ. ąöąĄą╝čćąĖčłąĖąĮ, ą¤. ąöąŠą▒čĆąĖąĮ, ąÉ. ąÜąŠčĆčüčāąĮčüą║ąĖą╣, ąŚąÉą× "ąĪąŠą▓čĆąĄą╝ąĄąĮąĮčŗąĄ ąóąĄą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąĖ"

ą”ąĖčäčĆąŠą▓čŗąĄ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗąĄ čüąĖčüč鹥ą╝čŗ čüą▓čÅąĘąĖ (ą”ąĀąĪąĪ) ą▓ ąĀąŠčüčüąĖąĖ čéčĆą░ą┤ąĖčåąĖąŠąĮąĮąŠ ąĖčüą┐ąŠą╗čīąĘčāčÄčéčüčÅ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čÅą╝ąĖ ą┤ą╗čÅ ą┐ąŠčüčéčĆąŠąĄąĮąĖčÅ ą┐ąĄčĆą▓ąĖčćąĮčŗčģ čüąĄč鹥ą╣ čüą▓čÅąĘąĖ. ą¤čĆąĖ čŹč鹊ą╝ ąĖąĄčĆą░čĆčģąĖč湥čüą║ąĖą╣ čāčĆąŠą▓ąĄąĮčī čéą░ą║ąĖčģ ą┐ąĄčĆą▓ąĖčćąĮčŗčģ čüąĄč鹥ą╣ čüą▓čÅąĘąĖ ą╝ąŠąČąĄčé ą▒čŗčéčī čĆą░ąĘą╗ąĖčćąĮčŗą╝: ą╝ą░ą│ąĖčüčéčĆą░ą╗čīąĮčŗąĄ, ą▓ąĮčāčéčĆąĖąĘąŠąĮąŠą▓čŗąĄ ąĖ ą╝ąĄčüčéąĮčŗąĄ čüąĄčéąĖ (ą▓ č鹊ą╝ čćąĖčüą╗ąĄ čüąĄčéąĖ ą┤ąŠčüčéčāą┐ą░ ąĖą╗ąĖ "ą┐ąŠčüą╗ąĄą┤ąĮčÅčÅ ą╝ąĖą╗čÅ").

ą”ąĖčäčĆąŠą▓čŗąĄ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗąĄ ą╗ąĖąĮąĖąĖ (ą”ąĀąĀąø) čÅą▓ą╗čÅčÄčéčüčÅ ąŠčüąĮąŠą▓ąŠą╣ ą┐čĆąŠčéčÅąČąĄąĮąĮčŗčģ ą╝ą░ą│ąĖčüčéčĆą░ą╗ąĄą╣ ą▓ąĄą┤ąŠą╝čüčéą▓ąĄąĮąĮčŗčģ ąĖ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮčŗčģ čüąĄč鹥ą╣ čüą▓čÅąĘąĖ.

ą”ąĖčäčĆąŠą▓čŗąĄ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗąĄ ą╗ąĖąĮąĖąĖ (ą”ąĀąĀąø) čÅą▓ą╗čÅčÄčéčüčÅ ąŠčüąĮąŠą▓ąŠą╣ ą┐čĆąŠčéčÅąČąĄąĮąĮčŗčģ ą╝ą░ą│ąĖčüčéčĆą░ą╗ąĄą╣ ą▓ąĄą┤ąŠą╝čüčéą▓ąĄąĮąĮčŗčģ ąĖ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮčŗčģ čüąĄč鹥ą╣ čüą▓čÅąĘąĖ.

ąÆ čéčĆčāą┤ąĮąŠą┤ąŠčüčéčāą┐ąĮčŗčģ čĆą░ą╣ąŠąĮą░čģ, ą▓ čüąĄą╗čīčüą║ąŠą╣ ą╝ąĄčüčéąĮąŠčüčéąĖ ąĖ ą┐čĆąĖą│ąŠčĆąŠą┤ą░čģ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮą░čÅ čüą▓čÅąĘčī ąĮą░ ą╝ąĄčüčéąĮčŗčģ ąĖ ą▓ąĮčāčéčĆąĖąĘąŠąĮąŠą▓čŗčģ čüąĄčéčÅčģ ą▓ čüąŠčüčéą░ą▓ąĄ čäąĖą║čüąĖčĆąŠą▓ą░ąĮąĮčŗčģ čüąĄč鹥ą╣ čüą▓čÅąĘąĖ ąŠą▒čēąĄą│ąŠ ą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖčÅ (ąĪąĪą×ą¤) čÅą▓ą╗čÅąĄčéčüčÅ ą┐čĆąĄą┤ą┐ąŠčćčéąĖč鹥ą╗čīąĮąŠą╣. ąöą╗čÅ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖąĖ čüą▓čÅąĘąĖ ą┐čĆąĖą╝ąĄąĮčÅčÄčéčüčÅ čüčĆąĄą┤ąĮąĄčüą║ąŠčĆąŠčüčéąĮčŗąĄ čåąĖčäčĆąŠą▓čŗąĄ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗąĄ čüčéą░ąĮčåąĖąĖ (ą”ąĀąĀąĪ) ą▓ čćą░čüč鹊čéąĮąŠą╝ ą┤ąĖą░ą┐ą░ąĘąŠąĮąĄ ąŠčé 7 ą┤ąŠ 40 ąōąōčå ąĖą╗ąĖ ą╝ą░ą╗ąŠą║ą░ąĮą░ą╗čīąĮčŗąĄ ą”ąĀąĀąĪ ą┤ąĖą░ą┐ą░ąĘąŠąĮąŠą▓ 150 ąĖ 400 ą£ąōčå.

ąóąĖą┐ąŠą▓ąŠąĄ ąĖ ąĮą░ąĖą▒ąŠą╗ąĄąĄ ą╝ą░čüčüąŠą▓ąŠąĄ ą┐čĆąĖą╝ąĄąĮąĄąĮąĖąĄ ą”ąĀąĀąø - ą▓ čüąĄčéčÅčģ čüąŠč鹊ą▓ąŠą╣ ą┐ąŠą┤ą▓ąĖąČąĮąŠą╣ čüą▓čÅąĘąĖ (ąĪą¤ąĪ): ą┤ą╗čÅ ą┐čĆąĖčüąŠąĄą┤ąĖąĮąĄąĮąĖčÅ ą▒ą░ąĘąŠą▓čŗčģ čüčéą░ąĮčåąĖą╣ (ąæąĪ) ąĖ čĆąĄą┐ąĖč鹥čĆąŠą▓ ą║ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆąĄ čĆąĄą│ąĖąŠąĮą░ą╗čīąĮąŠą╣ čüąĄčéąĖ ąĪą¤ąĪ 2G/2.5G/3G (čéą░ą║ ąĮą░ąĘčŗą▓ą░ąĄą╝čŗčģ ą╗ąĖąĮąĖą╣ Backhaul). ąÆąĮąĄą┤čĆąĄąĮąĖąĄ ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ąĖ č鹥čģąĮąŠą╗ąŠą│ąĖą╣ čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮąŠą│ąŠ ą▒ąĄčüą┐čĆąŠą▓ąŠą┤ąĮąŠą│ąŠ ą┤ąŠčüčéčāą┐ą░ (ą▓ č鹊ą╝ čćąĖčüą╗ąĄ ąĮą░ ąŠčüąĮąŠą▓ąĄ čĆąĄčłąĄąĮąĖą╣ Pre-WiMAX/WiMAX) čüčéąĖą╝čāą╗ąĖčĆčāąĄčé čüą┐čĆąŠčü ąĮą░ ą”ąĀąĀąĪ, ą┐ąŠčüą║ąŠą╗čīą║čā ą”ąĀąĀąø čÅą▓ą╗čÅčÄčéčüčÅ ąŠą┤ąĮąĖą╝ ąĖąĘ čŹčäč乥ą║čéąĖą▓ąĮčŗčģ čüčĆąĄą┤čüčéą▓ ą┤ąŠčüčéą░ą▓ą║ąĖ čéčĆą░čäąĖą║ą░ ą┤ąŠ "ą╝ąĄčüčéą░ čĆą░ąĘą┤ą░čćąĖ" ą▓ čüąĄčéčÅčģ ą┤ąŠčüčéčāą┐ą░.

ąØąĄčüą╝ąŠčéčĆčÅ ąĮą░ ą░ą║čéąĖą▓ąĮąŠčüčéčī ąŠč鹥č湥čüčéą▓ąĄąĮąĮčŗčģ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣, ą┤ąŠą╗čÅ ąĖą╝ą┐ąŠčĆčéąĮąŠą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ąŠčüčéą░ąĄčéčüčÅ ąŠč湥ąĮčī ą▓čŗčüąŠą║ąŠą╣ ąĖ, ą┐ąŠ ąĮą░čłąĄą╣ ąŠčåąĄąĮą║ąĄ, čüąŠčüčéą░ą▓ą╗čÅąĄčé ą┐ąŠčĆčÅą┤ą║ą░ 87% ą│ąŠą┤ąŠą▓ąŠą│ąŠ ąŠą▒čŖąĄą╝ą░ čĆčŗąĮą║ą░ (ą▓čŗčĆą░ąČąĄąĮąĮąŠą╝ ą▓ ą║ąŠą╗ąĖč湥čüčéą▓ąĄ čüčéą░ąĮčåąĖą╣) ą┐ąŠ ąĖč鹊ą│ą░ą╝ 2006 ą│.

ąÆ ą┤ą░ąĮąĮąŠą╣ čüčéą░čéčīąĄ ą╝čŗ čĆą░čüčüą╝ąŠčéčĆąĖą╝ ąŠčüąĮąŠą▓ąĮčŗąĄ ąĖč鹊ą│ąĖ čĆą░ąĘą▓ąĖčéąĖčÅ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ ą”ąĀąĀąĪ ąĘą░ 2004-2006 ą│ą│. ąĖ ąĄą│ąŠ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓čŗ, ą░ą║čåąĄąĮčéąĖčĆčāčÅ ą▓ąĮąĖą╝ą░ąĮąĖąĄ ąĮą░ čüąĄą│ą╝ąĄąĮč鹥 ąĖą╝ą┐ąŠčĆčéąĮąŠą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ.

ą¤čĆąĄąČą┤ąĄ č湥ą╝ ą┐ąĄčĆąĄą╣čéąĖ ąĮąĄą┐ąŠčüčĆąĄą┤čüčéą▓ąĄąĮąĮąŠ ą║ čĆą░čüčüą╝ąŠčéčĆąĄąĮąĖčÄ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░, ąĮą░ ą║ąŠč鹊čĆąŠą╝ ą┐ąŠą║ą░ ąĮą░ąĖą▒ąŠą╗ąĄąĄ ąĘąĮą░čćąĖą╝čŗą╝ąĖ ąĖą│čĆąŠą║ą░ą╝ąĖ čÅą▓ą╗čÅčÄčéčüčÅ ąĘą░čĆčāą▒ąĄąČąĮčŗąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ, ąŠą┐ąĖčłąĄą╝ ąŠą▒čēčāčÄ čüąĖčéčāą░čåąĖčÄ ąĮą░ ą╝ąĖčĆąŠą▓ąŠą╝ čĆčŗąĮą║ąĄ. ąŚą┤ąĄčüčī ą╝čŗ ą▓ąŠčüą┐ąŠą╗čīąĘčāąĄą╝čüčÅ čĆąĄąĘčāą╗čīčéą░čéą░ą╝ąĖ ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖą╣ čĆčÅą┤ą░ ą░ąĮą░ą╗ąĖčéąĖč湥čüą║ąĖčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣, ąĖ ą▓ ą┐ąĄčĆą▓čāčÄ ąŠč湥čĆąĄą┤čī Unstrung Insider.

ą¤čĆąĄąČą┤ąĄ č湥ą╝ ą┐ąĄčĆąĄą╣čéąĖ ąĮąĄą┐ąŠčüčĆąĄą┤čüčéą▓ąĄąĮąĮąŠ ą║ čĆą░čüčüą╝ąŠčéčĆąĄąĮąĖčÄ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░, ąĮą░ ą║ąŠč鹊čĆąŠą╝ ą┐ąŠą║ą░ ąĮą░ąĖą▒ąŠą╗ąĄąĄ ąĘąĮą░čćąĖą╝čŗą╝ąĖ ąĖą│čĆąŠą║ą░ą╝ąĖ čÅą▓ą╗čÅčÄčéčüčÅ ąĘą░čĆčāą▒ąĄąČąĮčŗąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ, ąŠą┐ąĖčłąĄą╝ ąŠą▒čēčāčÄ čüąĖčéčāą░čåąĖčÄ ąĮą░ ą╝ąĖčĆąŠą▓ąŠą╝ čĆčŗąĮą║ąĄ. ąŚą┤ąĄčüčī ą╝čŗ ą▓ąŠčüą┐ąŠą╗čīąĘčāąĄą╝čüčÅ čĆąĄąĘčāą╗čīčéą░čéą░ą╝ąĖ ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖą╣ čĆčÅą┤ą░ ą░ąĮą░ą╗ąĖčéąĖč湥čüą║ąĖčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣, ąĖ ą▓ ą┐ąĄčĆą▓čāčÄ ąŠč湥čĆąĄą┤čī Unstrung Insider.

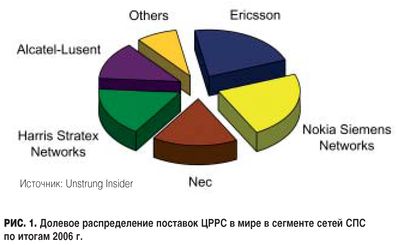

ąŁą║čüą┐ąĄčĆčéčŗ ą║ąŠąĮčüčéą░čéąĖčĆčāčÄčé, čćč鹊 ą╝ąĖčĆąŠą▓ąŠą╣ čĆčŗąĮąŠą║ ą”ąĀąĀąĪ čüčāčēąĄčüčéą▓ąĄąĮąĮąŠ ą▓čŗčĆąŠčü ąĘą░ ą┐ąŠčüą╗ąĄą┤ąĮąĖąĄ ą┐čÅčéčī ą╗ąĄčé. ą¤čĆąĖ čŹč鹊ą╝ ąĮą░ą▒ą╗čÄą┤ą░ąĄčéčüčÅ č鹥ąĮą┤ąĄąĮčåąĖčÅ ą║ ą║ąŠąĮčüąŠą╗ąĖą┤ą░čåąĖąĖ ąĖą│čĆąŠą║ąŠą▓, ą║ąŠč鹊čĆą░čÅ ą┐čĆąĖą▓ąĄą╗ą░ ą║ č鹊ą╝čā, čćč鹊 ą▓ čüąĄą│ą╝ąĄąĮč鹥 ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ą┤ą╗čÅ čüąĄč鹥ą╣ čüąŠč鹊ą▓ąŠą╣ čüą▓čÅąĘąĖ čüč乊čĆą╝ąĖčĆąŠą▓ą░ą╗ą░čüčī ą╗ąĖą┤ąĖčĆčāčÄčēą░čÅ ą┐čÅč鹥čĆą║ą░ ą▓ąĄąĮą┤ąŠčĆąŠą▓: Ericsson, Nokia Siemens Networks, NEC, Harris Stratex Networks, Alcatel-Lucent. ąĪčāą╝ą╝ą░čĆąĮčŗą╣ ą╝ąĖčĆąŠą▓ąŠą╣ ąŠą▒čŖąĄą╝ čüąĄą│ą╝ąĄąĮčéą░ ą”ąĀąĀąĪ ą▓ 2007 ą│. čüąŠčüčéą░ą▓ąĖčé ą┐ąŠčĆčÅą┤ą║ą░ $4 ą╝ą╗čĆą┤. ąØą░ čĆąĖčü. 1 ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮą░ ą┤ąĖą░ą│čĆą░ą╝ą╝ą░ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÅ ą┐ąŠčüčéą░ą▓ąŠą║ ą”ąĀąĀąĪ ą▓ ą╝ąĖčĆąĄ ą▓ čüąĄą│ą╝ąĄąĮč鹥 čüąĄč鹥ą╣ ąĪą¤ąĪ ą┐ąŠ ąĖč鹊ą│ą░ą╝ 2006 ą│. (ąŠčéč湥čé Unstrung Insider, ą░ą┐čĆąĄą╗čī 2007 ą│., ą║ą░č湥čüčéą▓ąĄąĮąĮą░čÅ ąŠčåąĄąĮą║ą░).

ąöčĆčāą│ą░čÅ ą┐čĆąŠčÅą▓ąĖą▓čłą░čÅčüčÅ č鹥ąĮą┤ąĄąĮčåąĖčÅ - čüą╝ąĄčēąĄąĮąĖąĄ č乊ą║čāčüą░ ą┐ąŠčüčéą░ą▓čēąĖą║ąŠą▓ ą”ąĀąĀąĪ ąĮą░ ą╝čāą╗čīčéąĖ-čüąĄčĆą▓ąĖčüąĮčŗąĄ čüąĖčüč鹥ą╝čŗ ąĮą░ ąŠčüąĮąŠą▓ąĄ ą┐ą░ą║ąĄčéąĮąŠą╣ ą┐ąĄčĆąĄą┤ą░čćąĖ ą┤ą░ąĮąĮčŗčģ, ą║ąŠč鹊čĆčŗąĄ ą┐ąŠąĘą▓ąŠą╗čÅčé ą┐ąŠą┤ą┤ąĄčƹȹĖą▓ą░čéčī čĆą░ąĘą╗ąĖčćąĮčŗąĄ ąĖąĮč乊čĆą╝ą░čåąĖąŠąĮąĮčŗąĄ ą┐čĆąĖą╗ąŠąČąĄąĮąĖčÅ ąĖ čāčüą╗čāą│ąĖ, ąĮąĄ čāčüčéčāą┐ą░čÅ ą┐ąŠ čäčāąĮą║čåąĖąŠąĮą░ą╗čīąĮąŠčüčéąĖ ąÆą×ąøąĪ. ąØąŠą▓ąŠąĄ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ ą▓ ą┐ąĄčĆą▓čāčÄ ąŠč湥čĆąĄą┤čī ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮąŠ ąĮą░ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮčŗąĄ čüąĄčéąĖ čüą▓čÅąĘąĖ, ą┐ąŠą┤čüąĖčüč鹥ą╝čā Backhaul ą▓ čüąĄčéčÅčģ 3G, ą░ čéą░ą║ąČąĄ ąĮą░ čüąĄčéąĖ ąæą©ąö ąĮą░ ąŠčüąĮąŠą▓ąĄ Pre-WiMAX/Wi-MAX. ąĀąŠčüčé čĆčŗąĮą║ą░ čüąŠą┐čĆąŠą▓ąŠąČą┤ą░ąĄčéčüčÅ ą┐ąŠčüč鹊čÅąĮąĮčŗą╝ čüąĮąĖąČąĄąĮąĖąĄą╝ čüč鹊ąĖą╝ąŠčüčéąĖ čüčéą░ąĮčåąĖą╣ (ąĮą░ 10-15% ą▓ ą│ąŠą┤). ąöą░ąĮąĮą░čÅ č鹥ąĮą┤ąĄąĮčåąĖčÅ ąŠčüąŠą▒ąĄąĮąĮąŠ čģą░čĆą░ą║č鹥čĆąĮą░ ą┤ą╗čÅ ą▒čŗčüčéčĆąŠčĆą░čüčéčāčēąĖčģ čĆąĄą│ąĖąŠąĮą░ą╗čīąĮčŗčģ čĆčŗąĮą║ąŠą▓, ą║ ą║ąŠč鹊čĆčŗą╝ ąĘą░ą┐ą░ą┤ąĮčŗąĄ 菹║čüą┐ąĄčĆčéčŗ ąŠčéąĮąŠčüčÅčé ąĖ ąĀąż.

ąŚą░ą▒ąĄą│ą░čÅ ą▓ą┐ąĄčĆąĄą┤, ąŠčéą╝ąĄčéąĖą╝, čćč鹊 ą┐čĆąĖą▓ąĄą┤ąĄąĮąĮą░čÅ ąĮą░ čĆąĖčü. 1 čĆą░čüčüčéą░ąĮąŠą▓ą║ą░ čüąĖą╗ ą▓ąŠ ą╝ąĮąŠą│ąŠą╝ čüčģąŠą┤ąĮą░ čü čüąĖčéčāą░čåąĖąĄą╣, ą║ąŠč鹊čĆą░čÅ čģą░čĆą░ą║č鹥čĆąĮą░ ą┤ą╗čÅ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ čāčüčéčĆąŠą╣čüčéą▓ ąĘą░čĆčāą▒ąĄąČąĮąŠą│ąŠ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░.

ą×čåąĄąĮą║ą░ ąŠą▒čŖąĄą╝ą░ ąĖ ą┤ąŠą╗ąĄą▓ąŠą│ąŠ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÅ čĆčŗąĮą║ą░

ą¤čĆąŠą▓ąĄą┤ąĄąĮąĮčŗąĄ ąĮą░čłąĄą╣ ą║ąŠą╝ą┐ą░ąĮąĖąĄą╣ ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖčÅ ą┐ąŠąĘą▓ąŠą╗ąĖą╗ąĖ ą▓čŗčÅą▓ąĖčéčī čüą╗ąĄą┤čā -čēčāčÄ ą║ą░čĆčéąĖąĮčā: ą▓ 2006 ą│. ąŠą▒čŖąĄą╝ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ ą”ąĀąĀąĪ ąĖą╝ą┐ąŠčĆčéąĮąŠą│ąŠ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ čüąŠčüčéą░ą▓ąĖą╗ ą┐ąŠčĆčÅą┤ą║ą░ 15 100 ąĄą┤ąĖąĮąĖčå, čüąŠą║čĆą░čéąĖą▓čłąĖčüčī ą┐ąŠ ąŠčéąĮąŠčłąĄąĮąĖčÄ ą║ 2005 ą│. ąĮą░ 16%. ąóą░ą║ąŠąĄ čüąĮąĖąČąĄąĮąĖąĄ ą▓ ąŠčüąĮąŠą▓ąĮąŠą╝ ąŠą▒čāčüą╗ąŠą▓ą╗ąĄąĮąŠ čāą╝ąĄąĮčīčłąĄąĮąĖąĄą╝ ą░ą║čéąĖą▓ąĮąŠčüčéąĖ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ čüąĄč鹥ą╣ ąĪą¤ąĪ. ąÆ ą┤čĆčāą│ąĖčģ čüąĄą│ą╝ąĄąĮčéą░čģ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮąŠą│ąŠ čĆčŗąĮą║ą░ ąĮą░ą▒ą╗čÄą┤ą░ą╗čüčÅ čāčüč鹊ą╣čćąĖą▓čŗą╣ čĆąŠčüčé čüą┐čĆąŠčüą░ ąĮą░ čåąĖčäčĆąŠą▓čŗąĄ čĆą░ą┤ąĖąŠ-čĆąĄą╗ąĄą╣ą║ąĖ, ąĮąŠ ąŠąĮ ąĮąĄ čüą╝ąŠą│ ą║ąŠą╝ą┐ąĄąĮčüąĖčĆąŠą▓ą░čéčī čüąŠą║čĆą░čēąĄąĮąĖąĄ ą┐ąŠčüčéą░ą▓ąŠą║ ą▓ ąĖąĮč鹥čĆąĄčüą░čģ čüąŠč鹊ą▓čŗčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓.

ą¤čĆąŠą▓ąĄą┤ąĄąĮąĮčŗąĄ ąĮą░čłąĄą╣ ą║ąŠą╝ą┐ą░ąĮąĖąĄą╣ ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖčÅ ą┐ąŠąĘą▓ąŠą╗ąĖą╗ąĖ ą▓čŗčÅą▓ąĖčéčī čüą╗ąĄą┤čā -čēčāčÄ ą║ą░čĆčéąĖąĮčā: ą▓ 2006 ą│. ąŠą▒čŖąĄą╝ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ ą”ąĀąĀąĪ ąĖą╝ą┐ąŠčĆčéąĮąŠą│ąŠ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ čüąŠčüčéą░ą▓ąĖą╗ ą┐ąŠčĆčÅą┤ą║ą░ 15 100 ąĄą┤ąĖąĮąĖčå, čüąŠą║čĆą░čéąĖą▓čłąĖčüčī ą┐ąŠ ąŠčéąĮąŠčłąĄąĮąĖčÄ ą║ 2005 ą│. ąĮą░ 16%. ąóą░ą║ąŠąĄ čüąĮąĖąČąĄąĮąĖąĄ ą▓ ąŠčüąĮąŠą▓ąĮąŠą╝ ąŠą▒čāčüą╗ąŠą▓ą╗ąĄąĮąŠ čāą╝ąĄąĮčīčłąĄąĮąĖąĄą╝ ą░ą║čéąĖą▓ąĮąŠčüčéąĖ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ čüąĄč鹥ą╣ ąĪą¤ąĪ. ąÆ ą┤čĆčāą│ąĖčģ čüąĄą│ą╝ąĄąĮčéą░čģ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮąŠą│ąŠ čĆčŗąĮą║ą░ ąĮą░ą▒ą╗čÄą┤ą░ą╗čüčÅ čāčüč鹊ą╣čćąĖą▓čŗą╣ čĆąŠčüčé čüą┐čĆąŠčüą░ ąĮą░ čåąĖčäčĆąŠą▓čŗąĄ čĆą░ą┤ąĖąŠ-čĆąĄą╗ąĄą╣ą║ąĖ, ąĮąŠ ąŠąĮ ąĮąĄ čüą╝ąŠą│ ą║ąŠą╝ą┐ąĄąĮčüąĖčĆąŠą▓ą░čéčī čüąŠą║čĆą░čēąĄąĮąĖąĄ ą┐ąŠčüčéą░ą▓ąŠą║ ą▓ ąĖąĮč鹥čĆąĄčüą░čģ čüąŠč鹊ą▓čŗčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓.

ąĀąŠčüčüąĖą╣čüą║ąĖą╣ čĆčŗąĮąŠą║ ąĖą╝ą┐ąŠčĆčéąĮčŗčģ ą”ąĀąĀąĪ č湥čéą║ąŠ čüčéčĆčāą║čéčāčĆąĖčĆąŠą▓ą░ąĮ ąĖ ą▓čŗčüąŠą║ąŠą║ąŠąĮą║čāčĆąĄąĮč鹥ąĮ. ąĪą▓ąŠčÄ ą┐čĆąŠą┤čāą║čåąĖčÄ ą┐čĆąĄą┤ą╗ą░ą│ą░čÄčé ą▒ąŠą╗ąĄąĄ 30 ąĘą░čĆčāą▒ąĄąČąĮčŗčģ ą▓ąĄąĮą┤ąŠčĆąŠą▓. ąĪčĆąĄą┤ąĖ ąĮąĖčģ ą╝ąŠąČąĮąŠ ą▓čŗą┤ąĄą╗ąĖčéčī ą║ąŠą╝ą┐ą░ąĮąĖąĖ "ą┐ąĄčĆą▓ąŠą│ąŠ" ąĖ "ą▓č鹊čĆąŠą│ąŠ čŹčłąĄą╗ąŠąĮą░". ąŚą┤ąĄčüčī ą║čĆąĖč鹥čĆąĖąĄą╝ ąŠčéą▒ąŠčĆą░ čüčéą░ą╗ ąŠą▒čŖąĄą╝ ą┐ąŠčüčéą░ą▓ąŠą║ ą▓ 2004-2006 ą│ą│., č鹊 ąĄčüčéčī ą┤ąŠą╗čÅ čĆčŗąĮą║ą░ ą║ąŠąĮą║čĆąĄčéąĮąŠą│ąŠ ą▓ąĄąĮą┤ąŠčĆą░.

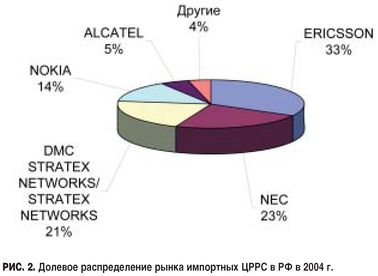

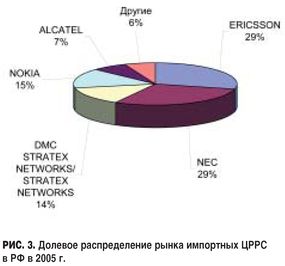

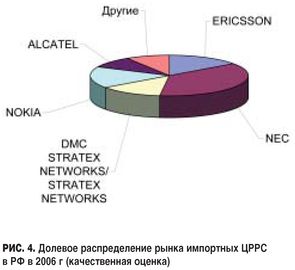

ą¤ąŠ ąĮą░čłąĄą╣ ąŠčåąĄąĮą║ąĄ, ą▓ č鹥č湥ąĮąĖąĄ 2004-2006 ą│ą│. čüąŠčüčéą░ą▓ ą┐ąĄčĆą▓ąŠą╣ ą┐čÅč鹥čĆą║ąĖ ą▓ ą│čĆčāą┐ą┐ąĄ ą║ąŠą╝ą┐ą░ąĮąĖą╣ "ą┐ąĄčĆą▓ąŠą│ąŠ čŹčłąĄą╗ąŠąĮą░" čÅą▓ą╗čÅą╗čüčÅ ąĮąĄąĖąĘą╝ąĄąĮąĮčŗą╝ ąĖ ą▓ą║ą╗čÄčćą░ą╗: NEC, Nokia, Stratex Networks/DMC (ą▓ ąĮą░čüč鹊čÅčēąĄąĄ ą▓čĆąĄą╝čÅ - Harris Stratex Networks), Ericsson ąĖ Alcatel. ąÜ ą║ąŠą╝ą┐ą░ąĮąĖčÅą╝ "ą┐ąĄčĆą▓ąŠą│ąŠ čŹčłąĄą╗ąŠąĮą░" ą╝čŗ čéą░ą║ąČąĄ ąŠčéąĮąŠčüąĖą╝ čéą░ą║ąĖčģ ą▓ąĄąĮą┤ąŠčĆąŠą▓, ą║ą░ą║ Allgon Microwave AB ąĖ Siemens. ąöąŠą╗čÅ ą┐ąĄčĆą▓ąŠą│ąŠ ąĖąĘ ąĮąĖčģ ą▓ 2004-2006 ą│ą│. ą┐ąŠčüč鹊čÅąĮąĮąŠ ą▓ąŠąĘčĆą░čüčéą░ą╗ą░.

ąĪčāą╝ą╝ą░čĆąĮą░čÅ ą┤ąŠą╗čÅ ą┐čÅčéąĖ ą▓ąĄąĮą┤ąŠčĆąŠą▓-ą╗ąĖą┤ąĄčĆąŠą▓ ąĘą░ ą┐ąŠčüą╗ąĄą┤ąĮąĖąĄ čéčĆąĖ ą│ąŠą┤ą░ ąĮąĄ ąŠą┐čāčüčéąĖą╗ą░čüčī ąĮąĖąČąĄ ąĘąĮą░č湥ąĮąĖčÅ 92%, ąĮąŠ ąĄčüčéčī č鹥ąĮą┤ąĄąĮčåąĖčÅ ąĄąĄ čüąĮąĖąČąĄąĮąĖčÅ. ą×ą┤ąĮą░ą║ąŠ ą▓ ą▒ą╗ąĖąČą░ą╣čłąĖąĄ 2-3 ą│ąŠą┤ą░ čŹč鹊čé ą┐ąŠą║ą░ąĘą░č鹥ą╗čī ąĖąĘą╝ąĄąĮąĖčéčüčÅ ąĮąĄąĘąĮą░čćąĖč鹥ą╗čīąĮąŠ, ą┐ąŠčüą║ąŠą╗čīą║čā ąĮą░ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮąŠą╝ čĆčŗąĮą║ąĄ ą┐ąŠčÅą▓ąĖą╗ąĖčüčī ą┤ą▓ąĄ čüąĖą╗čīąĮčŗąĄ ąŠą▒čŖąĄą┤ąĖąĮąĄąĮąĮčŗąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ: Alcatel-Lucent ąĖ Nokia Siemens Networks.

ąÆ 2006 ą│. ą╗ąĖą┤ąĄčĆąŠą╝ čĆčŗąĮą║ą░ ąĖą╝ą┐ąŠčĆčéąĮčŗčģ ą”ąĀąĀąĪ čüčéą░ą╗ą░ ą║ąŠą╝ą┐ą░ąĮąĖčÅ NEC, ą║ąŠč鹊čĆą░čÅ čüą╝ąŠą│ą╗ą░ ą┐ąŠč鹥čüąĮąĖčéčī Ericsson. ąÆ č鹥č湥ąĮąĖąĄ 2004-2006 ą│ą│. ą┐ąŠčüč鹊čÅąĮąĮąŠ čüąĮąĖąČą░ą╗ąĖčüčī ą┤ąŠą╗ąĖ ąĖ Ericsson ąĖ Stratex Networks. ą×čåąĄąĮą║ą░ ą┤ąŠą╗ąĄą▓ąŠą│ąŠ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÅ čüčĆąĄą┤ąĖ ąŠčüąĮąŠą▓ąĮčŗčģ ąĘą░čĆčāą▒ąĄąČąĮčŗčģ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣ ą▓ 2004-2006 ą│ą│. ą┐čĆąĖą▓ąĄą┤ąĄąĮą░ ąĮą░ čĆąĖčü. 2-4 (ą▓ ąĮą░čéčāčĆą░ą╗čīąĮčŗčģ ą┐ąŠą║ą░ąĘą░č鹥ą╗čÅčģ).

ąÆ 2006 ą│. ą╗ąĖą┤ąĄčĆąŠą╝ čĆčŗąĮą║ą░ ąĖą╝ą┐ąŠčĆčéąĮčŗčģ ą”ąĀąĀąĪ čüčéą░ą╗ą░ ą║ąŠą╝ą┐ą░ąĮąĖčÅ NEC, ą║ąŠč鹊čĆą░čÅ čüą╝ąŠą│ą╗ą░ ą┐ąŠč鹥čüąĮąĖčéčī Ericsson. ąÆ č鹥č湥ąĮąĖąĄ 2004-2006 ą│ą│. ą┐ąŠčüč鹊čÅąĮąĮąŠ čüąĮąĖąČą░ą╗ąĖčüčī ą┤ąŠą╗ąĖ ąĖ Ericsson ąĖ Stratex Networks. ą×čåąĄąĮą║ą░ ą┤ąŠą╗ąĄą▓ąŠą│ąŠ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÅ čüčĆąĄą┤ąĖ ąŠčüąĮąŠą▓ąĮčŗčģ ąĘą░čĆčāą▒ąĄąČąĮčŗčģ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣ ą▓ 2004-2006 ą│ą│. ą┐čĆąĖą▓ąĄą┤ąĄąĮą░ ąĮą░ čĆąĖčü. 2-4 (ą▓ ąĮą░čéčāčĆą░ą╗čīąĮčŗčģ ą┐ąŠą║ą░ąĘą░č鹥ą╗čÅčģ).

ąōčĆčāą┐ą┐ą░ ą║ąŠą╝ą┐ą░ąĮąĖą╣ čéą░ą║ ąĮą░ąĘčŗą▓ą░ąĄą╝ąŠą│ąŠ "ą▓č鹊čĆąŠą│ąŠ čŹčłąĄą╗ąŠąĮą░", ą║čāą┤ą░ ą╝čŗ ą▓ą║ą╗čÄčćąĖą╗ąĖ Ceragon Networks, Intracom, ISKRA Elek-trozveze, Microwave Networks, Nera Networks ąĖ SAF, ąĘą░ąĮąĖą╝ą░ąĄčé ą┤ąŠą╗čÄ čĆčŗąĮą║ą░ ą┐ąŠčĆčÅą┤ą║ą░ 1-2%.

ą¤čĆąŠą▓ąĄą┤ąĄąĮąĮčŗą╣ ą░ąĮą░ą╗ąĖąĘ čĆčŗąĮą║ą░ ą┐ąŠą║ą░ ąĮąĄ ą┐ąŠąĘą▓ąŠą╗čÅąĄčé ąŠą┤ąĮąŠąĘąĮą░čćąĮąŠ ą▓čŗą┤ąĄą╗ąĖčéčī ąĖ ąŠčåąĄąĮąĖčéčī čüąĄą│ą╝ąĄąĮčéčŗ ą”ąĀąĪąĪ ą┐ąŠ č鹥čģąĮąŠą╗ąŠą│ąĖčÅą╝: PDH ąĖ SDH. ąØąĄčüą╝ąŠčéčĆčÅ ąĮą░ čāą▓ąĄą╗ąĖč湥ąĮąĖąĄ ą▓ 2004-2006 ą│ą│. ą┤ąŠą╗ąĖ ą”ąĀąĀąĪ ą║ą╗ą░čüčüą░ SDH ą▓ ąŠą▒čēąĄą╝ ąŠą▒čŖąĄą╝ąĄ ą┐ąŠčüčéą░ą▓ą╗čÅąĄą╝čŗčģ čüąĖčüč鹥ą╝ čüą▓čÅąĘąĖ ąĘą░čĆčāą▒ąĄąČąĮąŠą│ąŠ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░, čĆą░ąĘą╝ąĄčĆ čŹč鹊ą╣ ą┤ąŠą╗ąĖ ą┐ąŠą║ą░ ąĮąĄąĘąĮą░čćąĖč鹥ą╗ąĄąĮ. ą¤ąŠ čüąŠčüč鹊čÅąĮąĖčÄ ąĮą░ 2006 ą│., ą▓ čüąĄą│ą╝ąĄąĮč鹥 ą║ą╗ą░čüčüą░ SDH ą╗ąĖą┤ąĄčĆą░ą╝ąĖ čÅą▓ą╗čÅčÄčéčüčÅ NEC, Ceragon, Harris ąĖ Siemens.

ą¤ąŠčÅą▓ą╗ąĄąĮąĖąĄ ąĮąŠą▓ąŠą│ąŠ ąĖą│čĆąŠą║ą░, čüą┐ąŠčüąŠą▒ąĮąŠą│ąŠ ą║ą░čĆą┤ąĖąĮą░ą╗čīąĮąŠ ąĖąĘą╝ąĄąĮąĖčéčī čüąĖčéčāą░čåąĖčÄ ąĮą░ čĆčŗąĮą║ąĄ ąĖą╝ą┐ąŠčĆčéąĮčŗčģ ą”ąĀąĀąĪ, ą▓ ąŠą▒ąŠąĘčĆąĖą╝ąŠą╝ ą▒čāą┤čāčēąĄą╝ ą╝ą░ą╗ąŠą▓ąĄčĆąŠčÅčéąĮąŠ. ąÆąŠ-ą┐ąĄčĆą▓čŗčģ, ą╝ą░čĆą║ąĄčéąĖąĮą│ąŠą▓ą░čÅ ą░ą║čéąĖą▓ąĮąŠčüčéčī ą▓ ą┤ą░ąĮąĮąŠą╝ čüąĄą│ą╝ąĄąĮč鹥 ą╝ąĖąĮąĖą╝ą░ą╗čīąĮą░. ąæąŠą╗ąĄąĄ č鹊ą│ąŠ, ą║ąŠą╝ą┐ą░ąĮąĖąĖ "ą▓č鹊čĆąŠą│ąŠ čŹčłąĄą╗ąŠąĮą░", ąĖą╝ąĄčÄčēąĖąĄ ą┐ąŠč鹥ąĮčåąĖą░ą╗ ą┤ą╗čÅ čāą▓ąĄą╗ąĖč湥ąĮąĖčÅ čüą▓ąŠąĄą╣ ą┤ąŠą╗ąĖ, ą║čĆą░ą╣ąĮąĄ ą┐ą░čüčüąĖą▓ąĮčŗ. ąÆąŠ-ą▓č鹊čĆčŗčģ, ą▓ąŠąĘčĆą░čüčéą░ąĄčé čĆąŠą╗čī čĆąŠčüčüąĖą╣čüą║ąĖčģ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣, ą║ąŠč鹊čĆčŗąĄ ą▓ ąŠčüąĮąŠą▓ąĮąŠą╝ ą▒čāą┤čāčé ą║ąŠąĮą║čāčĆąĖčĆąŠą▓ą░čéčī čü ą║ąŠą╝ą┐ą░ąĮąĖčÅą╝ąĖ "ą▓č鹊čĆąŠą│ąŠ čŹčłąĄą╗ąŠąĮą░".

ąśąĮąĮąŠą▓ą░čåąĖąŠąĮąĮąŠčüčéčī ą┐čĆąĄą┤ą╗ą░ą│ą░ąĄą╝čŗčģ ąĖą╝ą┐ąŠčĆčéąĮčŗčģ čāčüčéčĆąŠą╣čüčéą▓

ą×ą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ, ą┐čĆąĄą┤ą╗ą░ą│ą░ąĄą╝ąŠąĄ ą▓ ąĮą░čüč鹊čÅčēąĄąĄ ą▓čĆąĄą╝čÅ ąĘą░čĆčāą▒ąĄąČąĮčŗą╝ąĖ ą▓ąĄąĮą┤ąŠčĆą░ą╝ąĖ ąĮą░ čĆčŗąĮą║ąĄ ąĀąż, čäčāąĮą║čåąĖąŠąĮąĖčĆčāąĄčé ą▓ ą┤ąĖą░ą┐ą░ąĘąŠąĮąĄ 7-52 ąōąōčå, čāą┤ąŠą▓ą╗ąĄčéą▓ąŠčĆčÅąĄčé čéčĆąĄą▒ąŠą▓ą░ąĮąĖčÅą╝ čüą░ą╝ąŠą│ąŠ čłąĖčĆąŠą║ąŠą│ąŠ ą║čĆčāą│ą░ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĄą╣ ąĖ ąŠčéą╗ąĖčćą░ąĄčéčüčÅ čĆą░ąĘąĮąŠąŠą▒čĆą░ąĘąĖąĄą╝ čäčāąĮą║čåąĖą╣ ąĖ ąĖąĮč鹥čĆč乥ą╣čüąŠą▓. ą×ąĮąŠ ą┐ąŠąĘą▓ąŠą╗čÅąĄčé čĆąĄčłąĖčéčī ą┐čĆą░ą║čéąĖč湥čüą║ąĖ ą╗čÄą▒čāčÄ ąĘą░ą┤ą░čćčā: ąŠčé čüąŠąĘą┤ą░ąĮąĖčÅ ąĮąĄą┤ąŠčĆąŠą│ąŠą╣ ąŠą┤ąĮąŠ-ą┐čĆąŠą╗ąĄčéąĮąŠą╣ ą╗ąĖąĮąĖąĖ ą╝ąĄčüčéąĮąŠą╣ čüą▓čÅąĘąĖ ą┤ąŠ čĆąĄą░ą╗ąĖąĘą░čåąĖąĖ čéčĆą░ąĮčüą┐ąŠčĆčéąĮčŗčģ ą║ą░ąĮą░ą╗ąŠą▓ ą┐čĆąŠą┐čāčüą║ąĮąŠą╣ čüą┐ąŠčüąŠą▒ąĮąŠčüčéčīčÄ 1-10 STM1 ąĖ ą┤ą╗ąĖąĮąŠą╣ ą▒ąŠą╗ąĄąĄ 1000 ą║ą╝.

ąÆąĄąĮą┤ąŠčĆčŗ ą┐čĆąŠą┤ąŠą╗ąČą░čÄčé ąĮą░čĆą░čēąĖą▓ą░čéčī ą╝ąŠčēąĮąŠčüčéčī ąĖ ąĮą░ą┤ąĄąČąĮąŠčüčéčī čüą▓ąŠąĖčģ ą┐čĆąŠą┤čāą║č鹊ą▓, ą▓ąĮąĄą┤čĆčÅčéčī ą┐ąŠą┤ą┤ąĄčƹȹ║čā čäčāąĮą║čåąĖąŠąĮą░ą╗čīąĮąŠčüčéąĖ IP/MPLS, čüąŠą▓ąĄčĆčłąĄąĮčüčéą▓ąŠą▓ą░čéčī ą╝ąĄčģą░ąĮąĖąĘą╝čŗ ą┤ąĖčüčéą░ąĮčåąĖąŠąĮąĮąŠą│ąŠ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ, ą┐ąŠą▓čŗčłąĄąĮąĖčÅ ąĮą░ą┤ąĄąČąĮąŠčüčéąĖ ąĖ ąŠą▒ąĄčüą┐ąĄč湥ąĮąĖčÅ QoS. ąĪč鹊ąĖą╝ąŠčüčéčī čüčéą░ąĮą┤ą░čĆčéąĮčŗčģ ąĀDH -čĆąĄčłąĄąĮąĖą╣ čüąĮąĖąČą░ąĄčéčüčÅ, ąĮąŠ ą▒ąŠą╗ąĄąĄ čüą╗ąŠąČąĮčŗąĄ ąĖąĘą┤ąĄą╗ąĖčÅ čüąŠčģčĆą░ąĮčÅčÄčé čåąĄąĮąŠą▓ąŠą╣ ą┐ą░čĆąĖč鹥čé.

ąĀčÅą┤ ą▓ąĄąĮą┤ąŠčĆąŠą▓ ą▓ą║ą╗čÄčćąĖą╗ąĖ ą▓ čüą▓ąŠčÄ ą┐čĆąŠą┤čāą║č鹊ą▓čāčÄ ą╗ąĖąĮąĄą╣ą║čā ą╝ąŠčēąĮąŠąĄ S D H-ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ ąĖ ą░ą┐ą┐ą░čĆą░čéčāčĆčā čāčĆąŠą▓ąĮčÅ IP/GE, ą║ąŠč鹊čĆčŗąĄ ą┐ąŠąĘą▓ąŠą╗čÅčÄčé čüąŠąĘą┤ą░čéčī ą╝čāą╗čīčéąĖčüąĄčĆą▓ąĖčüąĮčŗą╣ ą║ą░ąĮą░ą╗ čü ąŠą┤ąĮąŠą▓čĆąĄą╝ąĄąĮąĮąŠą╣ ą┐ąĄčĆąĄą┤ą░č湥ą╣ ą┤ą░ąĮąĮčŗčģ, ą│ąŠą╗ąŠčüą░ ąĖ ą▓ąĖą┤ąĄąŠ ą┐čĆąĖ ą│ą░čĆą░ąĮčéąĖčĆąŠą▓ą░ąĮąĮąŠą╝ ą║ą░č湥čüčéą▓ąĄ ą┤ą╗čÅ čĆą░ąĘąĮčŗčģ čéąĖą┐ąŠą▓ čéčĆą░čäąĖą║ą░.

ąĀčÅą┤ ą┐ąŠčüčéą░ą▓čēąĖą║ąŠą▓, ą▓ąĮąĄą┤čĆčÅčÄčēąĖčģ ąĖąĮąĮąŠą▓ą░čåąĖąŠąĮąĮčŗąĄ čĆąĄčłąĄąĮąĖčÅ, ą┐čĆąĄą┤ą╗ą░ą│ą░čÄčé ąŠą▒čēčāčÄ ą╝ą░čüčłčéą░ą▒ąĖčĆčāąĄą╝čāčÄ ą░ą┐ą┐ą░čĆą░čéąĮčāčÄ ą┐ą╗ą░čéč乊čĆą╝čā, ąĮą░ ą║ąŠč鹊čĆąŠą╣ ąŠą┤ąĮąŠą▓čĆąĄą╝ąĄąĮąĮąŠ ą╝ąŠą│čāčé ą▒čŗčéčī čĆąĄą░ą╗ąĖąĘąŠą▓ą░ąĮčŗ: čüčéą░ąĮą┤ą░čĆčéąĮčŗą╣ PDH, Super PDH, SDH ąĖ Ethernet-ą┐čĆąĖą╗ąŠąČąĄąĮąĖčÅ. ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ąŠą┐ąĄčĆą░č鹊čĆčā ą┐ąŠčüčéą░ą▓ą╗čÅąĄčéčüčÅ ąĘą░ą║ąŠąĮč湥ąĮąĮąŠąĄ čĆąĄčłąĄąĮąĖąĄ, ą║ąŠč鹊čĆąŠąĄ ą▓ ą┤ą░ą╗čīąĮąĄą╣čłąĄą╝ ą┐čĆąĖ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠčüčéąĖ ą╝ąŠąČąĄčé ą▒čŗčéčī ą┐ąĄčĆąĄą║ąŠąĮčäąĖą│čāčĆąĖčĆąŠą▓ą░ąĮąŠ ąĖ čéčĆą░ąĮčüč乊čĆą╝ąĖčĆąŠą▓ą░ąĮąŠ ą▒ąĄąĘ ąĘą░ą╝ąĄąĮčŗ ą┤ąŠčĆąŠą│ąŠą╣ ą░ą┐ą┐ą░čĆą░čéąĮąŠą╣ čćą░čüčéąĖ čü ą┐čĆąĖą╝ąĄąĮąĄąĮąĖąĄą╝ ąĮąŠą▓ąŠą│ąŠ ą┐čĆąŠą│čĆą░ą╝ą╝ąĮąŠą│ąŠ ąŠą▒ąĄčüą┐ąĄč湥ąĮąĖčÅ. ąØą░ąĖą▒ąŠą╗ąĄąĄ ąĖąĮč鹥čĆąĄčüąĮčŗąĄ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖčÅ ą▓ ą┤ą░ąĮąĮąŠą╝ ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮąĖąĖ čā čéą░ą║ąĖčģ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣, ą║ą░ą║ Harris Stratex Networks Inc (Eclipse), NEC Corp. (Pasolink NEO) ąĖ Nera Networks AS (Evolution).

ą×ą┤ąĮą░ą║ąŠ čéą░ą║ąĖąĄ ą╗ąĖą┤ąĄčĆčŗ čĆčŗąĮą║ą░, ą║ą░ą║ Ericsson AB ąĖ Nokia, ą┤ąŠą▒ąĖą╗ąĖčüčī čāčüą┐ąĄčģą░, ąĮąĄ ą┤ąĄą╗ą░čÅ čüčéą░ą▓ą║čā ąĮą░ ąĖąĮąĮąŠą▓ą░čåąĖąĖ, ąĮąŠ ą▒ą╗ą░ą│ąŠą┤ą░čĆčÅ čüčéčĆą░č鹥ą│ąĖąĖ ą▓ąĄčĆčéąĖą║ą░ą╗čīąĮąŠą╣ ąĖąĮč鹥ą│čĆą░čåąĖąĖ, ąŠą▒čŖąĄą┤ąĖąĮčÅčÅ ą┐čĆąŠą┤ą░ąČąĖ ą”ąĀąĀąĪ ąĖ ą▒ą░ąĘąŠą▓čŗčģ čüčéą░ąĮčåąĖą╣ ą┤ą╗čÅ čüąĄč鹥ą╣ ąĪą¤ąĪ.

ąÉąĮą░ą╗ąĖąĘ ą║ąŠąĮą║čāčĆąĄąĮčéąĮąŠą╣ čüčĆąĄą┤čŗ: ą║ąŠąĮą║čāčĆąĄąĮčåąĖčÅ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣

ąĪčĆąĄą┤ąĖ ąĘą░čĆčāą▒ąĄąČąĮčŗčģ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣ ą╝ąŠąČąĮąŠ ą▓čŗą┤ąĄą╗ąĖčéčī ą┤ą▓ąĄ ą║ą░č鹥ą│ąŠčĆąĖąĖ: ą╝čāą╗čī-čéąĖą▓ąĄąĮą┤ąŠčĆčŗ (ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ą┐čĆąŠąĖąĘą▓ąŠą┤čÅčēąĖąĄ čĆą░ąĘą╗ąĖčćąĮčŗąĄ ą▓ąĖą┤čŗ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮąŠą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ąĖ ą”ąĀąĀąĪ ą▓ čćą░čüčéąĮąŠčüčéąĖ) ąĖ ą╝ąŠąĮąŠą▓ąĄąĮą┤ąŠčĆčŗ (ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ą┐čĆąŠąĖąĘą▓ąŠą┤čÅčēąĖąĄ ą▓ ąŠčüąĮąŠą▓ąĮąŠą╝ ą”ąĀąĀąĪ). ą×č湥ą▓ąĖą┤ąĮąŠ, čćč鹊 ą╝čāą╗čīčéąĖą▓ąĄąĮą┤ąŠčĆčŗ ą╝ąŠą│čāčé ąĖą╝ąĄčéčī ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮčŗąĄ ą┐čĆąĄąĖą╝čāčēąĄčüčéą▓ą░ ą┐čĆąĖ čāčćą░čüčéąĖąĖ ą▓ č鹥ąĮą┤ąĄčĆą░čģ, ą┐čĆąŠą▓ąŠą┤ąĖą╝čŗčģ ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ąĖ ąĖ ą▓ąĄą┤ąŠą╝čüčéą▓ą░ą╝ąĖ.

ąĪčĆąĄą┤ąĖ ąŠčüąĮąŠą▓ąĮčŗčģ ą║čĆąĖč鹥čĆąĖąĄą▓ ąĮą░ą╝ąĖ ą▒čŗą╗ąĖ ą▓čŗą▒čĆą░ąĮčŗ: "ąĖąĮąĮąŠą▓ą░čåąĖąŠąĮąĮąŠčüčéčī ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ", "ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī ą║ąŠą╝ą┐ą╗ąĄą║čüąĮąŠą╣ ą┐ąŠčüčéą░ą▓ą║ąĖ", "čüąĄčĆą▓ąĖčüąĮčŗą╣ čāčĆąŠą▓ąĄąĮčī". ąÆ ą┐ąŠčüą╗ąĄą┤ąĮąĄą╝ ą║čĆąĖč鹥čĆąĖąĖ ą╝čŗ ąŠčåąĄąĮąĖą▓ą░ą╗ąĖ čüąŠą▓ąŠą║čāą┐ąĮąŠčüčéčī čāčüą╗čāą│ ąĖ ą┐ąŠą║ą░ąĘą░č鹥ą╗ąĄą╣: ąĮą░ą╗ąĖčćąĖąĄ ą▓ ąĀąż čüąĄčĆą▓ąĖčüąĮąŠą│ąŠ čåąĄąĮčéčĆą░ ą┤ą╗čÅ čĆąĄą╝ąŠąĮčéą░ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ; čüčĆąŠą║ ą│ą░čĆą░ąĮčéąĖą╣ąĮąŠą│ąŠ čĆąĄą╝ąŠąĮčéą░/ąĘą░ą╝ąĄąĮčŗ ą”ąĀąĀąĪ; ąĮą░ą╗ąĖčćąĖąĄ "ą│ąŠčĆčÅč湥ą╣" ą╗ąĖąĮąĖąĖ ą┤ą╗čÅ č鹥čģąĮąĖč湥čüą║ąŠą╣ ą┐ąŠą┤ą┤ąĄčƹȹ║ąĖ; ąĮą░ą╗ąĖčćąĖąĄ čāč湥ą▒ąĮąŠą│ąŠ čåąĄąĮčéčĆą░ ą┤ą╗čÅ ą┐ąŠą┤ą│ąŠč鹊ą▓ą║ąĖ čüą┐ąĄčåąĖą░ą╗ąĖčüč鹊ą▓ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣-ąĘą░ą║ą░ąĘčćąĖą║ąŠą▓ ąĖ ą┐ą░čĆčéąĮąĄčĆąŠą▓; ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖąĄ čāčüą╗čāą│ ą┐ąŠ čĆą░čüč湥čéčā čģą░čĆą░ą║č鹥čĆąĖčüčéąĖą║, ą┐čĆąŠąĄą║čéąĖčĆąŠą▓ą░ąĮąĖčÄ, čłąĄčäą╝ąŠąĮ-čéą░ąČčā, ą┐čĆąŠą▓ąĄą┤ąĄąĮąĖčÄ ą┐čĆąĖąĄą╝ąŠčüą┤ą░č鹊čćąĮčŗčģ ąĖčüą┐čŗčéą░ąĮąĖą╣ ą”ąĀąĀąĪ ąĖ ą┤čĆ. ą×ą▒ąŠą▒čēąĄąĮąĮčŗąĄ čĆąĄąĘčāą╗čīčéą░čéčŗ ąŠčåąĄąĮą║ąĖ ą║ąŠąĮą║čāčĆąĄąĮčéąĮąŠą╣ čüčĆąĄą┤čŗ ą┐ąŠ čéčĆąĄą╝ ą║čĆąĖč鹥čĆąĖčÅą╝ ą┐čĆąĖą▓ąĄą┤ąĄąĮčŗ ą▓ čéą░ą▒ą╗. 1.

ąĪčĆąĄą┤ąĖ ąŠčüąĮąŠą▓ąĮčŗčģ ą║čĆąĖč鹥čĆąĖąĄą▓ ąĮą░ą╝ąĖ ą▒čŗą╗ąĖ ą▓čŗą▒čĆą░ąĮčŗ: "ąĖąĮąĮąŠą▓ą░čåąĖąŠąĮąĮąŠčüčéčī ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ", "ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī ą║ąŠą╝ą┐ą╗ąĄą║čüąĮąŠą╣ ą┐ąŠčüčéą░ą▓ą║ąĖ", "čüąĄčĆą▓ąĖčüąĮčŗą╣ čāčĆąŠą▓ąĄąĮčī". ąÆ ą┐ąŠčüą╗ąĄą┤ąĮąĄą╝ ą║čĆąĖč鹥čĆąĖąĖ ą╝čŗ ąŠčåąĄąĮąĖą▓ą░ą╗ąĖ čüąŠą▓ąŠą║čāą┐ąĮąŠčüčéčī čāčüą╗čāą│ ąĖ ą┐ąŠą║ą░ąĘą░č鹥ą╗ąĄą╣: ąĮą░ą╗ąĖčćąĖąĄ ą▓ ąĀąż čüąĄčĆą▓ąĖčüąĮąŠą│ąŠ čåąĄąĮčéčĆą░ ą┤ą╗čÅ čĆąĄą╝ąŠąĮčéą░ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ; čüčĆąŠą║ ą│ą░čĆą░ąĮčéąĖą╣ąĮąŠą│ąŠ čĆąĄą╝ąŠąĮčéą░/ąĘą░ą╝ąĄąĮčŗ ą”ąĀąĀąĪ; ąĮą░ą╗ąĖčćąĖąĄ "ą│ąŠčĆčÅč湥ą╣" ą╗ąĖąĮąĖąĖ ą┤ą╗čÅ č鹥čģąĮąĖč湥čüą║ąŠą╣ ą┐ąŠą┤ą┤ąĄčƹȹ║ąĖ; ąĮą░ą╗ąĖčćąĖąĄ čāč湥ą▒ąĮąŠą│ąŠ čåąĄąĮčéčĆą░ ą┤ą╗čÅ ą┐ąŠą┤ą│ąŠč鹊ą▓ą║ąĖ čüą┐ąĄčåąĖą░ą╗ąĖčüč鹊ą▓ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣-ąĘą░ą║ą░ąĘčćąĖą║ąŠą▓ ąĖ ą┐ą░čĆčéąĮąĄčĆąŠą▓; ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖąĄ čāčüą╗čāą│ ą┐ąŠ čĆą░čüč湥čéčā čģą░čĆą░ą║č鹥čĆąĖčüčéąĖą║, ą┐čĆąŠąĄą║čéąĖčĆąŠą▓ą░ąĮąĖčÄ, čłąĄčäą╝ąŠąĮ-čéą░ąČčā, ą┐čĆąŠą▓ąĄą┤ąĄąĮąĖčÄ ą┐čĆąĖąĄą╝ąŠčüą┤ą░č鹊čćąĮčŗčģ ąĖčüą┐čŗčéą░ąĮąĖą╣ ą”ąĀąĀąĪ ąĖ ą┤čĆ. ą×ą▒ąŠą▒čēąĄąĮąĮčŗąĄ čĆąĄąĘčāą╗čīčéą░čéčŗ ąŠčåąĄąĮą║ąĖ ą║ąŠąĮą║čāčĆąĄąĮčéąĮąŠą╣ čüčĆąĄą┤čŗ ą┐ąŠ čéčĆąĄą╝ ą║čĆąĖč鹥čĆąĖčÅą╝ ą┐čĆąĖą▓ąĄą┤ąĄąĮčŗ ą▓ čéą░ą▒ą╗. 1.

ą¤čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮąĮčŗąĄ čĆąĄąĘčāą╗čīčéą░čéčŗ ąĮąŠčüčÅčé ąŠčåąĄąĮąŠčćąĮčŗą╣ čģą░čĆą░ą║č鹥čĆ, ąĮąŠ ą┐ąŠąĘą▓ąŠą╗čÅčÄčé ą▓ ą┐ąĄčĆą▓ąŠą╝ ą┐čĆąĖą▒ą╗ąĖąČąĄąĮąĖąĖ čāą▓ąĖą┤ąĄčéčī čüą╗ą░ą▒čŗąĄ ąĖ čüąĖą╗čīąĮčŗąĄ čüč鹊čĆąŠąĮčŗ ąŠčüąĮąŠą▓ąĮčŗčģ ąĖą│čĆąŠą║ąŠą▓ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ ą”ąĀąĀąĪ. ąŚąĮą░ą║ "+" čāą║ą░ąĘčŗą▓ą░ąĄčé ąĮą░ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĖąĄ ą▓ąĄąĮą┤ąŠčĆą░ ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮąŠą╝čā čāčĆąŠą▓ąĮčÄ čéčĆąĄą▒ąŠą▓ą░ąĮąĖą╣ ą▓ ą┤ą░ąĮąĮąŠą╝ ą║ą╗ą░čüčüąĄ "ą║ąŠąĮą║čāčĆąĄąĮčéąĮčŗčģ čéčĆąĄą▒ąŠą▓ą░ąĮąĖą╣". ąĪ ą┐ąŠą╝ąŠčēčīčÄ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĮąŠą╣ ą╝ąĄč鹊ą┤ąĖą║ąĖ ą╝čŗ ąĮąĄ č鹊ą╗čīą║ąŠ ą▓čŗčÅą▓ąĖą╗ąĖ ą╗ąĖą┤ąĄčĆąŠą▓, ąĮąŠ ąĖ čāą║ą░ąĘą░ą╗ąĖ ąĮą░ č鹥čģ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣, čćčīąĖ ą┐ąŠąĘąĖčåąĖąĖ ąĮą░ čĆąŠčüčüąĖą╣čüą║ąŠą╝ čĆčŗąĮą║ąĄ ąĮąĄ ą┐čĆąĄą┤čüčéą░ą▓ą╗čÅčÄčéčüčÅ čāą▒ąĄą┤ąĖč鹥ą╗čīąĮčŗą╝ąĖ. ąØąĄą╝ą░ą╗ąŠą▓ą░ąČąĮčŗą╝ čäą░ą║č鹊čĆąŠą╝ čÅą▓ą╗čÅąĄčéčüčÅ čĆą░ąĘą▓ąĖčéą░čÅ ą┤ąĖą╗ąĄčĆčüą║ą░čÅ čüąĄčéčī. ąØą░ą╗ąĖčćąĖąĄ čā ą┤ąĖą╗ąĄčĆą░ ą│čĆą░ą╝ąŠčéąĮčŗčģ čüą┐ąĄčåąĖą░ą╗ąĖčüč鹊ą▓ ąĖ čĆą░ąĘą▓ąĄčéą▓ą╗ąĄąĮąĮąŠą╣ čĆąĄą│ąĖąŠąĮą░ą╗čīąĮąŠą╣ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčŗ ąŠą▒čāčüą╗ą░ą▓ą╗ąĖą▓ą░ąĄčé čāčüą┐ąĄčģ ą┐čĆąĖ čāčćą░čüčéąĖąĖ ą▓ č鹥ąĮą┤ąĄčĆą░čģ. ąĢčüą╗ąĖ ą│ąŠą▓ąŠčĆąĖčéčī ąŠ čüčĆąŠą║ą░čģ ą┐ąŠčüčéą░ą▓ą║ąĖ, č鹊 čā ąĘą░čĆčāą▒ąĄąČąĮčŗčģ ą▓ąĄąĮą┤ąŠčĆąŠą▓ ąŠąĮąĖ ą▓ ąŠčüąĮąŠą▓ąĮąŠą╝ čüąŠčüčéą░ą▓ą╗čÅčÄčé 2-3 ą╝ąĄčüčÅčåą░ ą┐ąŠčüą╗ąĄ ą┐ąŠą┤ą┐ąĖčüą░ąĮąĖčÅ ą║ąŠąĮčéčĆą░ą║čéą░. ą×čéą╝ąĄčéąĖą╝, čćč鹊 ą▓ ąĀąż ą┐ąŠą║ą░ čéčĆčāą┤ąĮąŠ čĆą░čüčüčćąĖčéčŗą▓ą░čéčī ąĮą░ čāčüą┐ąĄčģ ą▒ąĄąĘ ą▓ąŠąĘą╝ąŠąČąĮąŠčüč鹥ą╣ ą╗ąŠą▒ą▒ąĖčĆąŠą▓ą░ąĮąĖčÅ čüą▓ąŠąĖčģ ąĖąĮč鹥čĆąĄčüąŠą▓ ą▓ čĆąĄą│čāą╗ąĖčĆčāčÄčēąĖčģ ąŠčĆą│ą░ąĮą░čģ ąĖ čā ą┐ąŠč鹥ąĮčåąĖą░ą╗čīąĮčŗčģ ąĘą░ą║ą░ąĘčćąĖą║ąŠą▓.

ąÉąĮą░ą╗ąĖąĘ ą║ąŠąĮą║čāčĆąĄąĮčéąĮąŠą╣ čüčĆąĄą┤čŗ: ą║ąŠąĮą║čāčĆąĄąĮčåąĖčÅ č鹥čģąĮąŠą╗ąŠą│ąĖą╣

ą×ą┤ąĮąĖą╝ ąĖąĘ ąŠčüąĮąŠą▓ąĮčŗčģ čäą░ą║č鹊čĆąŠą▓, ąŠą┐čĆąĄą┤ąĄą╗čÅčÄčēąĖčģ čüčāą┤čīą▒čā čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░, čÅą▓ą╗čÅąĄčéčüčÅ ą║ąŠąĮą║čāčĆąĄąĮčåąĖčÅ č鹥čģąĮąŠą╗ąŠą│ąĖą╣. ą¤ąŠą┐čĆąŠą▒čāąĄą╝ ąŠčåąĄąĮąĖčéčī ąĖčģ ą▓ą╗ąĖčÅąĮąĖąĄ ąĮą░ ąŠą▒čŖąĄą╝čŗ ą┐čĆąŠą┤ą░ąČ ą”ąĀąĀąĪ ą▓ čĆą░ąĘą╗ąĖčćąĮčŗčģ čüąĄą│ą╝ąĄąĮčéą░čģ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮąŠą│ąŠ čĆčŗąĮą║ą░ ąĀąż.

ąÜą░ą║ąĖąĄ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ ą▓ ą▒ą╗ąĖąČą░ą╣čłąĖąĄ ą│ąŠą┤čŗ ąĖ ą▓ ą▒ąŠą╗ąĄąĄ ąŠčéą┤ą░ą╗ąĄąĮąĮąŠą╣ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĄ čüą╝ąŠą│čāčé ąŠą║ą░ąĘčŗą▓ą░čéčī ą▓ą╗ąĖčÅąĮąĖąĄ ąĮą░ čĆąĄčłąĄąĮąĖčÅ, ą┐čĆąĖąĮąĖą╝ą░ąĄą╝čŗąĄ čĆąŠčüčüąĖą╣čüą║ąĖą╝ąĖ ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ąĖ, ąŠčüąĮąŠą▓ąĮčŗą╝ąĖ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čÅą╝ąĖ ą”ąĀąĀąĪ?

ą×č湥ą▓ąĖą┤ąĮąŠ, čćč鹊 ą║ąŠąĮą║čāčĆąĄąĮčåąĖčÄ ą”ąĀąĀąø ą▓ čĆą░ąĘą╗ąĖčćąĮčŗčģ čüąĄą│ą╝ąĄąĮčéą░čģ čüąŠčüčéą░ą▓čÅčé čéą░ą║ąĖąĄ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ, ą║ą░ą║ ą©ąæąö "č鹊čćą║ą░ - ą╝ąĮąŠą│ąŠ č鹊č湥ą║" (ąĀą£ąĀ), ąÆą×ąøąĪ, čģDSL (čĆą░ąĘą╗ąĖčćąĮčŗąĄ ą▓ą░čĆąĖą░ąĮčéčŗ), čüą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüą▓čÅąĘčī (VSAT), PLC (Powerline Communications) ąĖ čéą░ą║ ąĮą░ąĘčŗą▓ą░ąĄą╝čŗą╣ ą║ąŠą░ą║čüąĖą░ą╗.

ąØą░ą┐ąŠą╝ąĮąĖą╝, čćč鹊 ą”ąĀąĀą× ą┐čĆąĖą╝ąĄąĮčÅąĄčéčüčÅ ą▓ ąŠčüąĮąŠą▓ąĮčŗčģ čüąĄą│ą╝ąĄąĮčéą░čģ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ č鹥ą╗ąĄą║ąŠą╝ą░:

ąÆ ą┐ąŠčüą╗ąĄą┤ąĮčÄčÄ ą│čĆčāą┐ą┐čā ą╝čŗ ą▓ą║ą╗čÄčćąĖą╗ąĖ ąĖ čüąĄčéąĖ čéčĆą░ąĮą║ąĖąĮą│ąŠą▓ąŠą╣ čüą▓čÅąĘąĖ, ą▓ č鹊ą╝ čćąĖčüą╗ąĄ ąĖ čüąĄčéąĖ ą┤ą╗čÅ čüą╗čāąČą▒ ą▒ąĄąĘąŠą┐ą░čüąĮąŠčüčéąĖ ąĖą£ą¦ąĪ.

ąÆ čéą░ą▒ą╗. 2 ą┐čĆąĖą▓ąĄą┤ąĄąĮą░ ą║ą░č湥čüčéą▓ąĄąĮąĮą░čÅ ąŠčåąĄąĮą║ą░ čāčĆąŠą▓ąĮčÅ ą║ąŠąĮą║čāčĆąĄąĮčåąĖąĖ ą░ą╗čīč鹥čĆąĮą░čéąĖą▓ąĮčŗčģ č鹥čģąĮąŠą╗ąŠą│ąĖą╣ ą▓ ą║ą╗čÄč湥ą▓čŗčģ čüąĄą│ą╝ąĄąĮčéą░čģ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮąŠą│ąŠ čĆčŗąĮą║ą░ ąĀąż.

ą£čŗ ą┐čĆąĄą┤ą┐ąŠą╗ą░ą│ą░ąĄą╝, čćč鹊 ąĮą░ąĖą▒ąŠą╗čīčłčāčÄ ą║ąŠąĮą║čāčĆąĄąĮčåąĖčÄ ą”ąĀąĀąø ą▓ čüąĄčéčÅčģ ąĪą¤ąĪ (ą┐ąŠą┤čüąĖčüč鹥ą╝ą░ Backhaul) čüąŠčüčéą░ą▓ąĖčé č鹥čģąĮąŠą╗ąŠą│ąĖčÅ ą©ąæąö "č鹊čćą║ą░ - ą╝ąĮąŠą│ąŠ č鹊č湥ą║" (PMP). ą¤ąŠ ąĘą░čÅą▓ą╗ąĄąĮąĖčÅą╝ ą┐čĆąĄą┤čüčéą░ą▓ąĖč鹥ą╗ąĄą╣ čĆąŠčüčüąĖą╣čüą║ąĖčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąĪą¤ąĪ, ąŠąĮąĖ čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čÄčé č鹥čģąĮąŠą╗ąŠą│ąĖčÄ PMP ą║ą░ą║ čĆą░ąĘčāą╝ąĮčāčÄ ą░ą╗čīč鹥čĆąĮą░čéąĖą▓čā ą”ąĀąĀąĪ, ąŠčüąŠą▒ąĄąĮąĮąŠ ą┐čĆąĖ ą┐ąŠčüčéčĆąŠąĄąĮąĖąĖ ąĪą¤ąĪ ą▓čŗčüąŠą║ąŠą╣ ą┐ą╗ąŠčéąĮąŠčüčéąĖ.

ąĪčāčēąĄčüčéą▓ąĄąĮąĮąŠąĄ čüąĮąĖąČąĄąĮąĖąĄ čüč鹊ąĖą╝ąŠčüčéąĖ ą░ą┐ą┐ą░čĆą░čéčāčĆčŗ VSAT ąĖ ą░čĆąĄąĮą┤ąĮąŠą╣ ą┐ą╗ą░čéčŗ ąĘą░ čüą┐čāčéąĮąĖą║ąŠą▓čŗąĄ ą║ą░ąĮą░ą╗čŗ čüą▓čÅąĘąĖ ą╝ąŠąČąĄčé ą┐ąŠą▓čŗčüąĖčéčī ą║ąŠąĮą║čāčĆąĄąĮč鹊čüą┐ąŠčüąŠą▒ąĮąŠčüčéčī ą┐ąŠą┤ą║ą╗čÄč湥ąĮąĖčÅ ąŠą║ąŠąĮąĄčćąĮčŗčģ č鹊č湥ą║, ąĮą░ą┐čĆąĖą╝ąĄčĆ ąæąĪ, č湥čĆąĄąĘ čüą┐čāčéąĮąĖą║ ą▓ čéčĆčāą┤ąĮąŠą┤ąŠčüčéčāą┐ąĮčŗčģ čĆą░ą╣ąŠąĮą░čģ. ąĀą░ąĘą▓ąĖčéąĖąĄ čüąĄč鹥ą╣ ąÆą×ąøąĪ ą▓ ą║čĆčāą┐ąĮčŗčģ ą│ąŠčĆąŠą┤ą░čģ, ą▓ ą┐ąĄčĆą▓čāčÄ ąŠč湥čĆąĄą┤čī ą▓ ą£ąŠčüą║ą▓ąĄ ąĖ ą¤ąĄč鹥čĆą▒čāčĆą│ąĄ, ą▓ ąĮą░čüč鹊čÅčēąĄąĄ ą▓čĆąĄą╝čÅ čéą░ą║ąČąĄ čüčāčēąĄčüčéą▓ąĄąĮąĮąŠ čüąĮąĖąĘąĖą╗ąŠ čüą┐čĆąŠčü ąĮą░ ą”ąĀąĀąĪ.

ąöą╗čÅ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ ą”ąĀąĀąĪ čģą░čĆą░ą║č鹥čĆąĄąĮ ą▓čŗčüąŠą║ąĖą╣ čāčĆąŠą▓ąĄąĮčī ą║ąŠąĮą║čāčĆąĄąĮčåąĖąĖ. ąŚą┤ąĄčüčī ą┐čĆąĄą┤ą╗ą░ą│ą░ąĄčéčüčÅ ą▓čüąĄ ą╗čāčćčłąĄąĄ, č湥ą╝ čĆą░čüą┐ąŠą╗ą░ą│ą░čÄčé ąĮą░ čüąĄą│ąŠą┤ąĮčÅ ą▓ąĄą┤čāčēąĖąĄ ąĘą░ą┐ą░ą┤ąĮčŗąĄ ą▓ąĄąĮą┤ąŠčĆčŗ. ą¤ąŠčÅą▓ąĖą▓čłąĄąĄčüčÅ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ, ą║ąŠč鹊čĆąŠąĄ ą┐ąŠąĘą▓ąŠą╗čÅąĄčé ą┐ąĄčĆąĄą┤ą░ą▓ą░čéčī IP-čéčĆą░čäąĖą║ ąĖ ąŠą▒ą╗ą░ą┤ą░ąĄčé čĆą░ąĘą▓ąĖč鹊ą╣ čäčāąĮą║čåąĖąŠąĮą░ą╗čīąĮąŠčüčéčīčÄ, ą▒čāą┤ąĄčé ą▓ąŠčüčéčĆąĄą▒ąŠą▓ą░ąĮąŠ ą▓ čĆąŠčüčüąĖą╣čüą║ąĖčģ čüąĄčéčÅčģ ąĪą¤ąĪ 3G/UMTS ąĮą░čćąĖąĮą░čÅ čü 2008 ą│., ą║ąŠą│ą┤ą░ ąŠą┐ąĄčĆą░č鹊čĆčŗ ą┐ąĄčĆąĄą╣ą┤čāčé ą║ čĆą░ąĘą▓ąĄčĆčéčŗą▓ą░ąĮąĖčÄ ąĮąŠą▓čŗčģ čüąĄč鹥ą╣, ą░ čéą░ą║ąČąĄ ą▓ ą║ą░č湥čüčéą▓ąĄ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ "ą┐ąŠčüą╗ąĄą┤ąĮąĄą╣ ą╝ąĖą╗ąĖ" ą┤ą╗čÅ čüąĄč鹥ą╣ čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮąŠą│ąŠ ą┤ąŠčüčéčāą┐ą░ (ą║ą░ą║ ą┐čĆąŠą▓ąŠą┤ąĮąŠą│ąŠ, čéą░ą║ ąĖ ą▒ąĄčüą┐čĆąŠą▓ąŠą┤ąĮąŠą│ąŠ).

ąĢčüą╗ąĖ ą│ąŠą▓ąŠčĆąĖčéčī ąŠ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĮąŠą╣ ą║ą░čĆčéąĖąĮąĄ čĆą░ąĘą▓ąĖčéąĖčÅ čĆčŗąĮą║ą░ ą”ąĀąĀą×, č鹊 čĆąŠčüčé ąŠą▒čŖąĄą╝ąŠą▓ ą┐čĆąŠą┤ą░ąČ ąŠą┐čĆąĄą┤ąĄą╗čÅąĄčéčüčÅ čéą░ą║ąĖą╝ąĖ čäą░ą║č鹊čĆą░ą╝ąĖ, ą║ą░ą║ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠčüčéčī ąŠą▒ąĄčüą┐ąĄč湥ąĮąĖčÅ čüą▓čÅąĘčīčÄ ą╝ąĄčüč鹊čĆąŠąČą┤ąĄąĮąĖą╣ ąĮąĄčäč鹥ą│ą░ąĘąŠą▓ąŠą╣ ąŠčéčĆą░čüą╗ąĖ, ąĮą░čģąŠą┤čÅčēąĄą╣čüčÅ ąĮą░ ą┐ąŠą┤čŖąĄą╝ąĄ, ą▓ąŠąĘčĆąŠčüčłąĄą╣ ą┐ąŠčéčĆąĄą▒ąĮąŠčüčéčīčÄ ąĮą░čüąĄą╗ąĄąĮąĖčÅ ą▓ ą┐ąŠą╗čāč湥ąĮąĖąĖ ąĖąĮč鹥ą│čĆąĖčĆąŠą▓ą░ąĮąĮąŠą│ąŠ ą┤ąŠčüčéčāą┐ą░ ą║ ąśąĮč鹥čĆąĮąĄčéčā, ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖčÅ čāąĮąĖą▓ąĄčĆčüą░ą╗čīąĮąŠą╣ čāčüą╗čāą│ąĖ čüą▓čÅąĘąĖ ą▓ ąŠčéą┤ą░ą╗ąĄąĮąĮčŗčģ ąĮą░čüąĄą╗ąĄąĮąĮčŗčģ ą┐čāąĮą║čéą░čģ. ąÆąŠąĘą╝ąŠąČąĮąŠčüčéčī ą┐ąĄčĆąĄą┤ą░čćąĖ čĆąĄčćąĖ, ą┤ą░ąĮąĮčŗčģ, ą▓ąĖą┤ąĄąŠ, ą┐ąŠčüčéčĆąŠąĄąĮąĖčÅ čüąĄč鹥ą╣ čĆą░ąĘą╗ąĖčćąĮąŠą╣ č鹊ą┐ąŠą╗ąŠą│ąĖąĖ, ą▒čŗčüčéčĆąŠčéą░ čĆą░ąĘą▓ąĄčĆčéčŗą▓ą░ąĮąĖčÅ ą╗ąĖąĮąĖą╣ ąĖ ą┐čĆąĖąĄą╝ą╗ąĄą╝ą░čÅ čüč鹊ąĖą╝ąŠčüčéčī ą┤ąĄą╗ą░čÄčé ą”ąĀąĀąĪ ą┐čĆąĖą▓ą╗ąĄą║ą░č鹥ą╗čīąĮčŗą╝ąĖ ą┐ąŠ ą┤ąŠą▓ąĄą┤ąĄąĮąĖčÄ čåąĖčäčĆąŠą▓čŗčģ čāčüą╗čāą│ ą┤ąŠ ą░ą▒ąŠąĮąĄąĮč鹊ą▓ ą▓ čĆą░ąĘą╗ąĖčćąĮčŗčģ čĆąĄą│ąĖąŠąĮą░čģ ąĀąż. ą×ą┤ąĮą░ą║ąŠ ą║ąŠąĮą║čāčĆąĖčĆčāčÄčēąĖąĄ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ ą╝ąŠą│čāčé čüčāčēąĄčüčéą▓ąĄąĮąĮąŠ čüąŠą║čĆą░čéąĖčéčī čüą┐čĆąŠčü ąĮą░ ą”ąĀąĀą× ą▓ ą▒čāą┤čāčēąĄą╝.

ą×čéą╝ąĄčéąĖą╝, čćč鹊 čüą░ą╝ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ ąĮąĄ čÅą▓ą╗čÅąĄčéčüčÅ ą┐ąĄčĆą▓ąĖčćąĮčŗą╝, čü č鹊čćą║ąĖ ąĘčĆąĄąĮąĖčÅ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓, - ąŠą▒čŖąĄą╝čŗ ąĄą│ąŠ ąĘą░ą║čāą┐ąŠą║ ąŠą┐čĆąĄą┤ąĄą╗čÅčÄčéčüčÅ čĆąŠčüč鹊ą╝ čüą┐čĆąŠčüą░ ąĮą░ č鹥 ąĖą╗ąĖ ąĖąĮčŗąĄ čāčüą╗čāą│ąĖ, ą║ą░ą║ čŹč鹊 ą▒čŗą╗ąŠ, ąĮą░ą┐čĆąĖą╝ąĄčĆ, ą▓ čüą╗čāčćą░ąĄ čü čüąĄčéčÅą╝ąĖ ąĪą¤ąĪ. ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓čŗ čĆčŗąĮą║ą░ ą”ąĀąĀąĪ ą▓čüąĄčåąĄą╗ąŠ ąĘą░ą▓ąĖčüčÅčé ąŠčé ą▓ąĮąĄą┤čĆąĄąĮąĖčÅ ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ąĖ ąĮąŠą▓čŗčģ čāčüą╗čāą│ ąĖ ą┐čĆąĖą╗ąŠąČąĄąĮąĖą╣ ąĮą░ ąŠčüąĮąŠą▓ąĄ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ č鹥čģąĮąŠą╗ąŠą│ąĖą╣.

ąæąŠą╗ąĄąĄ ą┐ąŠą┤čĆąŠą▒ąĮčāčÄ ąĖąĮč乊čĆą╝ą░čåąĖčÄ ąŠ čĆąĄąĘčāą╗čīčéą░čéą░čģ ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖčÅ čĆčŗąĮą║ą░ ą”ąĀąĀąĪ ą╝ąŠąČąĮąŠ ąĮą░ą╣čéąĖ ąĮą░ čüą░ą╣č鹥 ą║ąŠą╝ą┐ą░ąĮąĖąĖ "ąĪąŠą▓čĆąĄą╝ąĄąĮąĮčŗąĄ ąóąĄą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąĖ" (www.modetel.ru).

ą×ą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮąŠ: ą¢čāčĆąĮą░ą╗ "ąóąĄčģąĮąŠą╗ąŠą│ąĖąĖ ąĖ čüčĆąĄą┤čüčéą▓ą░ čüą▓čÅąĘąĖ" #4, 2007

ą¤ąŠčüąĄčēąĄąĮąĖą╣: 9446

ąĪčéą░čéčīąĖ ą┐ąŠ č鹥ą╝ąĄ

ąÉą▓č鹊čĆ

| |||

ąÉą▓č鹊čĆ

| |||

ąÉą▓č鹊čĆ

| |||

ąÆ čĆčāą▒čĆąĖą║čā "ąĀąĄčłąĄąĮąĖčÅ ąŠą┐ąĄčĆą░č鹊čĆčüą║ąŠą│ąŠ ą║ą╗ą░čüčüą░" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣