В рубрику "Решения операторского класса" | К списку рубрик | К списку авторов | К списку публикаций

Владимир Демчишин

Генеральный директор ЗАО "Современные Телекоммуникации"

Александр Корсунский

Ведущий эксперт ЗАО "Современные Телекоммуникации", к.т.н., с.н.с.

Алексей Свирин

Исследователь-аналитик ЗАО "Современные Телекоммуникации"

В 2009 г. начался новый этап развития рынка услуг коммерческих дата-центров (далее ДЦ) РФ - этап формирования "рынка потребителя" на его наиболее значимом территориальном рынке - московском. Рост свободных площадей в коммерческих ДЦ Московского региона, наблюдаемый со II квартала 2009 г., был обусловлен резким увеличением ввода новых площадей и некоторым сокращением спроса на услуги ДЦ, вызванным экономическим кризисом. В этих условиях ценовая политика операторов, с одной стороны, и их умение правильно позиционировать свои услуги с точки зрения критерия цена/качество - с другой, выходят на передний план и становятся важным конкурентным преимуществом оператора ДЦ, а также одним из основных критериев выбора конкретного коммерческого ДЦ потенциальными клиентами, особенно корпоративными.

Для получения объективной информации об изменениях в тарифной политике операторов коммерческих ДЦ1 в Московском регионе компания "Современные Телекоммуникации" провела аналитическое исследование, посвященное этой проблематике [1]. В данной статье мы познакомим читателей "ТСС" с некоторыми его результатами.

Как мы указывали выше, в 2009 г. начался новый этап в развитии рынка услуг коммерческих ДЦ в РФ - этап формирования "рынка потребителя" в Московском регионе (Москве и области). Этот этап характеризуется одновременным ростом общих и вакантных площадей2 коммерческих ДЦ, качественным изменением предложения на рынке услуг ДЦ, а также существенным обострением конкуренции между операторами ДЦ.

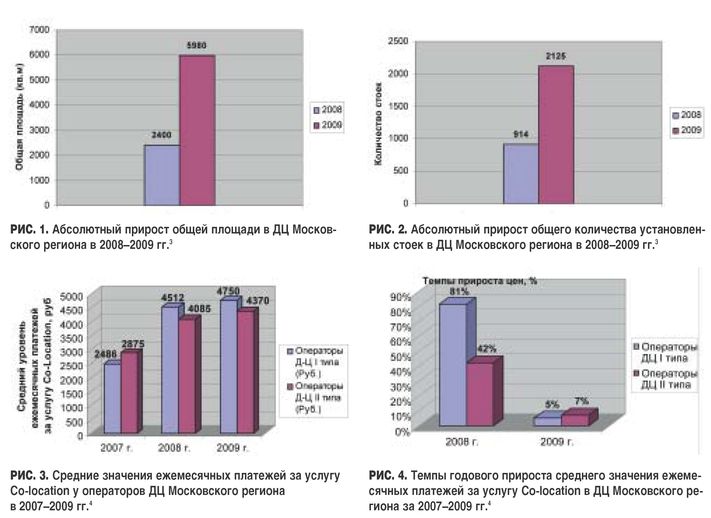

Абсолютный прирост общей площади и количества стоек свидетельствует о высокой динамике предложения на рынке ДЦ Московского региона (рис. 1 и 2). В качестве базы взяты показатели за июнь 2007 г. [2].

Отметим, что общая площадь ДЦ в Московском регионе за два года (с июня 2007 г. по июнь 2009 г.) выросла в 1,8 раза, а количество стоек - в 1,9 раза.

Темпы роста основных показателей предложения на рынке ДЦ Московского региона представлены в табл. 1 (базисный показатель относительно июня 2007 г.). Очевидно, что имеет место изменение качественного состава предложения, поскольку темп роста общего количества установленных стоек в ДЦ I типа опережает темп роста площади техноло-гических залов ДЦ I типа, а последний, в свою очередь, выше темпа роста общего количества ДЦ I типа.

Эти результаты наглядно отражают высокий интерес инвесторов к данному сегменту и непосредственно к деятельности по вводу новых площадок, в основном крупных с развитой IT-инфраструктурой (рост количества стоек серверов).

Необходимо отметить, что в условиях высокой инвестиционной активности в 2008-2009 гг. и некоторого снижения спроса из-за экономического кризиса, суммарное количество вакантных площадей ДЦ в Московском регионе по состоянию на июнь 2009 г. достигло 4056 кв. м, или 21% от общей площади действующих коммерческих ДЦ I типа.

Такая ситуация привела к формированию "рынка потребителя" и существенному росту конкуренции между операторами ДЦ. Она оказывает определяющее влияние на формирование тарифной политики операторов в новых рыночных условиях.

Перейдем к рассмотрению тарифной политики по услугам коммерческих ДЦ Московского региона. Одной из основных актуальных услуг является сервис "размещение оборудования", так называемой Colocation. Обычно ДЦ предлагают два его варианта: "Размещение стойки" либо "Размещение сервера". В первом варианте клиент размещает в ДЦ стойку, в которой он устанавливает определенное число серверов, обычно 20-30.

Далее мы рассмотрим тарифы на услугу для второго из указанных вариантов Co-location - "размещение сервера", как наиболее массового и востребованного [3]. Он предусматривает возможность размещения на площадке ДЦ одного или нескольких серверов клиента в стойке или в определенном месте (для серверов в конструктиве "tower"). Следует отметить, что на рынке услуг ДЦ в Московском регионе есть существенное предложение услуги класса Co-location [3]. Большинство операторов ДЦ предлагают несколько тарифных планов по данному сервису.

Основное внимание в статье мы уделим анализу тарифной политики операторов для случая размещения в стойке одного сервера в конструктиве 1U (типоразмер 19"). Очевидно, что при увеличении числа размещаемых серверов цены несколько снижаются, но, по сути, принципы организации тарифного плана не меняются.

Услуга Co-location, как правило, имеет две составляющие:

Первая составляющая услуги Co-location оплачивается клиентом в виде двух платежей:

Вторая составляющая услуги Co-location оплачивается следующим образом.

При подключении сервера к сети Интернет клиент единовременно оплачивает Ethernet-порт (full duplex) - инсталляцию порта. Стоимость порта зависит от скорости подключения, типовое значение 100 Мбит/с, реже - 10 Мбит/с. В 2008 г. владельцы ДЦ Московского региона начали предлагать подключение при скорости 1000 Мбит/с. По желанию за дополнительную плату клиент может подключить еще один Ethernet-порт. Как правило, клиент бесплатно получает определенное число IP-адресов (например, один-два). Предоставление дополнительных IP-адресов оплачивается клиентом ежемесячно (в пределах 20-100 руб. за IP-адрес).

В дальнейшем клиент оплачивает размещение сервера, использование порта и ежемесячный трафик. Для оплаты трафика операторы ДЦ предлагают различные варианты тарификации. Например, в ежемесячную плату за порт включается определенное число Гб (обычно входящий трафик). Тогда оператор нормирует превышение лимита: и входящего, и исходящего. Отметим, что ряд операторов нормируют трафик по направлениям. Есть вариант, когда при существенной цене за порт объем трафика не ограничивается. В 2009 г. получил признание вариант тарификации с оплатой преобладающего трафика (вне зависимости - входящий/исходящий). Здесь тарифицируется каждый Гб.

В данной статье расчет стоимости услуги Co-location у оператора проведен для следующей модели:

Конкретная модель входящего/исходящего трафика (15/100 Гб) была сформулирована после консультаций с представителями ДЦ, которые называли наиболее вероятные объемы для одного сервера. Вероятно, данная модель характеризует работу так называемого информационного сервера, к которому ежедневно обращаются десятки абонентов.

При выборе тарифа на услугу Co-location у оператора ДЦ мы ориентировались на вышеуказанную модель. Просчитывались затраты клиента для различных тарифных планов оператора. Тарифный план, минимизирующий затраты на услугу при заданной модели, выбирался в качестве основного.

В соответствии с предложенной классификацией ДЦ по признаку собственности [4], коммерческие ДЦ можно разделить на: ДЦ I типа и ДЦ II типа.

Определение ДЦ I типа было дано ранее.

К ДЦ II типа мы отнесли дата-центры, сформированные на базе ДЦ I типа, то есть путем аренды части техплощадки (в виде отдельной зоны или отдельно стоящих стоек на единой площадке). Владельцы ДЦ второго типа могут иметь собственные IP-адреса или использовать адреса владельца технологической площадки (ДЦ).

Полученные в работе [1] данные и результаты позволяют сравнить их с анонсированными ранее [4, 5], а также оценить изменения в структуре тарифов операторов ДЦ Московского региона по услуге Co-location.

Пожалуй, один из основных результатов исследования [1] представлен на рис. 3. Здесь показана динамика средних значений ежемесячных платежей за услугу Co-location у операторов ДЦ Московского региона за 2007-2009 гг. Рост средних значений в 2008 г. по сравнению с 2007 г. являлся следствием острой нехватки площадей в ДЦ РФ [5]. В 2008-2009 гг. средние значения тарифов на услугу Co-location выросли незначительно (в пределах 250 руб./мес., или порядка 6%). Это обусловлено двумя факторами. Во-первых, осенью 2008 г. РФ затронул мировой экономический кризис, который снизил экономическую активность игроков во всех сегментах рынка. Соответственно сократился текущий спрос или замедлились темпы роста спроса на отдельные инфокоммуникационные услуги. Во-вторых, в течение 2008-2009 гг. существенно вырос объем общего предложения на рынке ДЦ Московского региона, а также увеличилось избыточное предложение, т.е. предложение на рынке услуг ДЦ стало опережать спрос [2].

Полученные качественные выводы подтверждаются количественно при анализе темпов годового прироста среднего значения ежемесячных платежей на услугу Co-location у операторов ДЦ Московского региона за 2007-2009 гг. (рис. 4).

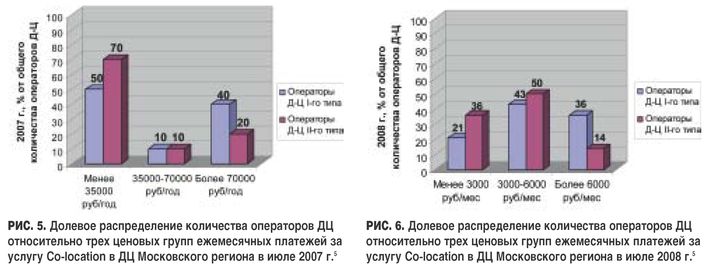

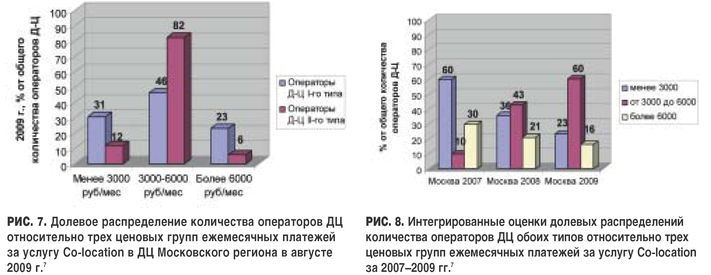

Рассмотрим, как менялось долевое распределение количества операторов ДЦ относительно выбранных трех ценовых групп ежемесячных платежей за услугу Co-location в ДЦ Московского региона 2007-2009 гг. На рис. 5 представлено долевое распределение количества операторов ДЦ относительно трех ценовых групп ежемесячных платежей за услугу Co-location в ДЦ Московского региона в июле 2007 г. [4], на рис. 6 - соответственно в июле 2008 г., на рис. 7 - в августе 2009 г.

Нетрудно заметить, что характер полученного распределения изменился с двухмодального в 2007 г. на одномодальное в 2008-2009 гг. При этом одномодальность распределения в 2009 г. более ярко выражена, чем в 2008 г. Это свидетельствует о том, что рынок ДЦ Московского региона приближается к этапу своей зрелости - снижается количество явно завышенных и демпинговых предложений. Вероятно, клиенты начинают отдавать предпочтение предложениям, ориентированным на оптимальное соотношение цена/качество.

На рис. 8 представлены интегрированные оценки долевых распределений количества операторов ДЦ обоих типов относительно трех ценовых групп ежемесячных платежей за услугу Co-location за 2007-2009 гг. Здесь также нетрудно заметить тенденцию увеличения доли количества операторов ДЦ, у которых значение ежемесячного платежа находится в пределах 3000-6000 руб./мес. (с 10 до 60%). При этом постоянно снижалась доля количества операторов ДЦ, у которых платежи за услугу выше 6000 руб./мес. (с 30 до 16%) или менее 3000 руб./мес. (с 60 до 23%).

Об изменении тарифной политики операторов ДЦ в 2009 г.

Обострение конкуренции на рынке коммерческих ДЦ Московского региона (наряду с другими факторами) привело к пересмотру тарифной политики участниками рынка.

В последнее время многие компании-операторы идут на существенное снижение цен на основные услуги, а также предлагают ряд дополнительных услуг как бесплатные. С целью привлечения новых клиентов увеличивается ставка на дифференциацию тарифов с учетом объема трафика.

Изменились подходы к тарификации трафика: если в 2007-2008 гг. операторы в основном строили тарифную сетку относительно входящего трафика, то в 2009 г. большая часть операторов ориентируется на тарификацию трафика по критерию "Превышение вне зависимости от типа (входящий/исходящий)".

Другая тенденция по тарификации трафика: операторы ДЦ начали разделение трафика на "российский/зарубежный" и соответствующее нормирование. Последнее заключается в задании предельного соотношения "российский/зарубежный", например 10:1. В результате при неоптимальной коммутации клиент будет вынужден оплачивать переплату зарубежного трафика. В этих условиях возрастает роль российских точек пиринга. Кроме того, важным фактором при выборе оператора ДЦ будет емкость каналов связи от ДЦ до точки пиринга.

Рост вакантного предложения за счет ввода в эксплуатацию новых коммерческих ДЦ привел к тому, что у операторов крупных ДЦ ежемесячные платежи существенно ниже, чем у операторов небольших ДЦ - на 41%. Вероятно, операторы новых крупных ДЦ Московского региона первыми ощутили недостаточный для себя клиентский спрос вследствие избытка новых площадей ДЦ на рынке, что повлияло на тарифную политику применительно к услуге Co-location.

В целом для операторов ДЦ I типа имеет место доля оплаты за размещение сервера, сопоставимая с долей оплаты за трафик, при определенном снижении (на 7 п.п.6) доли последнего оплаты за трафик за период 2008-2009 гг. Иная картина характерна для операторов ДЦ II типа. Здесь снижение доли трафика примерно такое же (на 6 п.п.), однако в объеме ежемесячного платежа в 2009 г. доля оплаты трафика в ДЦ II типа составляет лишь 33%! Таким образом, доля оплаты трафика в ежемесячном платеже за услугу Co-location в Московском регионе неуклонно снижается как у операторов ДЦ I типа, так и у операторов ДЦ II типа.

Рассмотренная ситуация даст определенные преимущества тем операторам коммерческих ДЦ, которые оперативно оценят рыночные реалии и будут формировать адекватную тарифную политику в шкале "цена/качество" на основные и дополнительные услуги ДЦ. Проводя разумную тарифную политику, они получат необходимые конкурентные преимущества и обеспечат успех своего бизнеса в новых условиях.

Литература

2 В исследовании под общей площадью подразумевается суммарная площадь технологических площадок (залов) дата-центров в Московском регионе.

3 Источник: ЗАО "Современные Телекоммуникации"

4 Источник: ЗАО "Современные Телекоммуникации"

5 Источник: ЗАО "Современные Телекоммуникации"

6 П.п. - процентный пункт

7 Источник: ЗАО "Современные Телекоммуникации"

Опубликовано: Журнал "Технологии и средства связи" #6, 2009

Посещений: 5470

Статьи по теме

Автор

| |||

Автор

| |||

Автор

| |||

В рубрику "Решения операторского класса" | К списку рубрик | К списку авторов | К списку публикаций