ąÆ čĆčāą▒čĆąĖą║čā "ą×ą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ ąĖ ą╝ą░č鹥čĆąĖą░ą╗čŗ" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣

ąÉąĮą░č鹊ą╗ąĖą╣ ąÆąŠčĆąŠąĮčåąŠą▓

ąŚą░ą╝ąĄčüčéąĖč鹥ą╗čī ąĘą░ą▓ąĄą┤čāčÄčēąĄą│ąŠ ąŠčéą┤ąĄą╗ąĄąĮąĖąĄą╝ ą×ąÉą× "ąÆąØąśąśąÜą¤",ą║.čé.ąĮ.

ą«čĆąĖą╣ ąøą░čĆąĖąĮ

ąŚą░ą▓ąĄą┤čāčÄčēąĖą╣ ąŠčéą┤ąĄą╗ąĄąĮąĖąĄą╝ ą×ąÉą×"ąÆąØąśąśąÜą¤", ą┤.čé.ąĮ

ąĪą┐čĆąŠčü čüčéąĖą╝čāą╗ąĖčĆčāąĄčé ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ. ąŁčéą░ ą░ą║čüąĖąŠą╝ą░ ą▓ ą┐ąŠą╗ąĮąŠą╣ ą╝ąĄčĆąĄ čĆą░čüą┐čĆąŠčüčéčĆą░ąĮčÅąĄčéčüčÅ ąĖ ąĮą░ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ ą║ą░ą▒ąĄą╗ąĄą╣ ŌĆō ąŠą┐čéąĖč湥čüą║ąĖčģ ą║ą░ą▒ąĄą╗ąĄą╣ (ą×ąÜ) ąĖ ą║ą░ą▒ąĄą╗ąĄą╣ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ. ą¤ąŠ čüčāčēąĄčüčéą▓čā, č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗą╣ čĆčŗąĮąŠą║ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čü ąĄą│ąŠ ą┤ąĖąĮą░ą╝ąĖą║ąŠą╣, č鹥ąĮą┤ąĄąĮčåąĖčÅą╝ąĖ ąĖ ąĘą░ą║ąŠąĮąŠą╝ąĄčĆąĮąŠčüčéčÅą╝ąĖ čĆą░ąĘą▓ąĖčéąĖčÅ čÅą▓ą╗čÅąĄčéčüčÅ ą▓ąĄčüčīą╝ą░ čćčāą▓čüčéą▓ąĖč鹥ą╗čīąĮčŗą╝ ą▒ą░čĆąŠą╝ąĄčéčĆąŠą╝ ą┤ą╗čÅ ą▓ą╗ąŠąČąĄąĮąĖčÅ ąĖąĮą▓ąĄčüčéąĖčåąĖą╣ ą▓ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĮčŗčģ č鹥čģąĮąŠą╗ąŠą│ąĖą╣ čüčĆąĄą┤čŗ ą┐ąĄčĆąĄą┤ą░čćąĖ ąĖąĮč乊čĆą╝ą░čåąĖąĖ. ąóąĄčģąĮąĖč湥čüą║ąŠąĄ ą┐čĆąĄą▓ąŠčüčģąŠą┤čüčéą▓ąŠ ą×ąÜ ą║ą░ą║ čüčĆąĄą┤čŗ ą┐ąĄčĆąĄą┤ą░čćąĖ ą▒ąĄčüčüą┐ąŠčĆąĮąŠ ą┤ą╗čÅ čĆą░ąĘą▓ąĖčéąĖčÅ čüčéą░čåąĖąŠąĮą░čĆąĮčŗčģ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ čüąĄč鹥ą╣, ą▓ č鹊ą╝ čćąĖčüą╗ąĄ čüąĄč鹥ą╣ čüą▓čÅąĘąĖ čüą╗ąĄą┤čāčÄčēąĄą│ąŠ ą┐ąŠą║ąŠą╗ąĄąĮąĖčÅ NGN. ąŁčéąĖ ą║ą░ą▒ąĄą╗ąĖ ą┐ąŠ čüą▓ąŠąĖą╝ čüą▓ąŠą╣čüčéą▓ą░ą╝ ąŠčéą▓ąĄčćą░čÄčé ą▓ ą▒ąŠą╗čīčłąĄą╣ čüč鹥ą┐ąĄąĮąĖ čéčĆąĄą▒ąŠą▓ą░ąĮąĖčÅą╝ čüąŠą▓čĆąĄą╝ąĄąĮąĮąŠą│ąŠ čĆčŗąĮą║ą░ ąĖąĮč乊ą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ č鹥čģąĮąŠą╗ąŠą│ąĖą╣ ą┐ąĄčĆąĄą┤ą░čćąĖ (ą┐čĆąŠą┐čāčüą║ąĮą░čÅ čüą┐ąŠčüąŠą▒ąĮąŠčüčéčī, čāčüč鹊ą╣čćąĖą▓ąŠčüčéčī ą║ 菹╗ąĄą║čéčĆąŠą╝ą░ą│ąĮąĖčéąĮčŗą╝ ą┐ąŠą╝ąĄčģą░ą╝, čłąĖčĆąŠą║ąĖą╣ čüą┐ąĄą║čéčĆ ą┐ąĄčĆąĄą┤ą░ą▓ą░ąĄą╝čŗčģ čāčüą╗čāą│, ąĖąĮč乊čĆą╝ą░čåąĖąŠąĮąĮą░čÅ ą▒ąĄąĘąŠą┐ą░čüąĮąŠčüčéčī, ąĮą░ą┤ąĄąČąĮąŠčüčéčī ąĖ čé.ą┐.). ąĪ ą┤čĆčāą│ąŠą╣ čüč鹊čĆąŠąĮčŗ, ą║ą░ą▒ąĄą╗ąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ ą┤ą░ą╗ąĄą║ąŠ ąĮąĄ ąĖčüč湥čĆą┐ą░ą╗ąĖ čüą▓ąŠąĄą│ąŠ č鹥čģąĮąĖč湥čüą║ąŠą│ąŠ ą┐ąŠč鹥ąĮčåąĖą░ą╗ą░. ąĪčĆąĄą┤ąĖ ąĮąĖčģ ą┐ąŠčÅą▓ąĖą╗ąĖčüčī čüą▓ąŠąĖ ą╗ąĖą┤ąĄčĆčŗ- čåąĖčäčĆąŠą▓čŗąĄ ą║ą░ą▒ąĄą╗ąĖ, LAN-ą║ą░ą▒ąĄą╗ąĖ, ą║ąŠč鹊čĆčŗąĄ čüąŠą▓ą╝ąĄčüčéąĮąŠ čü č鹥čģąĮąŠą╗ąŠą│ąĖčÅą╝ąĖ xDSL čüą┐ąŠčüąŠą▒ąĮčŗ čāą┤ąŠą▓ą╗ąĄčéą▓ąŠčĆąĖčéčī čüą░ą╝čŗčģ ą▓ąĘčŗčüą║ą░č鹥ą╗čīąĮčŗčģ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĄą╣ ą▓ čāčüą╗čāą│ą░čģ ą┤ąŠčüčéčāą┐ą░. ąÜčĆąŠą╝ąĄ č鹊ą│ąŠ, ąĮą░ą┤ąŠ čāčćąĖčéčŗą▓ą░čéčī, čćč鹊 čüąĄą│ąŠą┤ąĮčÅ ą┐čĆąŠą┤ąŠą╗ąČą░čÄčé ą┤ąĄą╣čüčéą▓ąŠą▓ą░čéčī ą╝ą░ą│ąĖčüčéčĆą░ą╗čīąĮčŗąĄ ąĖ ąĘąŠąĮąŠą▓čŗąĄ čüąĄčéąĖ, ą░ čéą░ą║ąČąĄ čüąĄą╗čīčüą║ąĖąĄ čüąĄčéąĖ ąĖ čüąĄčéąĖ ą┤ąŠčüčéčāą┐ą░ čü ąĖčģ ą╝ą░čüčłčéą░ą▒ąĮąŠą╣ "ą╝ąĄą┤ąĮąŠąČąĖą╗čīąĮąŠą╣" ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆąŠą╣, čéčĆąĄą▒čāčÄčēąĖąĄ č鹥čģąĮąĖč湥čüą║ąŠą╣ ą┐ąŠą┤ą┤ąĄčƹȹ║ąĖ ąĖ ą▒ąŠą╗ąĄąĄ čŹčäč乥ą║čéąĖą▓ąĮąŠą│ąŠ ąĖčģ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖčÅ.

ąóą░ą║ ą║ą░ą║ąŠą▓čŗ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčŗ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ ąĖ ąĮą░ čćč鹊 čüąĄą│ąŠą┤ąĮčÅ ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮčŗ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ ą║ą░ą▒ąĄą╗ąĄą╣?

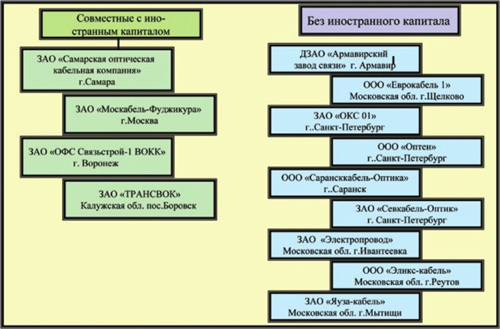

ąØą░ č鹥čĆčĆąĖč鹊čĆąĖąĖ ąĀąŠčüčüąĖą╣čüą║ąŠą╣ ążąĄą┤ąĄčĆą░čåąĖąĖ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠą╝ ąŠą┐čéąĖč湥čüą║ąĖčģ ą║ą░ą▒ąĄą╗ąĄą╣ (ą×ąÜ) ąĘą░ąĮąĖą╝ą░čÄčéčüčÅ 13 ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗ąĄą╣ (čĆąĖčü. 1).

ąĀąĖčü 1. ąĀąŠčüčüąĖą╣čüą║ąĖąĄ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅ-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗ąĖ ą×ąÜ

ą×čüąĮąŠą▓ąĮčŗąĄ ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ ą▓ čĆą░ąĘą▓ąĖčéąĖąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ ą×ąÜ (čüą▓čŗčłąĄ $40 ą╝ą╗ąĮ) ą▒čŗą╗ąĖ čĆąĄą░ą╗ąĖąĘąŠą▓ą░ąĮčŗ ą▓ 1996-1998 ą│ą│., čćč鹊 ą┤ą░ą╗ąŠ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī ą╝ąŠą┤ąĄčĆąĮąĖąĘąĖčĆąŠą▓ą░čéčī ąĖą╝ąĄčÄčēąĖąĄčüčÅ ąĖ ą▓ą▓ąĄčüčéąĖ ą▓ čüčéčĆąŠą╣ 5 ąĮąŠą▓čŗčģ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓: ą×ą×ą× "ąĪą░čĆą░ąĮčüą║ą║ą░ą▒ąĄą╗čī-ą×ą┐čéąĖą║ą░", čåąĄčģ ą×ąÜ ąĮą░ ąĘą░ą▓ąŠą┤ąĄ "ąÆąŠčĆąŠąĮąĄąČ-č鹥ą╗ąĄą║ą░ą▒ąĄą╗čī" ŌĆō ąĮčŗąĮąĄ ąŚąÉą× "ą×ążąĪ ąĪą▓čÅąĘčī-čüčéčĆąŠą╣-1 ąÆą×ąÜąÜ", čåąĄčģ ą×ąÜ ąĮą░ ąĘą░ą▓ąŠą┤ąĄ "ą£ąŠčüą║ą░ą▒ąĄą╗čī" ŌĆō ąĮčŗąĮąĄ ąŚąÉą× "ą£ąŠčüą║ą░ą▒ąĄą╗čī-ążčāą┤ąČąĖą║čāčĆą░", ąŚąÉą× "ąóąĀąÉąØ-ąĪąÆą×ąÜ" ąĖ ąŚąÉą× "ąĪą░ą╝ą░čĆčüą║ą░čÅ ąŠą┐čéąĖč湥čüą║ą░čÅ ą║ą░ą▒ąĄą╗čīąĮą░čÅ ą║ąŠą╝ą┐ą░ąĮąĖčÅ".

ąĪą╗ąĄą┤čāčÄčēąĖą╝ čŹčéą░ą┐ąŠą╝, ą┐ąŠą╝ąĖą╝ąŠ čŹčéąĖčģ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣, ą▒čŗą╗ ąĘą░ą┐čāčüą║ ą▓ 菹║čüą┐ą╗čāą░čéą░čåąĖčÄ ąĄčēąĄ ą┤ą▓čāčģ ą╝ąŠčēąĮčŗčģ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ ą×ąÜ. ąÆ 2002 ą│. ą▓ ąĪą░ąĮą║čé-ą¤ąĄč鹥čĆą▒čāčĆą│ąĄ ąĮą░čćą░ą╗ąŠ čĆą░ą▒ąŠčéą░čéčī čüą┐ąĄčåąĖą░ą╗ąĖąĘąĖčĆąŠą▓ą░ąĮąĮąŠąĄ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖąĄ ą┐ąŠ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓čā ą×ąÜ ŌĆō ąŚąÉą× "ą×ąÜąĪ 01", ą║ąŠč鹊čĆąŠąĄ čüąĄą│ąŠą┤ąĮčÅ čüčćąĖčéą░ąĄčéčüčÅ ąŠą┤ąĮąĖą╝ ąĖąĘ čüą░ą╝čŗčģ ą╝ąŠčēąĮčŗčģ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ ą▓ ąĀąŠčüčüąĖąĖ. ąÆ 2003 ą│. ą▓ ą®ąĄą╗ą║ąŠą▓ąŠ ą£ąŠčüą║ąŠą▓čüą║ąŠą╣ ąŠą▒ą╗ą░čüčéąĖ čüąŠčüč鹊čÅą╗čüčÅ ą▓ą▓ąŠą┤ ąĄčēąĄ ąŠą┤ąĮąŠą│ąŠ čüą┐ąĄčåąĖą░ą╗ąĖąĘąĖčĆąŠą▓ą░ąĮąĮąŠą│ąŠ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅ ą┐ąŠ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓čā ą×ąÜ ŌĆō ą×ą×ą× "ąĢą▓čĆąŠą║ą░ą▒ąĄą╗čī-1. ąØą░ čĆčāą▒ąĄąČąĄ 2005-2006 ą│ą│. ąĮą░ ą×ą×ą× "ąĪą░čĆą░ąĮčüą║ą║ą░ą▒ąĄą╗čī-ą×ą┐čéąĖą║ą░" ą▒čŗą╗ąŠ ą▓ą▓ąĄą┤ąĄąĮąŠ ą▓ 菹║čüą┐ą╗čāą░čéą░čåąĖčÄ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ ą┐ąŠ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓čā ą×ąÜ, ą▓čüčéčĆąŠąĄąĮąĮąŠą│ąŠ ą▓ ą│čĆąŠąĘąŠąĘą░čēąĖčéąĮčŗą╣ čéčĆąŠčü.

ąÆčŗčĆąŠčüą╗ąĖ ą╝ąŠčēąĮąŠčüčéąĖ ą┐ąŠ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓čā ą×ąÜ ąĖ ą▓ čüčéčĆą░ąĮą░čģ ąĪąØąō: ą▓ ąĘąĮą░čćąĖč鹥ą╗čīąĮąŠą╣ čüč鹥ą┐ąĄąĮąĖ ą┐ąŠą┤ą▓ąĄčĆą│čüčÅ ą╝ąŠą┤ąĄčĆąĮąĖąĘą░čåąĖąĖ ąŠą┐čéąĖč湥čüą║ąĖą╣ čåąĄčģ ą×ąÉą× "ą×ą┤ąĄčüą║ą░ą▒ąĄą╗čī" (ąŻą║čĆą░ąĖąĮą░, ą│. ą×ą┤ąĄčüčüą░), čü 2005 ą│. ąĮą░čćą░ą╗ąĖ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ ą×ąÜ čüą┐ąĄčåąĖą░ą╗ąĖąĘąĖčĆąŠą▓ą░ąĮąĮčŗą╣ čåąĄčģ ąŚąÉą× "ą«ąČą║ą░ą▒ąĄą╗čī" (ąŻą║čĆą░ąĖąĮą░, ą│. ąźą░čĆčīą║ąŠą▓), čüą┐ąĄčåąĖą░ą╗ąĖąĘąĖčĆąŠą▓ą░ąĮąĮčŗą╣ čåąĄčģ ąĪą¤ ąŚąÉą× "ąæąĄą╗č鹥ą╗ąĄą║ą░ą▒ąĄą╗čī" ąĖ čüą┐ąĄčåąĖą░ą╗ąĖąĘąĖčĆąŠą▓ą░ąĮąĮčŗą╣ ąĘą░ą▓ąŠą┤ ą×ą×ą× "ąĪąŠčÄąĘ-ą║ą░ą▒ąĄą╗čī" (ąæąĄą╗ąŠčĆčāčüčüąĖčÅ, ą│. ąÆąĖč鹥ą▒čüą║).

ą¤čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ (ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅ-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗ąĖ ą×ąÜ) ąŠčüąĮą░čēąĄąĮčŗ čüąŠą▓čĆąĄą╝ąĄąĮąĮčŗą╝ č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖą╝ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄą╝ ąĖąĘą▓ąĄčüčéąĮčŗčģ ąĖąĮąŠčüčéčĆą░ąĮąĮčŗčģ čäąĖčĆą╝ [1].

ą×čüąĮą░čēąĄąĮąĮąŠčüčéčī ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ ą┐ąŠą┤ąŠą▒ąĮčŗą╝ č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖą╝

ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄą╝ ą┐ąŠąĘą▓ąŠą╗čÅąĄčé čĆąŠčüčüąĖą╣čüą║ąĖą╝ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗čÅą╝, čüąŠą│ą╗ą░čüąĮąŠ ą┤ąĄą╣čüčéą▓čāčÄčēąĖą╝ ąóąŻ,

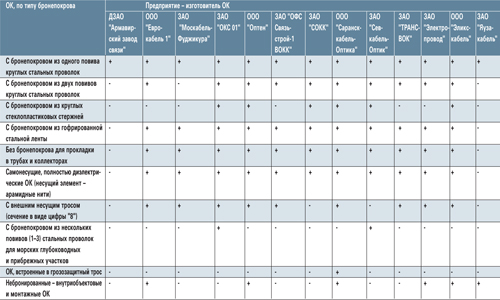

ą▓čŗą┐čāčüą║ą░čéčī ąĮąŠą╝ąĄąĮą║ą╗ą░čéčāčĆčā ą×ąÜ (čéą░ą▒ą╗. 1), čĆą░ąĮąČąĖčĆąŠą▓ą░ąĮąĮčāčÄ ą┐ąŠ čéąĖą┐čā ą▒čĆąŠąĮąĄą┐ąŠą║čĆąŠą▓ąŠą▓.

ąóą░ą▒ą╗ąĖčåą░ 1.

ąØąŠą╝ąĄąĮą║ą╗ą░čéčāčĆą░ ą×ąÜ čĆąŠčüčüąĖą╣čüą║ąĖčģ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗ąĄą╣

ą¤ąŠ čüčāčēąĄčüčéą▓čā, ą║ą░ą║ čüą╗ąĄą┤čāąĄčé ąĖąĘ čéą░ą▒ą╗ąĖčåčŗ, č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖąĄ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéąĖ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ ą┐ąŠąĘą▓ąŠą╗čÅčÄčé ą▒ąŠą╗čīčłąĖąĮčüčéą▓čā ąĘą░ą▓ąŠą┤ąŠą▓ ą▓ ąĀąŠčüčüąĖąĖ ą┐čĆąĖą┤ąĄčƹȹĖą▓ą░čéčīčüčÅ čüčéčĆą░č鹥ą│ąĖąĖ ą▓čŗą┐čāčüą║ą░ ą×ąÜ čü ąĮąĄčüą║ąŠą╗čīą║ąĖą╝ąĖ ą▓ą░čĆąĖą░ąĮčéą░ą╝ąĖ ą▒čĆąŠąĮąĄą┐ąŠą║čĆąŠą▓ąŠą▓ (ą║čĆčāą│ą╗čŗąĄ čüčéą░ą╗čīąĮčŗąĄ ą┐čĆąŠą▓ąŠą╗ąŠą║ąĖ, čüčéą░ą╗čīąĮą░čÅ ą│ąŠčäčĆąĖčĆąŠą▓ą░ąĮąĮą░čÅ ą╗ąĄąĮčéą░, ą║čĆčāą│ą╗čŗąĄ čüč鹥ą║ą╗ąŠą┐ą╗ą░čüčéąĖą║ąŠą▓čŗąĄ čüč鹥čƹȹĮąĖ, ą░čĆą░ą╝ąĖą┤-ąĮčŗąĄ ąĮąĖčéąĖ). ąśą╝ąĄčÄčéčüčÅ č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖąĄ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéąĖ čā ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣ čéą░ą║ąČąĄ ą▓čŗą┐čāčüą║ą░čéčī ą×ąÜ čü ą▓ąĮąĄčłąĮąĖą╝ ąĮąĄčüčāčēąĖą╝ čéčĆąŠčüąŠą╝, ą▓čüčéčĆąŠąĄąĮąĮčŗąĄ ą▓ ą│čĆąŠąĘąŠąĮąĄčüčāčēąĖą╣ čéčĆąŠčü ąĖ čü ą▓ą░čĆąĖą░ąĮčéą░ą╝ąĖ ą▒ąĄąĘ ą▒čĆąŠąĮąĖ. ąŁč鹊 ą┐ąŠąĘą▓ąŠą╗čÅąĄčé čüąŠąĘą┤ą░ą▓ą░čéčī č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗąĄ čüąĄčéąĖ ąĮąĄ č鹊ą╗čīą║ąŠ ąĮą░ čüčāčłąĄ, ą▓ąŠą┤ąĄ, ąĮąŠ ąĖ ą▓ ą▓ąŠąĘą┤čāčģąĄ (č鹊 ąĄčüčéčī ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░čéčī ąĖąĮąČąĄąĮąĄčĆąĮčāčÄ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčā č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ čüąĄč鹥ą╣, ą║ąŠč鹊čĆą░čÅ čÅą▓ą╗čÅąĄčéčüčÅ ą▓ąĄčüčīą╝ą░ ą┐čĆąŠčéčÅąČąĄąĮąĮąŠą╣ ąĖ čĆą░ąĘą▓ąĖč鹊ą╣).

ą¤čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ ą×ąÜ ą▓ ąĀąŠčüčüąĖąĖ ą╝ąŠą│čāčé ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖčéčī ą×ąÜ ąĮą░ ą▓čŗą▒ąŠčĆ čü ąŠą┤ąĮąĖą╝ ąĖąĘ ą▓ą░čĆąĖą░ąĮč鹊ą▓ ąŠą┐čéąĖč湥čüą║ąĖčģ čüąĄčĆą┤ąĄčćąĮąĖą║ąŠą▓:

ŌĆó čü ą╝ąĮąŠą│ąŠą╝ąŠą┤čāą╗čīąĮčŗą╝ ąŠą┐čéąĖč湥čüą║ąĖą╝ čüąĄčĆą┤ąĄčćąĮąĖą║ąŠą╝, ą▓ čåąĄąĮčéčĆąĄ ą║ąŠč鹊čĆąŠą│ąŠ čĆą░čüą┐ąŠą╗ąŠąČąĄąĮ čåąĄąĮčéčĆą░ą╗čīąĮčŗą╣ čüąĖą╗ąŠą▓ąŠą╣ 菹╗ąĄą╝ąĄąĮčé (ą”ąĪąŁ), ą░ ą▓ąŠą║čĆčāą│ ąĮąĄą│ąŠ ŌĆō ą┐ąŠą▓ąĖą▓ąĖąĘ ąŠą┐čéąĖč湥čüą║ąĖčģ ą╝ąŠą┤čāą╗ąĄą╣ (ą×ą£) ąĖ ą║ąŠčĆą┤ąĄą╗ąĄą╣ ąĘą░ą┐ąŠą╗ąĮąĄąĮąĖčÅ. ąÆ ąóąŻ čéą░ą║ąŠą╣ čéąĖą┐ ąŠą┐čéąĖč湥čüą║ąŠą│ąŠ čüąĄčĆą┤ąĄčćąĮąĖą║ą░ ąĮą░ąĘčŗą▓ą░ąĄčéčüčÅ ą╝ąŠą┤čāą╗čīąĮąŠą╣ ą║ąŠąĮčüčéčĆčāą║čåąĖąĄą╣, ą░ ą×ąÜ ŌĆō ą║ą░ą▒ąĄą╗čī ą╝ąĮąŠą│ąŠą╝ąŠą┤čāą╗čīąĮąŠą╣ ą║ąŠąĮčüčéčĆčāą║čåąĖąĖ. ą×ąÜ ą╝ąĮąŠą│ąŠą╝ąŠą┤čāą╗čīąĮąŠą╣ ą║ąŠąĮčüčéčĆčāą║čåąĖąĖ ąŠčüą▓ąŠąĄąĮ ą▓čüąĄą╝ąĖ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅą╝ąĖ-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗čÅą╝ąĖ ą×ąÜ, ąĄą│ąŠ ą╝ą░ą║čüąĖą╝ą░ą╗čīąĮą░čÅ ąĄą╝ą║ąŠčüčéčī čüąŠčüčéą░ą▓ą╗čÅąĄčé 384 ąŠą┐čéąĖč湥čüą║ąĖčģ ą▓ąŠą╗ąŠą║ąĮą░ (ą×ąÆ);

ŌĆó čü ąŠą┤ąĮąŠą╝ąŠą┤čāą╗čīąĮčŗą╝ ąŠą┐čéąĖč湥čüą║ąĖą╝ čüąĄčĆą┤ąĄčćąĮąĖą║ąŠą╝, ą▓ čåąĄąĮčéčĆąĄ ą║ąŠč鹊čĆąŠą│ąŠ čĆą░čüą┐ąŠą╗ąŠąČąĄąĮą░ ą┐ąŠą╗ąĖą╝ąĄčĆąĮą░čÅ ąĖą╗ąĖ ą╝ąĄčéą░ą╗ą╗ąĖč湥čüą║ą░čÅ čéčĆčāą▒ą║ą░, ą▓čŗą┐ąŠą╗ąĮčÅčÄčēą░čÅ čäčāąĮą║čåąĖčÄ čåąĄąĮčéčĆą░ą╗čīąĮąŠą│ąŠ ą×ą£. ąÆ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĖąĖ čü ąóąŻ čŹč鹊čé čéąĖą┐ čüąĄčĆą┤ąĄčćąĮąĖą║ą░ ąĖą╝ąĄąĄčé ąĮą░ąĘą▓ą░ąĮąĖąĄ čéčĆčāą▒čćą░č鹊ą╣ ą║ąŠąĮčüčéčĆčāą║čåąĖąĖ, ą░ ą×ąÜ ŌĆō ą║ą░ą▒ąĄą╗čī čéčĆčāą▒čćą░č鹊ą╣ ą║ąŠąĮčüčéčĆčāą║čåąĖąĖ. ą×ąÜ ąŠą┤ąĮąŠą╝ąŠą┤čāą╗čīąĮąŠą╣ ą║ąŠąĮčüčéčĆčāą║čåąĖąĖ ą▓čŗą┐čāčüą║ą░ąĄčéčüčÅ ąĮąĄ ą▓čüąĄą╝ąĖ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅą╝ąĖ-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗čÅą╝ąĖ. ą£ą░ą║čüąĖą╝ą░ą╗čīąĮą░čÅ ąĄą╝ą║ąŠčüčéčī ą×ąÜ ą╝ąŠąČąĄčé čüąŠčüčéą░ą▓ą╗čÅčéčī 24 ą×ąÆ (ą┐ąŠą╗ąĖą╝ąĄčĆąĮą░čÅ čéčĆčāą▒ą║ą░) ąĖ 48 ą×ąÆ (ą╝ąĄčéą░ą╗ą╗ąĖč湥čüą║ą░čÅ čéčĆčāą▒ą║ą░).

ąöą╗čÅ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą×ąÜ ą▓ ąĀąŠčüčüąĖąĖ ąĖčüą┐ąŠą╗čīąĘčāąĄčéčüčÅ ąĖą╝ą┐ąŠčĆčéąĮąŠąĄ ą×ąÆ ą▓ąĄą┤čāčēąĖčģ ąĘą░čĆčāą▒ąĄąČąĮčŗčģ čäąĖčĆą╝, ą╗ąĖą┤ąĄčĆąŠą▓ ą╝ąĖčĆąŠą▓ąŠą│ąŠ čĆčŗąĮą║ą░: ą║ąŠą╝ą┐ą░ąĮąĖą╣ CorningInc. (ąĪą©ąÉ), Optical Fiber Solution (OFS) (ąĪą©ąÉ), Fujikura (ą»ą┐ąŠąĮąĖčÅ), Draka. ąÆ ąŠčüąĮąŠą▓ąĮąŠą╝ čŹč鹊 ąŠą┤ąĮąŠą╝ ąŠą┤ ąŠą▓čŗąĄ ą×ąÆ, ą┐ą░čĆą░ą╝ąĄčéčĆčŗ ą║ąŠč鹊čĆčŗčģ čüčéą░ąĮą┤ą░čĆčéąĖąĘąŠą▓ą░ąĮčŗ ąĀąĄą║ąŠą╝ąĄąĮą┤ą░čåąĖąĄą╣ G.652, ąĖ ą╗ąĖčłčī ą▓ ąĮąĄąĘąĮą░čćąĖč鹥ą╗čīąĮąŠą╣ čćą░čüčéąĖ ąĖčüą┐ąŠą╗čīąĘčāčÄčéčüčÅ ą×ąÆ, ą┐ą░čĆą░ą╝ąĄčéčĆčŗ ą║ąŠč鹊čĆčŗčģ čüčéą░ąĮą┤ą░čĆčéąĖąĘąŠą▓ą░ąĮčŗ čĆąĄą║ąŠą╝ąĄąĮą┤ą░čåąĖčÅą╝ąĖ G.651 (ą╝ąĮąŠą│ąŠą╝ąŠą┤ąŠ-ą▓čŗąĄ) ąĖ G.655 (ąŠą┤ąĮąŠą╝ąŠą┤ąŠą▓ąŠąĄ čü ąĮąĄąĮčāą╗ąĄą▓ąŠą╣ čüą╝ąĄčēąĄąĮąĮąŠą╣ ą┤ąĖčüą┐ąĄčĆčüąĖąĄą╣).

ąöą╗čÅ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ čüąĄč鹥ą╣ ąĀąŠčüčüąĖąĖ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮčŗ ąĮą░ ąŠą┤ąĮąŠą╝ąŠą┤ąŠą▓čŗąĄ ą×ąÆ ą▓ ą×ąÜ čü ą║ąŠčŹčäčäąĖčåąĖąĄąĮč鹊ą╝ ąĘą░čéčāčģą░ąĮąĖčÅ, čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĖą╝ ąĘąĮą░č湥ąĮąĖčÅą╝, ą┐čĆąĖą▓ąĄą┤ąĄąĮąĮčŗą╝ ą▓ čéą░ą▒ą╗. 2 [2].

ąóą░ą▒ą╗ąĖčåą░ 2.

ąÜąŠčŹčäčäąĖčåąĖąĄąĮčéčŗ ąĘą░čéčāčģą░ąĮąĖčÅ ą×ąÆ ą▓ ą×ąÜ

ąÆčŗą▒ąŠčĆ ą×ąÜ čü čéą░ą║ąĖą╝ ą×ąÆ ą▓ą┐ąŠą╗ąĮąĄ ąĘą░ą║ąŠąĮąŠą╝ąĄčĆąĄąĮ. ąÆ čŹč鹊ą╝ čüą╗čāčćą░ąĄ ąĖą╝ąĄąĄčéčüčÅ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī čĆąĄą░ą╗ąĖąĘą░čåąĖąĖ ą▒ąŠą╗čīčłąĖčģ ą┤ą╗ąĖąĮ čĆąĄą│ąĄąĮąĄčĆą░čåąĖąŠąĮąĮčŗčģ čāčćą░čüčéą║ąŠą▓ ą┐čĆąĖ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ąĄ ą╗ąĖąĮąĖą╣ ŌĆō čćč鹊 ąĮąĄą╝ą░ą╗ąŠą▓ą░ąČąĮąŠ, čāčćąĖčéčŗą▓ą░čÅ ą╝ą░ą╗čāčÄ ą┐ą╗ąŠčéąĮąŠčüčéčī ąĮą░čüąĄą╗ąĄąĮąĖčÅ, ŌĆō č鹥ą╝ čüą░ą╝čŗą╝ ą┐ąŠąĘą▓ąŠą╗čÅčÅ čŹčäč乥ą║čéąĖą▓ąĮąŠ čĆą░ąĘą▓ąĖą▓ą░čéčī čüąŠą▓čĆąĄą╝ąĄąĮąĮčŗąĄ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗąĄ čüąĄčéąĖ, ą░ ą▓ ą┤ą░ą╗čīąĮąĄą╣čłąĄą╝ ŌĆō ą┐čĆąŠą▓ąŠą┤ąĖčéčī čĆąĄą║ąŠąĮčüčéčĆčāą║čåąĖčÄ čü ą┐čĆąĖą╝ąĄąĮąĄąĮąĖąĄą╝ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĮčŗčģ ąŠą┐čéąĖč湥čüą║ąĖčģ č鹥čģąĮąŠą╗ąŠą│ąĖą╣ ą┐ąĄčĆąĄą┤ą░čćąĖ.

ą¦č鹊 ą║ą░čüą░ąĄčéčüčÅ ą╝ąŠčēąĮąŠčüč鹥ą╣ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓, č鹊, ą┐ąŠ ąŠčåąĄąĮą║ą░ą╝ čüą┐ąĄčåąĖą░ą╗ąĖčüč鹊ą▓, ą▓ą▓ąĄą┤ąĄąĮąĮčŗąĄ ą╝ąŠčēąĮąŠčüčéąĖ ą▓ ąĀąŠčüčüąĖąĖ ą║ 2003 ą│. ąĖ ą▓ ąŻą║čĆą░ąĖąĮąĄ, ąĖ ąæąĄą╗ąŠčĆčāčüčüąĖąĖ ą║ 2005 ą│. čüąŠčüčéą░ą▓ą╗čÅą╗ąĖ ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ąŠčćąĮąŠ 3,5 ą╝ą╗ąĮ ą║ą╝ ą▓ ąŠą┤ąĮąŠą▓ąŠą╗ąŠą║ąŠąĮąĮąŠą╝ ąĖčüčćąĖčüą╗ąĄąĮąĖąĖ ą┐čĆąĖ čüčĆąĄą┤ąĮąĄą╝ ą║ąŠą╗ąĖč湥čüčéą▓ąĄ 24-30 ą×ąÆ ą▓ ą×ąÜ. ąĀąŠčüčüąĖą╣čüą║ąĖą╣ čĆčŗąĮąŠą║ ą×ąÜ ąĖ čüąĄą│ąŠą┤ąĮčÅ ą┐čĆąŠą┤ąŠą╗ąČą░ąĄčé ą┐ąŠą╗ąĮąŠčüčéčīčÄ č乊čĆą╝ąĖčĆąŠą▓ą░čéčīčüčÅ čĆąŠčüčüąĖą╣čüą║ąĖą╝ąĖ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗čÅą╝ąĖ, č湥ą╝čā ą▓ ąĘąĮą░čćąĖč鹥ą╗čīąĮąŠą╣ ą╝ąĄčĆąĄ čüą┐ąŠčüąŠą▒čüčéą▓čāčÄčé ąĮąĄ č鹊ą╗čīą║ąŠ čüąŠąĘą┤ą░ąĮąĮčŗąĄ ą╝ąŠčēąĮąŠčüčéąĖ, ąĮąŠ čéą░ą║ąČąĄ čüąŠą┐čāčéčüčéą▓čāčÄčēąĖąĄ čäą░ą║č鹊čĆčŗ. ąÆ ąĖčģ čćąĖčüą╗ąĄ: ŌĆó ąÆą▓ąĄą┤ąĄąĮąĮčŗąĄ ą▓ 1995 ą│. ą┐ąŠčüčéą░ąĮąŠą▓ą╗ąĄąĮąĖąĄą╝ ą¤čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ą░ ąĀąż čéą░ą╝ąŠąČąĄąĮąĮčŗąĄ ą▓ą▓ąŠąĘąĮčŗąĄ ą┐ąŠčłą╗ąĖąĮčŗ ąĮą░ ą×ąÜ ą▓ 15% (ą┤ąĄą╣čüčéą▓čāčÄčēąĖąĄ ąĖ ą┐ąŠąĮčŗąĮąĄ) čÅą▓ą╗čÅčÄčéčüčÅ ąĮą░ą┤ąĄąČąĮčŗą╝ ą▒ą░čĆčīąĄčĆąŠą╝ ąŠčé "ąĮą░ą▓ąŠą┤ąĮąĄąĮąĖčÅ" ąĖą╝ą┐ąŠčĆčéąĮčŗą╝ąĖ ą×ąÜ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░. ąóą░ą║, ąŠą▒čŖąĄą╝ ąĖą╝ą┐ąŠčĆčéą░ ą▓ ąĀąŠčüčüąĖčÄ ą┐ąŠ ą│čĆčāą┐ą┐ąĄ "ąÜą░ą▒ąĄą╗ąĖ ą▓ąŠą╗ąŠą║ąŠąĮąĮąŠ-ąŠą┐čéąĖč湥čüą║ąĖąĄ" (ą║ąŠą┤ ąóąØąÆąŁąö 85.44.70) ą▓ 2006 ą│. čüąŠčüčéą░ą▓ąĖą╗ ą▓čüąĄą│ąŠ $9700 čéčŗčü., ą┐čĆąĄą┤ą┐ąŠą╗ąŠąČąĖč鹥ą╗čīąĮąŠ ą▓ ąŠčüąĮąŠą▓ąĮąŠą╝ ąĘą░ čüč湥čé ąĘą░ą║čāą┐ąŠą║ ą×ąÜ ą▓ ą│čĆąŠąĘąŠąĘą░čēąĖčéąĮąŠą╝ čéčĆąŠčüąĄ. ą×ą▒čŖąĄą╝ ąĖą╝ą┐ąŠčĆčéą░ ąĮąĄ ąĖą╝ąĄąĄčé ą▓čŗčĆą░ąČąĄąĮąĮąŠą╣ č鹥ąĮą┤ąĄąĮčåąĖąĖ čĆąŠčüčéą░, ą░ ąĮą░ąŠą▒ąŠčĆąŠčé, ą┐ąŠ čüčĆą░ą▓ąĮąĄąĮąĖčÄ čü 1998 ą│. ąŠąĮ čāą┐ą░ą╗ čü $62 600 čéčŗčü. ą┤ąŠ $9800 čéčŗčü., č鹊 ąĄčüčéčī ą┐čĆąĖą╝ąĄčĆąĮąŠ ą▓ 6,4 čĆą░ąĘą░.

ŌĆó ąĪąĮąĖąČąĄąĮąĖąĄ čāą┐ąŠą╝čÅąĮčāčéčŗą╝ ą▓čŗčłąĄ ą┐ąŠčüčéą░ąĮąŠą▓ą╗ąĄąĮąĖąĄą╝ ą¤čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ą░ ąĀąż čéą░ą╝ąŠąČąĄąĮąĮąŠą╣ ą▓ą▓ąŠąĘąĮąŠą╣ ą┐ąŠčłą╗ąĖąĮčŗ ąĮą░ ąŠą┐čéąĖč湥čüą║ąŠąĄ ą▓ąŠą╗ąŠą║ąĮąŠ (ą×ąÆ) ą┤ąŠ 5% ąŠčéą║čĆčŗą╗ąŠ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī (ą┐čĆąĖ ą┐ąŠą╗ąĮąŠą╝ ąŠčéčüčāčéčüčéą▓ąĖąĖ ąŠč鹥č湥čüčéą▓ąĄąĮąĮąŠą│ąŠ ą×ąÆ) čĆą░ąĘą▓ąĖą▓ą░čéčī ą┤ąĖąĮą░ą╝ąĖčćąĮąŠ čĆąŠčüčüąĖą╣čüą║ąŠąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ ą×ąÜ, čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čÅ ąĄą│ąŠ ą║ą░ą║ čüčéčĆą░č鹥ą│ąĖč湥čüą║ąŠąĄ ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮąĖąĄ.

ŌĆó ąŁą║čüą┐ąŠčĆčé ą×ąÜ čĆąŠčüčüąĖą╣čüą║ąĖą╝ąĖ ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗čÅą╝ąĖ ą▓ ą┤čĆčāą│ąĖąĄ čüčéčĆą░ąĮčŗ ąĮąĄąĘąĮą░čćąĖč鹥ą╗ąĄąĮ.

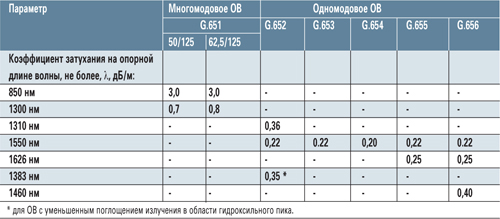

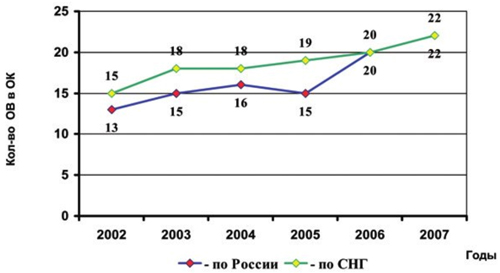

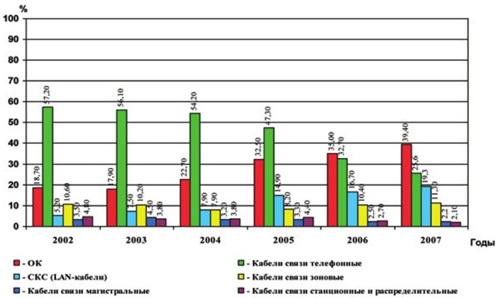

ąóą░ą║, ąĮą░ą┐čĆąĖą╝ąĄčĆ, ą▓ 2006 ą│. ą▓ čäąĖąĘąĖč湥čüą║ąŠą╣ ą┤ą╗ąĖąĮąĄ ąŠąĮ čüąŠčüčéą░ą▓ąĖą╗ ą▓čüąĄą│ąŠ ąŠą║ąŠą╗ąŠ 8,4% ą┐ąŠ ąŠčéąĮąŠčłąĄąĮąĖčÄ ą║ ąŠą▒čēąĄą╝čā ąŠą▒čŖąĄą╝čā ą×ąÜ. ąóąĄąĮą┤ąĄąĮčåąĖčÅ čéą░ą║ąŠą▓ą░: ą┐čĆąŠąĖąĘą▓ąĄą┤ąĄąĮąĮčŗąĄ ąŠą▒čŖąĄą╝čŗ ą× ąÜ ą┐ąŠčćčéąĖ ą┐ąŠą╗ąĮąŠčüčéčīčÄ ąŠčüčéą░čÄčéčüčÅ ą▓ąĮčāčéčĆąĖ čüčéčĆą░ąĮčŗ ąĖ, ą║ą░ą║ čüą╗ąĄą┤čüčéą▓ąĖąĄ, ą┐ąŠčüčéčāą┐ą░čÄčé ąĮą░ čĆąŠčüčüąĖą╣čüą║ąĖą╣ čĆčŗąĮąŠą║. ąØą░ čĆąĖčü. 2 ą┐ąŠą║ą░ąĘą░ąĮčŗ ąĄąČąĄą│ąŠą┤ąĮčŗąĄ ąŠą▒čŖąĄą╝čŗ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą×ąÜ ą▓ ąŠą┤ąĮąŠą▓ąŠą╗ąŠą║ąŠąĮąĮąŠą╝ ąĖčüčćąĖčüą╗ąĄąĮąĖąĖ ą▓ ą┐ąĄčĆąĖąŠą┤ čü 2002 ą┐ąŠ 2007 ą│.

ąĀąĖčü. 2. ą×ą▒čŖąĄą╝čŗ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą×ąÜ ą▓ ą┐ąĄčĆąĖąŠą┤ čü 2002 ą┐ąŠ 2007 ą│ą│.

ąöąĖąĮą░ą╝ąĖčćąĮčŗą╣ čĆąŠčüčé ąŠą▒čŖąĄą╝ąŠą▓ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą×ąÜ ą▓ čŹč鹊čé ą┐ąĄčĆąĖąŠą┤ čģą░čĆą░ą║č鹥čĆąĖąĘčāąĄčé ą▓ąŠčüčéčĆąĄą▒ąŠą▓ą░ąĮąĮąŠčüčéčī ą×ąÜ čüąŠ čüč鹊čĆąŠąĮčŗ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĄą╣ (ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ čĆą░ąĘą╗ąĖčćąĮčŗčģ čüąĄč鹥ą╣ čüą▓čÅąĘąĖ). ąÆ ąĮą░čüč鹊čÅčēąĄąĄ ą▓čĆąĄą╝čÅ čŹč鹊 ąŠčüąŠą▒ąĄąĮąĮąŠ čģą░čĆą░ą║č鹥čĆąĮąŠ ą┤ą╗čÅ ąĮąŠą▓čŗčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓, čüąŠąĘą┤ą░čÄčēąĖčģ ą▒čŗčüčéčĆąŠčĆą░čüčéčāčēąĖą╣ čĆčŗąĮąŠą║ čüą┐čĆąŠčüą░ ąĮą░ ą×ąÜ

ą×ą┤ąĮąŠą▓čĆąĄą╝ąĄąĮąĮąŠ ą▓čŗčĆąŠčüą╗ąŠ ąĖ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ą×ąÆ ą▓ ą×ąÜ. ąóą░ą║, ąĄčüą╗ąĖ ą▓ 2002 ą│. čüčĆąĄą┤ąĮąĄąĄ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ą×ąÆ ą▓ ą×ąÜ čüąŠčüčéą░ą▓ąĖą╗ąŠ ą┐ąŠčĆčÅą┤ą║ą░ 13, č鹊 čāąČąĄ ą▓ 2007 ą│. ąŠąĮąŠ ą▓čŗčĆąŠčüą╗ąŠ ą┤ąŠ 22 ą×ąÆ (čĆąĖčü. 3). ąĪ čāč湥č鹊ą╝ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ ą▓ ąŻą║čĆą░ąĖąĮąĄ ąĖ ąæąĄą╗ąŠčĆčāčüčüąĖąĖ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĄąĮąĮąŠ ŌĆō 15 ąĖ 22 ą×ąÆ.

ąĀąĖčü. 3. ąĪčĆąĄą┤ąĮąĄąĄ

ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ą×ąÆ ą▓ ą×ąÜ, ą┐čĆąŠąĖąĘą▓ąĄą┤ąĄąĮąĮčŗčģ ą▓ ąĀąŠčüčüąĖąĖ ąĖ ąĪąØąō ą▓ ą┐ąĄčĆąĖąŠą┤ čü 2002 ą┐ąŠ 2007 ą│ą│.

ąÜ ą║ą░ą▒ąĄą╗čÅą╝ čüą▓čÅąĘąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ, ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖą╝čŗą╝ ąĮą░ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅčģ ąĪąØąō (ą▓ č鹊ą╝ čćąĖčüą╗ąĄ ąĖ ą▓ ąĀąŠčüčüąĖąĖ), ąŠčéąĮąŠčüčÅčéčüčÅ čüąĖą╝ą╝ąĄčéčĆąĖčćąĮčŗąĄ ą║ą░ą▒ąĄą╗ąĖ čüą▓čÅąĘąĖ čĆą░ąĘą╗ąĖčćąĮąŠą│ąŠ ąĮą░ąĘąĮą░č湥ąĮąĖčÅ.

ąŁčéąĖ ą║ą░ą▒ąĄą╗ąĖ čüą▓čÅąĘąĖ ą║ą╗ą░čüčüąĖčäąĖčåąĖčĆčāčÄčéčüčÅ, ą║ą░ą║:

ŌĆó ą╝ą░ą│ąĖčüčéčĆą░ą╗čīąĮčŗąĄ ąĖ ąĘąŠąĮąŠą▓čŗąĄ:

- ą┤ą╗čÅ ą╗ąĖąĮąĖą╣ ą╝ą░ą│ąĖčüčéčĆą░ą╗čīąĮčŗčģ ąĖ ąĘąŠąĮąŠą▓čŗčģ čüąĄč鹥ą╣;

- ą┤ą╗čÅ čüąŠąĄą┤ąĖąĮąĖč鹥ą╗čīąĮčŗčģ ą╗ąĖąĮąĖą╣ ą│ąŠčĆąŠą┤čüą║ąĖčģ č鹥ą╗ąĄč乊ąĮąĮčŗčģ čüąĄč鹥ą╣;

- ą┤ą╗čÅ ą╗ąĖąĮąĖą╣ ą▓ čĆą░ą╣ąŠąĮą░čģ čü ą▓čŗčüąŠą║ąŠą╣ ą│čĆąŠąĘąŠą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéčīčÄ ąĖ 菹╗ąĄą║čéčĆąŠą╝ą░ą│ąĮąĖčéąĮčŗą╝ąĖ ą▓ą╗ąĖčÅąĮąĖčÅą╝ąĖ.

ŌĆó č鹥ą╗ąĄč乊ąĮąĮčŗąĄ ą│ąŠčĆąŠą┤čüą║ąĖąĄ ąĖ čüąĄą╗čīčüą║ąĖąĄ:

- ą┤ą╗čÅ ą╗ąĖąĮąĖą╣ ą│ąŠčĆąŠą┤čüą║ąĖčģ č鹥ą╗ąĄč乊ąĮąĮčŗčģ čüąĄč鹥ą╣, ą▓ č鹊ą╝ čćąĖčüą╗ąĄ ą┤ą╗čÅ čüąĄč鹥ą╣ ą┤ąŠčüčéčāą┐ą░;

- ą┤ą╗čÅ ą╗ąĖąĮąĖą╣ čüąĄą╗čīčüą║ąĖčģ č鹥ą╗ąĄč乊ąĮąĮčŗčģ čüąĄč鹥ą╣ (ą╝ąĄąČčüčéą░ąĮčåąĖąŠąĮąĮčŗčģ ąĖ ą░ą▒ąŠąĮąĄąĮčéčüą║ąŠą╣ čüą▓čÅąĘąĖ).

ŌĆó č鹥ą╗ąĄč乊ąĮąĮčŗąĄ čüčéą░ąĮčåąĖąŠąĮąĮčŗąĄ ąĖ čüąŠąĄą┤ąĖąĮąĖč鹥ą╗čīąĮčŗąĄ:

- ą┤ą╗čÅ čāčüčéčĆąŠą╣čüčéą▓ą░ ą║ą░ą▒ąĄą╗čīąĮčŗčģ ą▓ą▓ąŠą┤ąŠą▓ ąĖ ą▓čüčéą░ą▓ąŠą║ ą▓ ą▓ąŠąĘą┤čāčłąĮčŗąĄ ą╗ąĖąĮąĖąĖ;

- ą┤ą╗čÅ čāčüčéčĆąŠą╣čüčéą▓ą░ čüąŠąĄą┤ąĖąĮąĖč鹥ą╗čīąĮčŗčģ ą╗ąĖąĮąĖą╣ ą╝ąĄąČą┤čā ąÉąóąĪ ąĖ ąÉąóąĪ ąĖ ą£ąóąĪ;

- ą┤ą╗čÅ ą╝ąĄąČčüč鹊ąĄčćąĮąŠą│ąŠ ąĖ ą▓ąĮčāčéčĆąĖčüč鹊ąĄčćąĮąŠą│ąŠ ą╝ąŠąĮčéą░ąČą░ ąĮąĖąĘą║ąŠčćą░čüč鹊čéąĮąŠą│ąŠ ąĖ ą▓čŗčüąŠą║ąŠčćą░čüč鹊čéąĮąŠą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ąŠą▒čŖąĄą║č鹊ą▓ čüą▓čÅąĘąĖ;

- ą┤ą╗čÅ čüąŠąĄą┤ąĖąĮąĄąĮąĖčÅ ąĖ ą┐ąŠą┤ą║ą╗čÄč湥ąĮąĖčÅ ą╗ąĖąĮąĄą╣ąĮčŗčģ čéčĆą░ą║č鹊ą▓ ąĖ ą║ą░ąĮą░ą╗ąŠą▓ čüąĖčüč鹥ą╝ ą┐ąĄčĆąĄą┤ą░čćąĖ.

ŌĆó ą║ą░ą▒ąĄą╗ąĖ ąĪąÜąĪ (LAN-ą║ą░ą▒ąĄą╗ąĖ)

- ą┤ą╗čÅ čüčéčĆčāą║čéčāčĆąĖčĆąŠą▓ą░ąĮąĮčŗčģ ą║ą░ą▒ąĄą╗čīąĮčŗčģ čüąĖčüč鹥ą╝ (ą┤ą╗čÅ čüčéą░čåąĖąŠąĮą░čĆąĮąŠą╣ ą┐čĆąŠą║ą╗ą░ą┤ą║ąĖ ą▓ąĮčāčéčĆąĖ ąĘą┤ą░ąĮąĖą╣ ąĖ čüąŠąŠčĆčāąČąĄąĮąĖą╣) ą▓ ą╗ąŠą║ą░ą╗čīąĮčŗčģ čüąĄčéčÅčģ ą┐ąĄčĆąĄą┤ą░čćąĖ, ą▓ č鹊ą╝ čćąĖčüą╗ąĄ ą▓ ą║ąŠą╝ą┐čīčÄč鹥čĆąĮčŗčģ čüąĄčéčÅčģ.

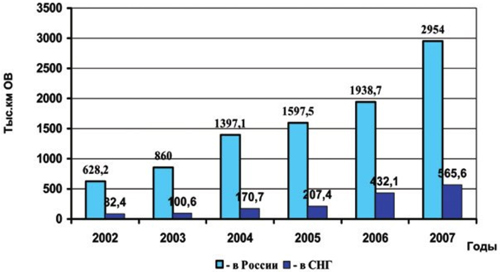

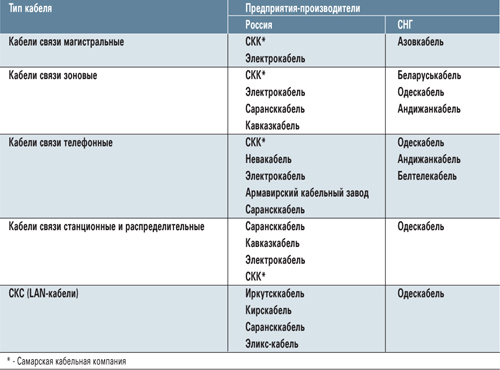

ąÆąĄą┤čāčēąĖąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ ą┐ąŠ čéąĖą┐ą░ą╝ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ ą▓ ąĪąØąō (ą▓ č鹊ą╝ čćąĖčüą╗ąĄ ąĖ ą▓ ąĀąŠčüčüąĖąĖ) ą┐čĆąĖą▓ąĄą┤ąĄąĮčŗ ą▓ čéą░ą▒ą╗ąĖčåąĄ 3.

ąóą░ą▒ą╗ąĖčåą░ 3. ąÆąĄą┤čāčēąĖąĄ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅ-ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ ą┐ąŠ čéąĖą┐ą░ą╝ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ

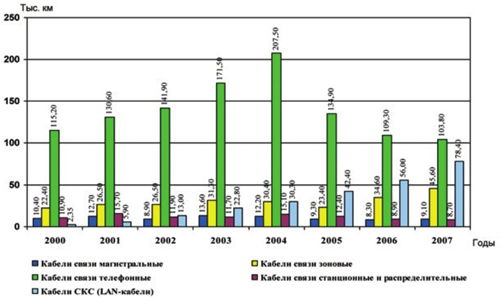

ą× čüčāą╝ą╝ą░čĆąĮčŗčģ ąŠą▒čŖąĄą╝ą░čģ ąĖ ą┤ąĖąĮą░ą╝ąĖą║ąĄ ąĖąĘą╝ąĄąĮąĄąĮąĖčÅ ąŠą▒čŖąĄą╝ąŠą▓ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ ą▓ ąĪąØąō ą▓ ą┐ąĄčĆąĖąŠą┤ čü 2000 ą┐ąŠ 2007 ą│ą│. ą╝ąŠąČąĮąŠ čüčāą┤ąĖčéčī ą┐ąŠ čĆąĖčü. 4.

ąĀąĖčü. 4. ą×ą▒čŖąĄą╝čŗ

ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ čüąĖą╝ą╝ąĄčéčĆąĖčćąĮčŗčģ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅą╝ąĖ-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗čÅą╝ąĖ

ą▓ ąĪąØąō čü 2000 ą┐ąŠ 2007 ą│ą│.

ąæą░ąĘąĖčĆčāčÅčüčī ąĮą░ ą┤ą░ąĮąĮčŗčģ, ą┐čĆąĖą▓ąĄą┤ąĄąĮąĮčŗčģ ąĮą░ čĆąĖčü. 1-4 ąĖ ą▓ čéą░ą▒ą╗. 1, 2 ąĖ 3, ą╝ąŠąČąĮąŠ ą║ąŠąĮčüčéą░čéąĖčĆąŠą▓ą░čéčī, čćč鹊 ą║ą░ą▒ąĄą╗čīąĮą░čÅ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéčī čĆą░čüą┐ąŠą╗ą░ą│ą░ąĄčé ąĖąĮč鹥ąĮčüąĖą▓ąĮąŠ čĆą░ąĘą▓ąĖą▓ą░čÄčēąĄą╣čüčÅ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆąŠą╣ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗ąĄą╣, ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮąĮčŗčģ ąĮą░ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ ą▒čŗčüčéčĆąŠ čĆą░čüčéčāčēąĄą│ąŠ čĆčŗąĮą║ą░ ą×ąÜ ąĖ ąĮąŠą╝ąĄąĮą║ą╗ą░čéčāčĆčŗ ą×ąÜ. ą¤ąŠ čüą▓ąŠąĖą╝ č鹥čģąĮąĖč湥čüą║ąĖą╝ čģą░čĆą░ą║č鹥čĆąĖčüčéąĖą║ą░ą╝ ąŠąĮą░ ą░ą┤ąĄą║ą▓ą░čéąĮą░ čāčüą╗ąŠą▓ąĖčÅą╝ ą┐čĆąĖą╝ąĄąĮąĄąĮąĖčÅ ąĮą░ č鹥čĆčĆąĖč鹊čĆąĖąĖ ąĀąŠčüčüąĖąĖ ąĖ ąŠčéą▓ąĄčćą░ąĄčé čéčĆąĄą▒ąŠą▓ą░ąĮąĖčÅą╝ čüąŠą▓čĆąĄą╝ąĄąĮąĮčŗčģ ąĖąĮč乊ą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ č鹥čģąĮąŠą╗ąŠą│ąĖą╣.

ąĪ ą┤čĆčāą│ąŠą╣ čüč鹊čĆąŠąĮčŗ, ąŠčüčéą░ąĄčéčüčÅ ą┤ą░ą▓ąĮąŠ čüąŠąĘą┤ą░ąĮąĮą░čÅ, ąĮąŠ ą┐ąŠ-ą┐čĆąĄąČąĮąĄą╝čā ąĖą╝ąĄčÄčēą░čÅ ą▒ąŠą╗čīčłąŠą╣ ą┐ąŠč鹥ąĮčåąĖą░ą╗ č鹥čģąĮąĖč湥čüą║ąĖčģ ąĖ č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ ą▓ąŠąĘą╝ąŠąČąĮąŠčüč鹥ą╣ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆą░ ą║ą░ą▒ąĄą╗čīąĮčŗčģ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗ąĄą╣, ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮąĮčŗčģ ąĮą░ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ.

ą×ą▒ąĄ čŹčéąĖ ą║ą░ą▒ąĄą╗čīąĮčŗąĄ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčŗ, ą┐ąŠčüčéą░ą▓ą╗čÅčÅ ąĮą░ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗą╣ čĆčŗąĮąŠą║ ą║ą░ąČą┤ą░čÅ čüą▓ąŠčÄ ą║ą░ą▒ąĄą╗čīąĮčāčÄ ą┐čĆąŠą┤čāą║čåąĖčÄ, ąĮą░čģąŠą┤čÅčéčüčÅ ą▓ čüąŠčüč鹊čÅąĮąĖąĖ ą┐ąŠčüč鹊čÅąĮąĮąŠą╣ ą║ąŠąĮą║čāčĆąĄąĮčåąĖąĖ.

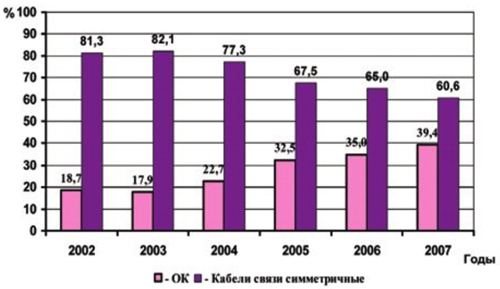

ą¤ąŠą║ą░ čüčāą╝ą╝ą░čĆąĮčŗąĄ ąŠą▒čŖąĄą╝čŗ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ ą┐čĆąĄą▓čŗčłą░čÄčé ąŠą▒čŖąĄą╝čŗ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą×ąÜ (čĆąĖčü. 5). ąÜą░ą▒ąĄą╗ąĖ čüą▓čÅąĘąĖ č鹥ą╗ąĄč乊ąĮąĮčŗąĄ ą┐čĆąŠą┤ąŠą╗ąČą░čÄčé ąĘą░ąĮąĖą╝ą░čéčī ą╗ąĖą┤ąĖčĆčāčÄčēąĖąĄ ą┐ąŠąĘąĖčåąĖąĖ ą┐ąŠ ąŠą▒čŖąĄą╝ą░ą╝ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ čüčĆąĄą┤ąĖ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ (čĆąĖčü. 4 ąĖ 6).

ąĀąĖčü. 5. ąöąŠą╗čÅ ą×ąÜ ąĖ

ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čüąĖą╝ą╝ąĄčéčĆąĖčćąĮčŗčģ ą▓ ąŠą▒čēąĄą╝ ąŠą▒čŖąĄą╝ąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░

ąĀąĖčü. 6. ąöąŠą╗čÅ

ąŠčéą┤ąĄą╗čīąĮčŗčģ čéąĖą┐ąŠą▓ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ ą▓ ąŠą▒čēąĄą╝ ąŠą▒čŖąĄą╝ąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ

ą║ą░ą▒ąĄą╗ąĄą╣ (ą▓ čäąĖąĘąĖč湥čüą║ąŠą╣ ą┤ą╗ąĖąĮąĄ), %

ąÆ č鹊 ąČąĄ ą▓čĆąĄą╝čÅ čüč鹊ąĖčé ąŠčéą╝ąĄčéąĖčéčī ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮčŗąĄ ąĘą░ą║ąŠąĮąŠą╝ąĄčĆąĮąŠčüčéąĖ:

ŌĆó ąÆ ą┐ąĄčĆą▓čāčÄ ąŠč湥čĆąĄą┤čī, čŹč鹊 ąĖąĮč鹥ąĮčüąĖą▓ąĮąŠąĄ čĆą░ąĘą▓ąĖčéąĖąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą×ąÜ (čĆąĖčü. 2). ąØą░čćąĖąĮą░čÅ čü 2006 ą│. ąŠą▒čŖąĄą╝čŗ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą×ąÜ čüčéą░ą╗ąĖ ą┤ąŠą╝ąĖąĮąĖčĆčāčÄčēąĖą╝ąĖ ą┐ąŠ ąŠčéąĮąŠčłąĄąĮąĖčÄ ą║ ą┤čĆčāą│ąĖą╝ čéąĖą┐ą░ą╝ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ ą▓ ąŠą▒čēąĄą╝ ąŠą▒čŖąĄą╝ąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ ą║ą░ą▒ąĄą╗ąĄą╣ (čĆąĖčü. 6).

ŌĆó ąÆ ą│čĆčāą┐ą┐ąĄ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ čü ą╝ąĄą┤ąĮčŗą╝ąĖ ąČąĖą╗ą░ą╝ąĖ ąĮą░čćąĖąĮą░čÅ čü 2004 ą│. ąĮą░ą▒ą╗čÄą┤ą░ąĄčéčüčÅ ąĮąĄą┐čĆąĄčĆčŗą▓ąĮąŠąĄ čüąŠą║čĆą░čēąĄąĮąĖąĄ ąŠą▒čŖąĄą╝ąŠą▓ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ č鹥ą╗ąĄč乊ąĮąĮčŗčģ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ. ąŁč鹊čé ą┐ąŠą║ą░ąĘą░č鹥ą╗čī ą▓ 2007 ą│. čüąŠčüčéą░ą▓ąĖą╗ 103,8 čéčŗčü. ą║ą╝ (čĆąĖčü. 4) ąĖ čüąĮąĖąĘąĖą╗čüčÅ ą┐ąŠ čüčĆą░ą▓ąĮąĄąĮąĖčÄ čü 2004 ą│. ą▓ ą┤ą▓ą░ čĆą░ąĘą░ (čĆąĖčü. 6). ąÜą░ą║ čüą╗ąĄą┤čāąĄčé ąĖąĘ čĆąĖčü. 6, čŹčéąĖ ą║ą░ą▒ąĄą╗ąĖ ą▓ 2006 ą│. ą▓ą┐ąĄčĆą▓čŗąĄ čāčüčéčāą┐ąĖą╗ąĖ ą┐ąŠ ąŠą▒čŖąĄą╝ą░ą╝ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą×ąÜ.

ŌĆó ąÆčŗąĘąŠą▓ąŠą╝ ąĮąĄ č鹊ą╗čīą║ąŠ ą╝ąĄą┤ąĮąŠąČąĖą╗čīąĮčŗą╝ ą║ą░ą▒ąĄą╗čÅą╝, ąĮąŠ ąĖ ą×ąÜ čÅą▓ą╗čÅčÄčéčüčÅ ą║ą░ą▒ąĄą╗ąĖ ąĪąÜąĪ (LAN-ą║ą░ą▒ąĄą╗ąĖ), ąŠą▒čŖąĄą╝čŗ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą║ąŠč鹊čĆčŗčģ ą▓ ą┐ąĄčĆąĖąŠą┤ čü 2000 ą┐ąŠ 2007 ą│ą│. ą▓ąŠąĘčĆąŠčüą╗ąĖ ą▓ 33 čĆą░ąĘą░ ąĖ ą▓ 2007 ą│. čüąŠčüčéą░ą▓ąĖą╗ąĖ 78,4 čéčŗčü. ą║ą╝ (čĆąĖčü. 4), ąĖčģ ą┤ąŠą╗čÅ ą▓ 2007 ą│. ą▓ ąŠą▒čēąĄą╝ ąŠą▒čŖąĄą╝ąĄ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ ą║ą░ą▒ąĄą╗ąĄą╣ čüąŠčüčéą░ą▓ąĖą╗ą░ 19,3% ąĖ čüčéą░ą╗ą░ ą▓ąĄčüčīą╝ą░ ą▒ą╗ąĖąĘą║ąŠą╣ ą║ ą┤ąŠą╗ąĄ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ č鹥ą╗ąĄč乊ąĮąĮčŗčģ (25,6%), čĆąĖčü. 6. ą¦č鹊 ą║ą░čüą░ąĄčéčüčÅ ąŠą▒čŖąĄą╝ąŠą▓ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą┤čĆčāą│ąĖčģ čéąĖą┐ąŠą▓ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ, č鹊 ą▓ąŠą┐čĆąŠčü ąŠą▒ ąĖčģ ąĖąĘą╝ąĄąĮąĄąĮąĖąĖ ą▓ ą┐ąŠą╗ąŠąČąĖč鹥ą╗čīąĮčāčÄ ąĖą╗ąĖ ąŠčéčĆąĖčåą░č鹥ą╗čīąĮčāčÄ čüč鹊čĆąŠąĮčā ą▓čĆčÅą┤ ą╗ąĖ čüč鹊ąĖčé čüčćąĖčéą░čéčī ą░ą║čéčāą░ą╗čīąĮčŗą╝, ą┐ąŠčüą║ąŠą╗čīą║čā ąŠą▒čŖąĄą╝čŗ ąĖčģ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ąĮąĄąĘąĮą░čćąĖč鹥ą╗čīąĮčŗ ąĖ ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮčŗ ąĮąĄ ąĮą░ čĆą░ąĘą▓ąĖčéąĖąĄ, ą░ ąĮą░ ą┐ąŠą┤ą┤ąĄčƹȹ░ąĮąĖąĄ č鹥čģąĮąĖč湥čüą║ąŠą│ąŠ čüąŠčüč鹊čÅąĮąĖčÅ čüąĄč鹥ą╣ čéčĆą░ą┤ąĖčåąĖąŠąĮąĮčŗčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąĖ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ čüąĄč鹥ą╣.

ąÜ ą┤čĆčāą│ąŠą╣ ą│čĆčāą┐ą┐ąĄ ą║ą░ą▒ąĄą╗ąĄą╣ ąŠčéąĮąŠčüčÅčéčüčÅ ą║ą░ą▒ąĄą╗ąĖ ą║ąŠą░ą║čüąĖą░ą╗čīąĮčŗąĄ čĆą░ą┤ąĖąŠčćą░čüč鹊čéąĮčŗąĄ. ąśčģ ąŠčüąĮąŠą▓ąĮą░čÅ ą▓ąŠčüčéčĆąĄą▒ąŠą▓ą░ąĮąĮąŠčüčéčī čüąŠ čüč鹊čĆąŠąĮčŗ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čÅ ŌĆō ą┤ą╗čÅ čüąĄč鹥ą╣ ą║ą░ą▒ąĄą╗čīąĮąŠą│ąŠ č鹥ą╗ąĄą▓ąĖą┤ąĄąĮąĖčÅ ąĖ ą▓ąĖą┤ąĄąŠąĮą░ą▒ą╗čÄą┤ąĄąĮąĖčÅ; ą▓ ą░ąĮč鹥ąĮąĮąŠ-čäąĖą┤ąĄčĆąĮčŗčģ čāčüčéčĆąŠą╣čüčéą▓ą░čģ; ą┤ą╗čÅ ą▓ąĮčāčéčĆąĖ- ąĖ ą╝ąĄąČą▒ą╗ąŠčćąĮčŗčģ čüąŠąĄą┤ąĖąĮąĄąĮąĖą╣ čĆą░ą┤ąĖąŠčŹą╗ąĄą║čéčĆąŠąĮąĮąŠą╣ ą░ą┐ą┐ą░čĆą░čéčāčĆčŗ, ąŁąÆą£ ąĖ čé.ą┐.

ąśčģ ąŠą▒čŖąĄą╝čŗ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą▓ 2007 ą│. ąŠčéąĮąŠčüąĖč鹥ą╗čīąĮąŠ 2006 ą│. ą▓čŗčĆąŠčüą╗ąĖ ąĮą░ 13% ąĖ čüąŠčüčéą░ą▓ąĖą╗ąĖ 65,3 čéčŗčü. ą║ą╝. ąöą░ą╗čīąĮąĄą╣čłą░čÅ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ą░ čĆąŠčüčéą░ ąŠą▒čŖąĄą╝ąŠą▓ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ čĆą░ą┤ąĖąŠčćą░čüč鹊čéąĮčŗčģ ą║ą░ą▒ąĄą╗ąĄą╣ ą▒čāą┤ąĄčé ąĘą░ą▓ąĖčüąĄčéčī ąŠčé ą║ąŠąĮą║čāčĆąĄąĮč鹊čüą┐ąŠčüąŠą▒ąĮąŠčüčéąĖ ąĮą░ čĆčŗąĮą║ąĄ čŹč鹊ą╣ ą┐čĆąŠą┤čāą║čåąĖąĖ, ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖą╝ąŠą╣ ą▓ ąĀąŠčüčüąĖąĖ ąĖ čüčéčĆą░ąĮą░čģ ąĪąØąō.

ąśčéą░ą║, č鹥čģąĮąĖč湥čüą║ąŠąĄ ą┐čĆąĄą▓ąŠčüčģąŠą┤čüčéą▓ąŠ ąĘą░ ą×ąÜ, ąĖą╝ ąĮąĄčé ą░ą╗čīč鹥čĆąĮą░čéąĖą▓čŗ ąĮą░ ą▒ą╗ąĖąČą░ą╣čłčāčÄ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓čā, ąĮąŠ ąĖ ą╝ąĄą┤ąĮčŗą╝ ą║ą░ą▒ąĄą╗čÅą╝ ąČąĖčéčī ą┤ąŠ č鹥čģ ą┐ąŠčĆ, ą┐ąŠą║ą░ ąŠąĮąĖ ą▒čāą┤čāčé ą┤ą░ą▓ą░čéčī ą┐čĆąĖą▒čŗą╗čī ąŠą┐ąĄčĆą░č鹊čĆčā.

ąøąĖč鹥čĆą░čéčāčĆą░

1. ąøą░čĆąĖąĮ ą«.ąó., ąśą╗čīąĖąĮ ąÉ.ąÉ., ąØąĄčüč鹥čĆą║ąŠ ąÆ.ąÉ. ąÜą░ą▒ąĄą╗ąĖ ąŠą┐čéąĖč湥čüą║ąĖąĄ. ąŚą░ą▓ąŠą┤čŗ-ąĖąĘą│ąŠč鹊ą▓ąĖč鹥ą╗ąĖ. ą×ą▒čēąĖąĄ čüą▓ąĄą┤ąĄąĮąĖčÅ. ąÜąŠąĮčüčéčĆčāą║čåąĖąĖ, ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ, č鹥čģąĮąĖč湥čüą║ą░čÅ ą┤ąŠą║čāą╝ąĄąĮčéą░čåąĖčÅ, čüąĄčĆčéąĖčäąĖą║ą░čéčŗ: ąĪą┐čĆą░ą▓ąŠčćąĮąĖą║. ą£.: ą¤čĆąĄčüčéąĖąČ, 2007.

2. ą¤čĆą░ą▓ąĖą╗ą░ ą┐čĆąĖą╝ąĄąĮąĄąĮąĖčÅ ąŠą┐čéąĖč湥čüą║ąĖčģ ą║ą░ą▒ąĄą╗ąĄą╣ čüą▓čÅąĘąĖ, ą┐ą░čüčüąĖą▓ąĮčŗčģ ąŠą┐čéąĖč湥čüą║ąĖčģ čāčüčéčĆąŠą╣čüčéą▓ ąĖ čāčüčéčĆąŠą╣čüčéą▓ ą┤ą╗čÅ čüą▓ą░čĆą║ąĖ ąŠą┐čéąĖč湥čüą║ąĖčģ ą▓ąŠą╗ąŠą║ąŠąĮ. ąŻčéą▓ąĄčƹȹ┤ąĄąĮčŗ ą┐čĆąĖą║ą░ąĘąŠą╝ ą£ąĖąĮąĖčüč鹥čĆčüčéą▓ą░ ąĖąĮč乊čĆą╝ą░čåąĖąŠąĮąĮčŗčģ č鹥čģąĮąŠą╗ąŠą│ąĖą╣ ąĖ čüą▓čÅąĘąĖ ąĀąŠčüčüąĖą╣čüą║ąŠą╣ ążąĄą┤ąĄčĆą░čåąĖąĖ Ōä¢ 47 ąŠčé 19.04.2006.

3. ąøą░čĆąĖąĮ ą«.ąó., ąÆąŠčĆąŠąĮčåąŠą▓ ąÉ.ąĪ, ąśą╗čīąĖąĮ ąÉ.ąÉ. ąÉąĮą░ą╗ąĖąĘ čĆąŠčüčüąĖą╣čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ ąŠą┐čéąĖč湥čüą║ąĖčģ ą║ą░ą▒ąĄą╗ąĄą╣ // ąóąĄčģąĮąŠą╗ąŠą│ąĖąĖ ąĖ čüčĆąĄą┤čüčéą▓ą░ čüą▓čÅąĘąĖ. 2008. ąĪą┐ąĄčå. ą▓čŗą┐čāčüą║ "ąÜą░ą▒ąĄą╗ąĖ čüą▓čÅąĘąĖ ąĖ ą║ą░ą▒ąĄą╗čīąĮąŠąĄ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ-2008".

ą×ą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮąŠ: -2008

ą¤ąŠčüąĄčēąĄąĮąĖą╣: 34332

ąĪčéą░čéčīąĖ ą┐ąŠ č鹥ą╝ąĄ

ąÉą▓č鹊čĆ

| |||

ąÉą▓č鹊čĆ

| |||

ąÆ čĆčāą▒čĆąĖą║čā "ą×ą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ ąĖ ą╝ą░č鹥čĆąĖą░ą╗čŗ" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣