ąÆ čĆčāą▒čĆąĖą║čā "ą¤ąŠą┤ą▓ąĖąČąĮą░čÅ čüą▓čÅąĘčī" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣

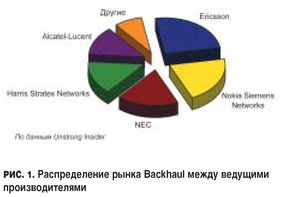

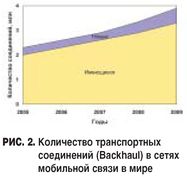

ąØą░ ą▓ąŠą╗ąĮąĄ čüą┐čĆąŠčüą░ ą╝ąŠą▒ąĖą╗čīąĮčŗčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąĮą░ čüąŠąĄą┤ąĖąĮąĖč鹥ą╗čīąĮčŗąĄ ą╗ąĖąĮąĖąĖ (Backhaul) čĆčŗąĮąŠą║ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗčģ point-to-point-čüąĖčüč鹥ą╝ ą┐ąĄčĆąĄąČąĖą▓ą░ąĄčé ąĮą░čüč鹊čÅčēąĖą╣ ą▒čāą╝. ąŚą░ ą┐ąŠčüą╗ąĄą┤ąĮąĖąĄ č湥čéčŗčĆąĄ ą│ąŠą┤ą░ ąŠą▒ąŠčĆąŠčé čŹč鹊ą│ąŠ čĆčŗąĮą║ą░ ąĮąĄčāą║ą╗ąŠąĮąĮąŠ čĆąŠčü ąĖ ą║ 2007 ą│. ą┤ąŠčüčéąĖą│ ą┐čĆąĖą▒ą╗ąĖąĘąĖč鹥ą╗čīąĮąŠ 4 ą╝ą╗čĆą┤ ą┤ąŠą╗ą╗ą░čĆąŠą▓ (ą┐čĆąĖ čŹč鹊ą╝ čåąĄąĮą░ ąĘą░ ą║ą░ąČą┤čŗą╣ backhaul čüąĮąĖąČą░ą╗ą░čüčī ąĮą░ 10-15% ą▓ ą│ąŠą┤).

ąØąŠ ąĮą░ č乊ąĮąĄ ąĘą░ą╝ąĄą┤ą╗ąĄąĮąĖčÅ č鹥ą╝ą┐ąŠą▓ čĆą░ąĘą▓ąĄčĆčéčŗą▓ą░ąĮąĖčÅ ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčŗ ąĖ čåąĄąĮąŠą▓ąŠą│ąŠ ą┤ą░ą▓ą╗ąĄąĮąĖčÅ ąĮą░ čĆą░ąĘą▓ąĖą▓ą░čÄčēąĖčģčüčÅ čĆčŗąĮą║ą░čģ čĆą░ąĘčĆą░ą▒ąŠčéčćąĖą║ąĖ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗčģ čüąĖčüč鹥ą╝ ą▓čŗąĮčāąČą┤ąĄąĮčŗ čüč乊ą║čāčüąĖčĆąŠą▓ą░čéčīčüčÅ ąĮą░ ą╝čāą╗čīčéąĖčüąĄčĆą▓ąĖčüąĮčŗčģ ąĖ ą┐ą░ą║ąĄčéąĮčŗčģ č鹥čģąĮąŠą╗ąŠą│ąĖčÅčģ ą┤ą╗čÅ ą┐ąŠą┤ą┤ąĄčƹȹ║ąĖ ąĮąŠą▓čŗčģ čüąĄčĆą▓ąĖčüąŠą▓, čéą░ą║ąĖčģ ą║ą░ą║: čĆą░čüčłąĖčĆąĄąĮąĖąĄ ąŠą┐č鹊ą▓ąŠą╗ąŠą║ąŠąĮąĮčŗčģ čüąĄč鹥ą╣; ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖąĄ ą┤ąŠčüčéčāą┐ą░ ą▓ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮčŗčģ čüąĄčéčÅčģ; ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖčÅ ą▓ ą║ą░č湥čüčéą▓ąĄ čüąŠąĄą┤ąĖąĮąĖč鹥ą╗čīąĮčŗčģ ą╗ąĖąĮąĖą╣ (back-haul) ą▓ čüąĄčéčÅčģ 3G ąĖą╗ąĖ WiMAX.

ąóąĄą╝ ąĮąĄ ą╝ąĄąĮąĄąĄ ą┐ąŠčüą╗ąĄą┤ąĮąĖą╣ ąŠčéč湥čé Unstrung Insider ("Ethernet Microwave: Backhaul & Beyond") čüą▓ąĖą┤ąĄč鹥ą╗čīčüčéą▓čāąĄčé ąŠ č鹊ą╝, čćč鹊 ą┐ąŠčüčéą░ą▓čēąĖą║ąĖ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮąŠą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ čüąŠą▓ąĄčĆčłąĄąĮąĮąŠ ą┐ąŠ-čĆą░ąĘąĮąŠą╝čā čüąŠą▒ąĖčĆą░čÄčéčüčÅ čāą┤ąŠą▓ą╗ąĄčéą▓ąŠčĆčÅčéčī ąĮąŠą▓čŗąĄ čéčĆąĄą▒ąŠą▓ą░ąĮąĖčÅ čĆčŗąĮą║ą░. ąÜąŠą╝čā-č鹊 ą║ą░ąČąĄčéčüčÅ ą┤ąŠčüčéą░č鹊čćąĮčŗą╝ ą┤ąŠą▒ą░ą▓ąĖčéčī Ethernet-ąĖąĮč鹥čĆč乥ą╣čü ą║ čüčéą░ąĮą┤ą░čĆčéąĮčŗą╝ TDM-čüąĖčüč鹥ą╝ą░ą╝, ą║č鹊-č鹊 ą│ąŠč鹊ą▓ ą║ ą║ąŠą╝ą╝čāčéą░čåąĖąĖ ą┐ą░ą║ąĄč鹊ą▓ ąĖ ą░ą┤ą░ą┐čéąĖą▓ąĮąŠą╣ ą╝ąŠą┤čāą╗čÅčåąĖąĖ ą▓ čüąŠč湥čéą░ąĮąĖąĖ čü ąĖą╝ąĄčÄčēąĖą╝čüčÅ čĆą░ą┤ąĖąŠ-Ether-net-ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄą╝.

ą×č湥ą▓ąĖą┤ąĮąŠ ąŠą┤ąĮąŠ: ą░ą▒čüąŠą╗čÄčéąĮąŠ ą▓čüąĄ ą┐ąŠčüčéą░ą▓čēąĖą║ąĖ čüąŠąĘą┤ą░čÄčé ąŠą▒čēąĖąĄ ą░ą┐ą┐ą░čĆą░čéąĮčŗąĄ ą┐ą╗ą░čéč乊čĆą╝čŗ, ąĮą░ ą║ąŠč鹊čĆčŗčģ ą╝ąŠą│čāčé ą▒ą░ąĘąĖčĆąŠą▓ą░čéčīčüčÅ čĆą░ąĘą╗ąĖčćąĮčŗąĄ čüąĖčüč鹥ą╝čŗ ą┤ąŠčüčéčāą┐ą░, ą▓ą║ą╗čÄčćą░čÅ čüčéą░ąĮą┤ą░čĆčéąĮčŗą╣ PDH ąĖ "ąĪčā-ą┐ąĄčĆPDH" (PDH ą▓čŗčüąŠą║ąŠą╣ ą┐ą╗ąŠčéąĮąŠčüčéąĖ), Sonet/SDH ąĖ Ethernet. ą×ą▒čēąĖąĄ ą┐ą╗ą░čéč乊čĆą╝čŗ ą┐ąŠąĘą▓ąŠą╗čÅčÄčé ą┐ąŠčüčéą░ą▓čēąĖą║ą░ą╝ ą░ą│čĆąĄą│ąĖčĆąŠą▓ą░čéčī ąĘą░ą║čāą┐ą║ąĖ ą║ąŠą╝ą┐ąŠąĮąĄąĮč鹊ą▓, ąŠą┐čéąĖą╝ąĖąĘąĖčĆąŠą▓ą░čéčī ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ ą▓ R&D (Research and Development), ą░ čéą░ą║ąČąĄ čĆą░čåąĖąŠąĮą░ą╗ąĖąĘąĖčĆąŠą▓ą░čéčī ąĖ čāą┐čĆąŠčēą░čéčī ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ, ą┐ąŠčüčéą░ą▓ą║ąĖ ąĖ ą┐ąŠą┤ą┤ąĄčƹȹ║čā ą┐čĆąŠą┤čāą║č鹊ą▓. ąŁčéąĖ ą▓ąĄčüąŠą╝čŗąĄ ą┐čĆąĄąĖą╝čāčēąĄčüčéą▓ą░ čéą░ą║ąČąĄ ąĖą╝ąĄčÄčé ąĘąĮą░č湥ąĮąĖąĄ ąĖ ą┤ą╗čÅ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čÅ, ą┐ąŠčüą║ąŠą╗čīą║čā ąŠą▒čāčüą╗ą░ą▓ą╗ąĖą▓ą░čÄčé ą▒ąŠą╗ąĄąĄ ą│ąĖą▒ą║čāčÄ čåąĄąĮąŠą▓čāčÄ ą┐ąŠą╗ąĖčéąĖą║čā ąĖ ą┤ąŠčüčéčāą┐ąĮąŠčüčéčī ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ, ą┐čĆąŠą│čĆą░ą╝ą╝ąĮąŠąĄ ąŠą▒ąĄčüą┐ąĄč湥ąĮąĖąĄ ą║ąŠč鹊čĆąŠą│ąŠ ą╝ąŠąČąĄčé ąŠą▒ąĮąŠą▓ą╗čÅčéčīčüčÅ ą┐ąŠ ą┐čĆąĖąĮčåąĖą┐čā "ą┐ą╗ą░čéąĖ ą┐ąŠ ą╝ąĄčĆąĄ čĆąŠčüčéą░" (pay-as-you-grow).

ą×č湥ą▓ąĖą┤ąĮąŠ ąŠą┤ąĮąŠ: ą░ą▒čüąŠą╗čÄčéąĮąŠ ą▓čüąĄ ą┐ąŠčüčéą░ą▓čēąĖą║ąĖ čüąŠąĘą┤ą░čÄčé ąŠą▒čēąĖąĄ ą░ą┐ą┐ą░čĆą░čéąĮčŗąĄ ą┐ą╗ą░čéč乊čĆą╝čŗ, ąĮą░ ą║ąŠč鹊čĆčŗčģ ą╝ąŠą│čāčé ą▒ą░ąĘąĖčĆąŠą▓ą░čéčīčüčÅ čĆą░ąĘą╗ąĖčćąĮčŗąĄ čüąĖčüč鹥ą╝čŗ ą┤ąŠčüčéčāą┐ą░, ą▓ą║ą╗čÄčćą░čÅ čüčéą░ąĮą┤ą░čĆčéąĮčŗą╣ PDH ąĖ "ąĪčā-ą┐ąĄčĆPDH" (PDH ą▓čŗčüąŠą║ąŠą╣ ą┐ą╗ąŠčéąĮąŠčüčéąĖ), Sonet/SDH ąĖ Ethernet. ą×ą▒čēąĖąĄ ą┐ą╗ą░čéč乊čĆą╝čŗ ą┐ąŠąĘą▓ąŠą╗čÅčÄčé ą┐ąŠčüčéą░ą▓čēąĖą║ą░ą╝ ą░ą│čĆąĄą│ąĖčĆąŠą▓ą░čéčī ąĘą░ą║čāą┐ą║ąĖ ą║ąŠą╝ą┐ąŠąĮąĄąĮč鹊ą▓, ąŠą┐čéąĖą╝ąĖąĘąĖčĆąŠą▓ą░čéčī ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ ą▓ R&D (Research and Development), ą░ čéą░ą║ąČąĄ čĆą░čåąĖąŠąĮą░ą╗ąĖąĘąĖčĆąŠą▓ą░čéčī ąĖ čāą┐čĆąŠčēą░čéčī ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ, ą┐ąŠčüčéą░ą▓ą║ąĖ ąĖ ą┐ąŠą┤ą┤ąĄčƹȹ║čā ą┐čĆąŠą┤čāą║č鹊ą▓. ąŁčéąĖ ą▓ąĄčüąŠą╝čŗąĄ ą┐čĆąĄąĖą╝čāčēąĄčüčéą▓ą░ čéą░ą║ąČąĄ ąĖą╝ąĄčÄčé ąĘąĮą░č湥ąĮąĖąĄ ąĖ ą┤ą╗čÅ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čÅ, ą┐ąŠčüą║ąŠą╗čīą║čā ąŠą▒čāčüą╗ą░ą▓ą╗ąĖą▓ą░čÄčé ą▒ąŠą╗ąĄąĄ ą│ąĖą▒ą║čāčÄ čåąĄąĮąŠą▓čāčÄ ą┐ąŠą╗ąĖčéąĖą║čā ąĖ ą┤ąŠčüčéčāą┐ąĮąŠčüčéčī ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ, ą┐čĆąŠą│čĆą░ą╝ą╝ąĮąŠąĄ ąŠą▒ąĄčüą┐ąĄč湥ąĮąĖąĄ ą║ąŠč鹊čĆąŠą│ąŠ ą╝ąŠąČąĄčé ąŠą▒ąĮąŠą▓ą╗čÅčéčīčüčÅ ą┐ąŠ ą┐čĆąĖąĮčåąĖą┐čā "ą┐ą╗ą░čéąĖ ą┐ąŠ ą╝ąĄčĆąĄ čĆąŠčüčéą░" (pay-as-you-grow).

ąÆąŠąĘą╝ąŠąČąĮąŠ, ąĮą░ąĖą╗čāčćčłąĄą╣ ąĖą╗ą╗čÄčüčéčĆą░čåąĖąĄą╣ č鹊ą│ąŠ, ą║ą░ą║ čüąŠąĘą┤ą░ą▓ą░ą╗ąĖčüčī ąŠą▒čēąĖąĄ ą┐ą╗ą░čéč乊čĆą╝čŗ, ą▒čāą┤ąĄčé ą┐čĆąĖą╝ąĄčĆ ą║ąŠčĆą┐ąŠčĆą░čåąĖą╣ Harris Stratex Networks čü ą┐ą╗ą░čéč乊čĆą╝ąŠą╣ Eclipse, NEC čü ą┐čĆąŠą┤čāą║č鹊ą╝ Pasolink NEO ąĖ Nera Networks AS čü ą┐čĆąŠą┤čāą║č鹊ą▓ąŠą╣ ą╗ąĖąĮąĄą╣ą║ąŠą╣ Evolution. ą¤čĆąĖą╝ąĄčćą░č鹥ą╗čīąĮąŠ, čćč鹊 ą▓čüąĄ čŹčéąĖ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ ąĮąĄ ą┐čĆąĖčüčāčéčüčéą▓čāčÄčé ąĖą╗ąĖ ą┐ąŠčćčéąĖ ąĮąĄ ą┐čĆąĖčüčāčéčüčéą▓čāčÄčé ą▓ čüąĄą│ą╝ąĄąĮč鹥 backhaulŌĆÖąŠą▓.

ą¤čĆąŠą┤čāą║čé Eclipse ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ Harris Stratex čü ą╝ąŠą┤čāą╗čīąĮąŠą╣ ą┐čĆąŠą│čĆą░ą╝ą╝ąĮąŠ čāą┐čĆą░ą▓ą╗čÅąĄą╝ąŠą╣ ą░čĆčģąĖč鹥ą║čéčāčĆąŠą╣ ąĖ ą┐ąŠą┤ą┤ąĄčƹȹ║ąŠą╣ ą┐čĆąŠč鹊ą║ąŠą╗ąŠą▓ ąŠčé čüčéą░ąĮą┤ą░čĆčéąĮąŠą│ąŠ PDH ą┤ąŠ ą│ąĖą│ą░ą▒ąĖčéąĮąŠą│ąŠ Ethernet, ą▓ąĄčĆąŠčÅčéąĮąŠ, čÅą▓ą╗čÅąĄčéčüčÅ ą╗ąĖą┤ąĖčĆčāčÄčēąĄą╣ ą┐ą░ą║ąĄčéąĮąŠ-ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮąĮąŠą╣ čüąĖčüč鹥ą╝ąŠą╣ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮąŠą╣ čüą▓čÅąĘąĖ ąĮą░ čĆčŗąĮą║ąĄ. ąŻčüčéčĆąŠą╣čüčéą▓ą░ Pasolink NEO ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ NEC, čĆą░ąĘčĆą░ą▒ąŠčéą░ąĮąĮčŗąĄ ą┤ą╗čÅ čłąĖčĆąŠą║ąŠą│ąŠ čüą┐ąĄą║čéčĆą░ čüą║ąŠčĆąŠčüč鹥ą╣ ąĖ ą╝ąŠą┤čāą╗čÅčåąĖą╣, ą▓ čüąŠč湥čéą░ąĮąĖąĖ čü ą┐ą░ą║ąĄčéąĮčŗą╝ąĖ ą┐čĆąŠą┤čāą║čéą░ą╝ąĖ CX2600 Series čéą░ą║ąČąĄ ą┐ąŠą╗čīąĘčāčÄčéčüčÅ ą▒ąŠą╗čīčłąĖą╝ čüą┐čĆąŠčüąŠą╝.

Nera Networks - čüčĆąĄą┤ąĮčÅčÅ ą║ąŠą╝ą┐ą░ąĮąĖčÅ, ą║ąŠč鹊čĆą░čÅ ą┐ąŠ čüą▓ąŠąĖą╝ ą╝ą░čüčłčéą░ą▒ą░ą╝ čāčüčéčāą┐ą░ąĄčé ą║ąŠąĮą║čāčĆąĄąĮčéą░ą╝. ąĪąŠąŠčéą▓ąĄčéčüčéą▓ąĄąĮąĮąŠ čā ąĮąĄąĄ ąĮąĄčé ąĖąĮąŠą│ąŠ čüą┐ąŠčüąŠą▒ą░ čāą┤ąĄčƹȹĖą▓ą░čéčīčüčÅ ąĮą░ ą┐ą╗ą░ą▓čā ą▓ ą║ąŠąĮą║čāčĆąĄąĮčéąĮąŠą╣ ą▒ąŠčĆčīą▒ąĄ, ą║čĆąŠą╝ąĄ ą║ą░ą║ ą▓ą▓ąŠą┤ąĖčéčī ą▓čüąĄą▓ąŠąĘą╝ąŠąČąĮčŗąĄ ąĖąĮąĮąŠą▓ą░čåąĖąĖ ą▓ čüą▓ąŠąĖ ą┐čĆąŠą┤čāą║čéčŗ. ąÜąŠą╝ą┐ą░ąĮąĖčÅ čüčéą░ą╗ą░ ą┐čĆąĖą┤ąĄčƹȹĖą▓ą░čéčīčüčÅ čüčéčĆą░č鹥ą│ąĖąĖ ąŠą▒čēąĖčģ ą┐ą╗ą░čéč乊čĆą╝ ąĮąĄčüą║ąŠą╗čīą║ąŠ ą╗ąĄčé ąĮą░ąĘą░ą┤, ąĖ čüąĄą╣čćą░čü ąŠąĮą░ ą┐ąŠčüčéą░ą▓ą╗čÅąĄčé ą▒ąŠą╗ąĄąĄ 20% ą┐čĆąŠą┤čāą║čåąĖąĖ ąĮą░ ąĮąŠą▓ąŠą╝ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĖ čüąĄčĆąĖąĖ Evolution.

ąøąĖą┤ąĄčĆ čĆčŗąĮą║ą░ Ericsson AB čéą░ą║ąČąĄ čüčéą░ą╗ ą┐čĆąĖą┤ąĄčƹȹĖą▓ą░čéčīčüčÅ čüčéčĆą░č鹥ą│ąĖąĖ ąŠą▒čēąĖčģ ą┐ą╗ą░čéč乊čĆą╝ (čģąŠčéčÅ, ą┐ąŠ ą▓čüąĄą╣ ą▓ąĄčĆąŠčÅčéąĮąŠčüčéąĖ, ąĖ ą▓ ą╝ąĄąĮčīčłąĄą╣ čüč鹥ą┐ąĄąĮąĖ, č湥ą╝ ą▓čŗčłąĄąĮą░ąĘą▓ą░ąĮąĮčŗąĄ ąĖą│čĆąŠą║ąĖ) ą▓ čüą▓ąŠąĄą╣ ą┐čĆąŠą┤čāą║č鹊ą▓ąŠą╣ čüąĄčĆąĖąĖ Mini-Link E. ąÜąŠą╝ą▒ąĖąĮą░čåąĖąĖ čü ą┐ą░ą║ąĄčéąĮčŗą╝ąĖ čāčüčéčĆąŠą╣čüčéą▓ą░ą╝ąĖ Traffic Node Mini-Link E ą┤ąŠčüčéąĖą│ą╗ąĖ ąĘą░ą╝ąĄčéąĮčŗčģ čāčüą┐ąĄčģąŠą▓ ąĮą░ čĆčŗąĮą║ąĄ backhaulŌĆÖąŠą▓. ąś - ąŠą┐ą░čüą░ą╣č鹥čüčī, ą║ąŠąĮą║čāčĆąĄąĮčéčŗ: ą▓ ą┐ąĄčĆą▓ąŠą╣ ą┐ąŠą╗ąŠą▓ąĖąĮąĄ 2008 ą│. Ericsson ą▓čŗą┐čāčüčéąĖčé ąĮąŠą▓čāčÄ Ethernet-ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮąĮčāčÄ ą╝čāą╗čīčéąĖčüąĄčĆą▓ąĖčüąĮčāčÄ ą┐čĆąŠą┤čāą║č鹊ą▓čāčÄ ą╗ąĖąĮąĄą╣ą║čā.

ą¦č鹊 ą║ą░čüą░ąĄčéčüčÅ čüąŠč鹊ą▓ąŠą╣ čüą▓čÅąĘąĖ, ąŠą▒čĆą░čēą░ąĄčé ąĮą░ čüąĄą▒čÅ ą▓ąĮąĖą╝ą░ąĮąĖąĄ ą┐čĆąĖą╝ąĄčĆ Nokia Networks čü ąĄąĄ čāčüą┐ąĄčłąĮąŠą╣ čüčéčĆą░č鹥ą│ąĖąĄą╣ ąĖąĮč鹥ą│čĆą░čåąĖąĖ backhaul'ąŠą▓ ąĖ ą▒ą░ąĘąŠą▓čŗčģ čüčéą░ąĮčåąĖą╣, ą▓ą┐ą╗ąŠčéčī ą┤ąŠ ąŠą▒čŖąĄą┤ąĖąĮąĄąĮąĖčÅ ą▓ ąŠą┤ąĮąŠą╝ ą║ąŠąĮčüčéčĆčāą║čéąĖą▓ąĄ ą▒ą╗ąŠą║ąŠą▓, čāčüčéą░ąĮą░ą▓ą╗ąĖą▓ą░ąĄą╝čŗčģ ą▓ ą┐ąŠą╝ąĄčēąĄąĮąĖąĖ. ą¤ąŠčüą╗ąĄ čüą╗ąĖčÅąĮąĖčÅ čü ą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗą╝ ąŠčéą┤ąĄą╗ąŠą╝ ą║ąŠą╝ą┐ą░ąĮąĖąĖ Siemens ąŠą▒čŖąĄą┤ąĖąĮąĄąĮąĮą░čÅ ą║ąŠą╝ą┐ą░ąĮąĖčÅ Nokia Siemens Networks ą┐ą╗ą░ąĮąĖčĆčāąĄčé ąŠą▒čŖąĄą┤ąĖąĮąĖčéčī čéą░ą║ąČąĄ ąĖ čüą▓ąŠčÄ ą┐čĆąŠą┤čāą║čåąĖčÄ ąĮą░ ą▒ą░ąĘąĄ ąŠą▒čēąĄą╣ ą┐ą╗ą░čéč乊čĆą╝čŗ čüą╗ąĄą┤čāčÄčēąĄą│ąŠ ą┐ąŠą║ąŠą╗ąĄąĮąĖčÅ.

ąĪčéčĆą░č鹥ą│ąĖčÅ ą┤čĆčāą│ąĖčģ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣ ąĄčēąĄ ą▒ąŠą╗ąĄąĄ ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮą░ ąĮą░ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ. ąÆąĮčāčéčĆąĖ ąŠą┤ąĮąŠą╣ ąĖąĘ čéą░ą║ąĖčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣ -Ceragon Networks Ltd., ąĖą╝ąĄčÄčēąĄą╣ čāą▒ąĄą┤ąĖč鹥ą╗čīąĮčāčÄ Ethernet-ąĖčüč鹊čĆąĖčÄ ąĖ ąĘąĮą░ą╝ąĄąĮąĖč鹊ą╣ čüčĆąĄą┤ąĖ ą║ąŠą╝ą┐ą░ąĮąĖą╣ čüą▓ąŠąĄą│ąŠ ą╝ą░čüčłčéą░ą▒ą░ č鹥ą╝, čćč鹊 ą▓ 2006 ą│. čüą╝ąŠą│ą╗ą░ čāą┤ą▓ąŠąĖčéčī ą┐čĆąĖą▒čŗą╗čī ą┤ąŠ $108 ą╝ą╗ąĮ - čĆą░ą▒ąŠčéą░čÄčé ą║ąŠą╝ą░ąĮą┤čŗ ASIC (Application-specific integrated circuit) ąĖ RFIC (Radio Frequency Integrated Circuit). ąöčĆčāą│ąŠą╣ ą┐čĆąĖą╝ąĄčĆ - čüąŠą▓čüąĄą╝ ąĮąĄą┤ą░ą▓ąĮąŠ ą┐ąŠčÅą▓ąĖą▓čłą░čÅčüčÅ ąĮą░ čĆčŗąĮą║ąĄ ą║ą░ąĮą░ą┤čüą║ą░čÅ ą║ąŠą╝ą┐ą░ąĮąĖčÅ Dra-gonWave Inc., ą║ąŠč鹊čĆą░čÅ č鹊ą╗čīą║ąŠ ąĘą░ą▓ąĄčĆčłąĖą╗ą░ ą┐čĆąŠčåąĄčüčü IPO. ą×ąĮą░ ą┐ąŠą╗ąĮąŠčüčéčīčÄ čüą║ąŠąĮčåąĄąĮčéčĆąĖčĆąŠą▓ą░ą╗ą░čüčī ąĮą░ ą┐ą░ą║ąĄčéąĮčŗčģ ą┐čĆąĖą╗ąŠąČąĄąĮąĖčÅčģ čü ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖąĄą╝ ą┐čüąĄą▓ą┤ąŠą┐čĆąŠą▓ąŠą┤ąĮčŗčģ č鹥čģąĮąŠą╗ąŠą│ąĖą╣ čéą░ą╝, ą│ą┤ąĄ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠ ą┐čĆąĖą╝ąĄąĮąĄąĮąĖąĄ TDM.

Alcatel-Lucent - ąĄą┤ąĖąĮčüčéą▓ąĄąĮąĮčŗą╣ čüčĆąĄą┤ąĖ ąŠčüąĮąŠą▓ąĮčŗčģ ą▓ąĄąĮą┤ąŠčĆąŠą▓ ą┤ą░ąĮąĮąŠą│ąŠ čüąĄą│ą╝ąĄąĮčéą░ čĆčŗąĮą║ą░, ą║č鹊 ąĮą░ą╝ąĄčĆąĄą▓ą░ąĄčéčüčÅ ą┐čĆąĄą┤ą╗ąŠąČąĖčéčī čüąĖčüč鹥ą╝čā, ą▒ą░ąĘąĖčĆčāčÄčēčāčÄčüčÅ č鹊ą╗čīą║ąŠ ąĮą░ Ethernet-č鹥čģąĮąŠą╗ąŠą│ąĖąĖ (Ethernet-only system), ą┐ąŠčÅą▓ą╗ąĄąĮąĖąĄ ą║ąŠč鹊čĆąŠą╣ ąŠąČąĖą┤ą░ąĄčéčüčÅ ą▓ ą┐ąĄčĆą▓ąŠą╣ ą┐ąŠą╗ąŠą▓ąĖąĮąĄ 2008 ą│. ąÆ ąĮą░ąĖą▒ąŠą╗čīčłąĄą╣ čüč鹥ą┐ąĄąĮąĖ ą▓ąĘą│ą╗čÅą┤čŗ Alcatel-Lucent ąĮą░ 菹▓ąŠą╗čÄčåąĖčÄ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗčģ čüąĖčüč鹥ą╝ čģą░čĆą░ą║č鹥čĆąĖąĘčāąĄčé ą░ą┤ą░ą┐čéą░čåąĖčÅ ą┤ą╗čÅ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮąŠą╣ čüą▓čÅąĘąĖ č鹥čĆą╝ąĖąĮąŠą▓ (čéą░ą║ąĖčģ, ą║ą░ą║ čüąĄčĆą▓ąĖčü-ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮąĮčŗą╣ čéčĆą░ąĮčüą┐ąŠčĆčé, service-aware transport), ą║ąŠč鹊čĆčŗąĄ ąŠą▒čŗčćąĮąŠ ą┐čĆąĖą╝ąĄąĮčÅčÄčéčüčÅ ą▓ ąŠą┐ąĖčüą░ąĮąĖčÅčģ ąĄąĄ ą┐čĆąŠą┤čāą║č鹊ą▓ ą┤ą╗čÅ ą┐čĆąŠą▓ąŠą┤ąĮčŗčģ čüąĄč鹥ą╣ ą┐ąĄčĆąĄą┤ą░čćąĖ ą┤ą░ąĮąĮčŗčģ.

IP, Ethernet ąĖ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗąĄ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ čüą╗ąĄą┤čāčÄčēąĄą│ąŠ ą┐ąŠą║ąŠą╗ąĄąĮąĖčÅ ą┐ąŠąĘą▓ąŠą╗čÅčÄčé ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗čÅą╝ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅčéčī ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ ąĮąŠą▓čŗąĄ čĆąĄčłąĄąĮąĖčÅ ą▓ čüč乥čĆąĄ čéčĆą░ąĮčüą┐ąŠčĆčéąĮčŗčģ čüąŠąĄą┤ąĖąĮąĄąĮąĖą╣, ą║ąŠč鹊čĆčŗąĄ ą┐čĆąĖąĘą▓ą░ąĮčŗ čāą╝ąĄąĮčīčłąĖčéčī ą║ą░ą┐ąĖčéą░ą╗čīąĮčŗąĄ ąĖ č鹥ą║čāčēąĖąĄ čĆą░čüčģąŠą┤čŗ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąĖ ą┐čĆąĖ čŹč鹊ą╝ ą┐ąŠą╝ąŠčćčī ąĖą╝ ą┐čĆąĖą┤ąĄčƹȹĖą▓ą░čéčīčüčÅ čåąĄąĮąŠą▓ąŠą╣ ą┐ąŠą╗ąĖčéąĖą║ąĖ, ą┐čĆąĖ ą║ąŠč鹊čĆąŠą╣ ą▒čŗ ąĮąĄ čāą╝ąĄąĮčīčłą░ą╗čüčÅ čüčĆąĄą┤ąĮąĖą╣ ą┤ąŠčģąŠą┤ ąĮą░ ą░ą▒ąŠąĮąĄąĮčéą░. ąŁčéą░ ą┐čĆąŠą▒ą╗ąĄą╝ą░ ą▒ąĄčüą┐ąŠą║ąŠąĖčé čüąŠč鹊ą▓čŗčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ čü č鹊ą│ąŠ ą╝ąŠą╝ąĄąĮčéą░, ą║ą░ą║ 菹╗ąĄą║čéčĆąŠąĮąĮą░čÅ ą┐ąŠčćčéą░, čüąĖčüč鹥ą╝čŗ ą╝ą│ąĮąŠą▓ąĄąĮąĮąŠą│ąŠ ąŠą▒ą╝ąĄąĮą░ čüąŠąŠą▒čēąĄąĮąĖčÅą╝ąĖ, čüąĖąĮčģčĆąŠąĮąĖąĘąĖčĆąŠą▓ą░ąĮąĮčŗąĄ 菹╗ąĄą║čéčĆąŠąĮąĮčŗąĄ ą║ą░ą╗ąĄąĮą┤ą░čĆąĖ, ą▓ąĖą┤ąĄąŠą║ą╗ąĖą┐čŗ, ąśąĮč鹥čĆąĮąĄčé-čüąĄčĆčäąĖąĮą│ ą┐ąŠčÅą▓ąĖą╗ąĖčüčī ąĮą░ čüąŠč鹊ą▓čŗčģ ą▓ąŠą╗ąĮą░čģ.

IP, Ethernet ąĖ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗąĄ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ čüą╗ąĄą┤čāčÄčēąĄą│ąŠ ą┐ąŠą║ąŠą╗ąĄąĮąĖčÅ ą┐ąŠąĘą▓ąŠą╗čÅčÄčé ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗čÅą╝ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅčéčī ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ ąĮąŠą▓čŗąĄ čĆąĄčłąĄąĮąĖčÅ ą▓ čüč乥čĆąĄ čéčĆą░ąĮčüą┐ąŠčĆčéąĮčŗčģ čüąŠąĄą┤ąĖąĮąĄąĮąĖą╣, ą║ąŠč鹊čĆčŗąĄ ą┐čĆąĖąĘą▓ą░ąĮčŗ čāą╝ąĄąĮčīčłąĖčéčī ą║ą░ą┐ąĖčéą░ą╗čīąĮčŗąĄ ąĖ č鹥ą║čāčēąĖąĄ čĆą░čüčģąŠą┤čŗ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąĖ ą┐čĆąĖ čŹč鹊ą╝ ą┐ąŠą╝ąŠčćčī ąĖą╝ ą┐čĆąĖą┤ąĄčƹȹĖą▓ą░čéčīčüčÅ čåąĄąĮąŠą▓ąŠą╣ ą┐ąŠą╗ąĖčéąĖą║ąĖ, ą┐čĆąĖ ą║ąŠč鹊čĆąŠą╣ ą▒čŗ ąĮąĄ čāą╝ąĄąĮčīčłą░ą╗čüčÅ čüčĆąĄą┤ąĮąĖą╣ ą┤ąŠčģąŠą┤ ąĮą░ ą░ą▒ąŠąĮąĄąĮčéą░. ąŁčéą░ ą┐čĆąŠą▒ą╗ąĄą╝ą░ ą▒ąĄčüą┐ąŠą║ąŠąĖčé čüąŠč鹊ą▓čŗčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ čü č鹊ą│ąŠ ą╝ąŠą╝ąĄąĮčéą░, ą║ą░ą║ 菹╗ąĄą║čéčĆąŠąĮąĮą░čÅ ą┐ąŠčćčéą░, čüąĖčüč鹥ą╝čŗ ą╝ą│ąĮąŠą▓ąĄąĮąĮąŠą│ąŠ ąŠą▒ą╝ąĄąĮą░ čüąŠąŠą▒čēąĄąĮąĖčÅą╝ąĖ, čüąĖąĮčģčĆąŠąĮąĖąĘąĖčĆąŠą▓ą░ąĮąĮčŗąĄ 菹╗ąĄą║čéčĆąŠąĮąĮčŗąĄ ą║ą░ą╗ąĄąĮą┤ą░čĆąĖ, ą▓ąĖą┤ąĄąŠą║ą╗ąĖą┐čŗ, ąśąĮč鹥čĆąĮąĄčé-čüąĄčĆčäąĖąĮą│ ą┐ąŠčÅą▓ąĖą╗ąĖčüčī ąĮą░ čüąŠč鹊ą▓čŗčģ ą▓ąŠą╗ąĮą░čģ.

ąÆ ąĮą░čüč鹊čÅčēąĄąĄ ą▓čĆąĄą╝čÅ ąĮą░ą▒ą╗čÄą┤ą░ąĄčéčüčÅ čüčéčĆąĄą╝ąĖč鹥ą╗čīąĮčŗą╣ čĆąŠčüčé ą║ąŠčŹčäčäąĖčåąĖąĄąĮčéą░ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖčÅ ą┐čĆąŠą┐čāčüą║ąĮąŠą╣ čüą┐ąŠčüąŠą▒ąĮąŠčüčéąĖ ą║ą░ąĮą░ą╗ąŠą▓, ą▒čŗčüčéčĆąŠ čĆą░čüč鹥čé ąĖ čćąĖčüą╗ąŠ ą░ą▒ąŠąĮąĄąĮč鹊ą▓. ą¤ąŠ ą┤ą░ąĮąĮčŗą╝ ą┐ąŠčüą╗ąĄą┤ąĮąĄą│ąŠ ąŠčéč湥čéą░ ąĖčüčüą╗ąĄą┤ąŠą▓ą░č鹥ą╗čīčüą║ąŠą╣ ą║ąŠą╝ą┐ą░ąĮąĖąĖ In-fonetics Research, ą▓ 2005 ą│ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ą░ą▒ąŠąĮąĄąĮč鹊ą▓ ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ ą▓ ą╝ąĖčĆąĄ ą┤ąŠčüčéąĖą│ą╗ąŠ 2 ą╝ą╗čĆą┤, ą║ 2009 ą│. ąĖčģ čüčéą░ąĮąĄčé ą▒ąŠą╗ąĄąĄ 3 ą╝ą╗čĆą┤.

ąś ą╝ąŠą▒ąĖą╗čīąĮčŗąĄ ąŠą┐ąĄčĆą░č鹊čĆčŗ ą▓čŗąĮčāąČą┤ąĄąĮčŗ ą┐ą╗ą░čéąĖčéčī ą▒ąĄčłąĄąĮčŗąĄ ą┤ąĄąĮčīą│ąĖ ą┤ą╗čÅ č鹊ą│ąŠ, čćč鹊ą▒čŗ ą║ą░ą║-č鹊 čāą┐čĆą░ą▓ą╗čÅčéčī ą▓čüąĄą╝ čŹčéąĖą╝ ą┐ąŠč鹊ą║ąŠą╝ ą┤ą░ąĮąĮčŗčģ, ą│ąŠą╗ąŠčüąŠą▓čŗą╝ ąĖ ą▓ąĖą┤ąĄąŠčéčĆą░čäąĖą║ąŠą╝.

"ąÆ 2005 ą│. ą╝ąŠą▒ąĖą╗čīąĮčŗąĄ ąŠą┐ąĄčĆą░č鹊čĆčŗ ą┐ąŠčéčĆą░čéąĖą╗ąĖ ąĮą░ čüąĄčĆą▓ąĖčüčŗ čéčĆą░ąĮčüą┐ąŠčĆčéąĮčŗčģ čüąŠąĄą┤ąĖąĮąĄąĮąĖą╣ $16 ą╝ą╗čĆą┤, ą▓ 2009 ą│. čŹčéą░ čåąĖčäčĆą░ ą▓čŗčĆą░čüč鹥čé ą▓ą┤ą▓ąŠąĄ, - čüą║ą░ąĘą░ą╗ ą£ą░ą╣ą║ą╗ ąźąŠą▓ą░čĆą┤ (Michael Howard), ą│ą╗ą░ą▓ąĮčŗą╣ ą░ąĮą░ą╗ąĖčéąĖą║ Infonetics Research. - ąźąŠčéčÅ čŹč鹊 ąĖ ąĘąĮą░čćąĖą╝ąŠąĄ čāą▓ąĄą╗ąĖč湥ąĮąĖąĄ ąĘą░čéčĆą░čé, ą▓ąĮčāčłą░ąĄčé ąŠą┐čéąĖą╝ąĖąĘą╝ č鹊čé čäą░ą║čé, čćč鹊 ą▓ čüą╗ąĄą┤čāčÄčēąĖąĄ ąĮąĄčüą║ąŠą╗čīą║ąŠ ą╗ąĄčé ąŠąĮąĖ ą┐ąŠą╗čāčćą░čé ąĘą░ čŹčéąĖ ą┤ąĄąĮčīą│ąĖ ą│ąŠčĆą░ąĘą┤ąŠ ą▒ąŠą╗čīčłąĄ, č湥ą╝ ą┐ąŠą╗čāčćą░čÄčé čüąĄą╣čćą░čü, čéą░ą║ ą║ą░ą║ ąĄąČąĄą│ąŠą┤ąĮčŗą╣ čĆąŠčüčé čüčĆąĄą┤ąĮąĄą╣ čüč鹊ąĖą╝ąŠčüčéąĖ ąŠą┤ąĮąŠą│ąŠ čüąŠąĄą┤ąĖąĮąĄąĮąĖčÅ čüąŠčüčéą░ą▓ąĖą╗ ą╝ąĄąČą┤čā 2005 ąĖ 2009 ą│ą│. ą╗ąĖčłčī 18% -čü $8,004 ą┤ąŠ $9,455, ą▓ č鹊 ą▓čĆąĄą╝čÅ ą║ą░ą║ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ą░čÅ ą┐čĆąŠą┐čāčüą║ąĮą░čÅ čüą┐ąŠčüąŠą▒ąĮąŠčüčéčī čüąŠąĄą┤ąĖąĮąĖč鹥ą╗čīąĮčŗčģ ą╗ąĖąĮąĖą╣ (Backhaul) čāą▓ąĄą╗ąĖčćąĖą╗ą░čüčī čü ąŠą┤ąĮąŠą│ąŠ-ą┤ą▓čāčģ ą║ą░ąĮą░ą╗ąŠą▓ T1/E1 ą┤ąŠ ą┤ąĄčüčÅčéą║ąŠą▓ ą╝ąĄą│ą░ą▒ąĖčé ą▓ čüąĄą║čāąĮą┤čā ąĖ ą┐čĆąĖą▒ą╗ąĖąČą░ąĄčéčüčÅ ą║ 100 ą£ą▒ąĖčé/čü.

"ąØąŠą▓čŗąĄ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ ąĖ ąĮąŠą▓čŗąĄ čäčāąĮą║čåąĖąĖ, ąŠčüąŠą▒ąĄąĮąĮąŠ ą▓ ąŠą▒ą╗ą░čüčéąĖ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮčŗčģ ąĖ IP/Ethernet-ą┐čĆąŠą┤čāą║č鹊ą▓ čüą╗ąĄą┤čāčÄčēąĄą│ąŠ ą┐ąŠą║ąŠą╗ąĄąĮąĖčÅ, ą╝ąŠą│čāčé čāčüą┐ąĄčłąĮąŠ ą┐ąŠą┤ą┤ąĄčƹȹĖą▓ą░čéčī ąŠą┤ąĮąŠą▓čĆąĄą╝ąĄąĮąĮąŠ ą│ąŠą╗ąŠčüąŠą▓ąŠą╣ čéčĆą░čäąĖą║ ą┐ąŠą║ąŠą╗ąĄąĮąĖą╣ 2G/3G ąĖ ąĖąĮč乊čĆą╝ą░-čåąĖąŠąĮąĮčŗąĄ ą┐ąŠč鹊ą║ąĖ ą┐ąŠą║ąŠą╗ąĄąĮąĖą╣ 2.5G/3G/3.5G, ą░ čéą░ą║ąČąĄ ą▓ąĖą┤ąĄąŠčéčĆą░čäąĖą║, -ą┤ąŠą▒ą░ą▓ąĖą╗ ą£. ąźąŠą▓ą░čĆą┤. - ąŁčéąĖ ąĖąĮąĮąŠą▓ą░čåąĖąĖ ą┐ąŠąĘą▓ąŠą╗čÅčé ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ ą┐ąŠčüč鹥ą┐ąĄąĮąĮąŠ čāą▓ąĄą╗ąĖčćąĖčéčī ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ ą▓ ąŠčüąĮąŠą▓ąĮąŠą╣ ą║ą░ą┐ąĖčéą░ą╗ ąĖ ą┐čĆąĖ čŹč鹊ą╝ ą▒čŗčüčéčĆąŠ ą┐čĆąĖą▓ą╗ąĄčćčī ąĮąŠą▓čŗčģ ą░ą▒ąŠąĮąĄąĮč鹊ą▓ ąĖ ą┐čĆąĄą┤ą╗ąŠąČąĖčéčī ąĖą╝ čāčüą╗čāą│ąĖ ą▒ąŠą╗ąĄąĄ ą▓čŗčüąŠą║ąŠą│ąŠ čāčĆąŠą▓ąĮčÅ".

ą×čéč湥čé ą║ąŠą╝ą┐ą░ąĮąĖąĖ Infonetics čüą▓ąĖą┤ąĄč鹥ą╗čīčüčéą▓čāąĄčé ąŠ č鹊ą╝, čćč鹊 ą┐ąŠą║ą░ ą┐ąĄčĆąĄčģąŠą┤ ą║ čéčĆą░ąĮčüą┐ąŠčĆčéąĮčŗą╝ čüąŠąĄą┤ąĖąĮąĄąĮąĖčÅą╝ ąĮą░ ąŠčüąĮąŠą▓ąĄ IP č鹊ą╗čīą║ąŠ ąĮą░čćąĖąĮą░ąĄčéčüčÅ, ąĖ ą┐čĆąŠčåąĄčüčü ą▒čāą┤ąĄčé ą┐čĆąŠčģąŠą┤ąĖčéčī ąŠč湥ąĮčī ą┐ąŠčüč鹥ą┐ąĄąĮąĮąŠ, čéą░ą║ ą║ą░ą║ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖąĄ čüąŠąĄą┤ąĖąĮąĄąĮąĖą╣ T1/T3 ą┤ą╗čÅ ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ - čŹč鹊 ą╝čāą╗čīčéąĖą╝ąĖą╗ą╗ąĖą░čĆą┤-ąĮčŗą╣ ą▒ąĖąĘąĮąĄčü, ąŠčé ą║ąŠč鹊čĆąŠą│ąŠ č鹥ą╗ąĄą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ąĮąĄ čüą╝ąŠą│čāčé ąŠčéą║ą░ąĘą░čéčīčüčÅ čéą░ą║ čüą║ąŠčĆąŠ. ąśą╝ ąĮčāąČąĮąŠ ą▓čĆąĄą╝čÅ, čćč鹊ą▒čŗ ąĮą░čćą░čéčī ą┤ąŠą▓ąĄčĆčÅčéčī ąĮąŠą▓ąŠą╝čā IP/Ethernet-ąŠą▒ąŠ-čĆčāą┤ąŠą▓ą░ąĮąĖčÄ. ą×ą┤ąĮą░ą║ąŠ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠčüčéčī ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖčÅ ą╝ąŠą▒ąĖą╗čīąĮčŗą╝ ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ ą┤ąŠčüčéčāą┐ąĮčŗčģ čüąĄčĆą▓ąĖčüąŠą▓ čéčĆą░ąĮčüą┐ąŠčĆčéąĮčŗčģ čüąŠąĄą┤ąĖąĮąĄąĮąĖą╣ čüąŠ ą▓čĆąĄą╝ąĄąĮąĄą╝ ąĘą░čüčéą░ą▓ąĖčé ą║ąŠą╝ą┐ą░ąĮąĖąĖ ąĖąĘą╝ąĄąĮąĖčéčī čüą▓ąŠčÄ čüčéčĆą░č鹥ą│ąĖčÄ, ąĖ ą┐čĆąŠąĖąĘąŠą╣ą┤ąĄčé čŹč鹊, ą▓ąĄčĆąŠčÅčéąĮąĄąĄ ą▓čüąĄą│ąŠ, ą╝ąĄąČą┤čā 2008 ąĖ 2010 ą│ą│.

ą×ą▒čŖąĄą╝ ą┐čĆąŠą┤ą░ąČ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ą┤ą╗čÅ čéčĆą░ąĮčüą┐ąŠčĆčéą░ čéčĆą░čäąĖą║ą░ ą▓ čüąŠč鹊ą▓čŗčģ čüąĄčéčÅčģ ą▓ąŠ ą▓čüąĄą╝ ą╝ąĖčĆąĄ ą┤ąŠčüčéąĖą│ $3,4 ą╝ą╗čĆą┤ ą▓ 2005 ą│. ąĖ čüąĮąĖąĘąĖčéčüčÅ ąĮą░ 39% (ą┤ąŠ $2,4 ą╝ą╗čĆą┤) ą▓ 2009 ą│. ąĪąĮąĖąČąĄąĮąĖąĄ ą┤ąŠčģąŠą┤ąŠą▓ ąŠą▒čāčüą╗ą░ą▓ą╗ąĖą▓ą░ąĄčéčüčÅ ą│ą╗ą░ą▓ąĮčŗą╝ ąŠą▒čĆą░ąĘąŠą╝ č鹥ą╝, čćč鹊 ą▒ąĄčüą┐čĆąŠą▓ąŠą┤ąĮąŠąĄ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ čüčéą░ąĮąŠą▓ąĖčéčüčÅ ąĮą░ą╝ąĮąŠą│ąŠ ą▒ąŠą╗ąĄąĄ ą┤ąĄčłąĄą▓čŗą╝, ą┐čĆąĖ čŹč鹊ą╝ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéąĖ ąĄą│ąŠ čāą▓ąĄą╗ąĖčćąĖą▓ą░čÄčéčüčÅ.

ąöąŠą╗čÅ čĆą░ą┤ąĖąŠčĆąĄą╗ąĄą╣ąĮąŠą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ čüąŠčüčéą░ą▓ąĖą╗ą░ 81% ąŠčé ą▓čüąĄą│ąŠ ąŠą▒čŖąĄą╝ą░ ą┐čĆąŠą┤ą░ąČ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ą┤ą╗čÅ čüąŠąĄą┤ąĖąĮąĖč鹥ą╗čīąĮčŗčģ ą╗ąĖąĮąĖą╣ (Backhaul) ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ ąĖ 56% - ąŠčé ą▓čüąĄčģ čüąŠąĄą┤ąĖąĮąĄąĮąĖą╣ ą▓ 2005 ą│.

ą×ą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖąĄ ą┤ą╗čÅ čéčĆą░ąĮčüą┐ąŠčĆčéą░ čéčĆą░čäąĖą║ą░ ąĮą░ ą▒ą░ąĘąĄ IP čüąŠčüčéą░ą▓ąĖą╗ąŠ ą▓ 2005 ą│. ą╝ąĄąĮąĄąĄ 1% ąŠčé ą┐čĆąŠą┤ą░ąČ ą▓čüąĄą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ą┤ą╗čÅ čüąŠąĄą┤ąĖąĮąĖč鹥ą╗čīąĮčŗčģ ą╗ąĖąĮąĖą╣ (Backhaul) ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ; ą║ 2009 ą│. ąŠąĮąŠ čüąŠčüčéą░ą▓ąĖčé 45%, ąĖą╗ąĖ $1,1 ą╝ą╗čĆą┤.

99% ą▓čüąĄą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ą┤ą╗čÅ čéčĆą░ąĮčüą┐ąŠčĆčéą░ čéčĆą░čäąĖą║ą░ ąĮą░ ą▒ą░ąĘąĄ IP ą║ 2009 ą│. ą▒čāą┤ąĄčé ą┐ąŠą┤ą┤ąĄčƹȹĖą▓ą░čéčī Pseudowire.

ąÜąŠą╗ąĖč湥čüčéą▓ąŠ čüąŠąĄą┤ąĖąĮąĖč鹥ą╗čīąĮčŗčģ ą╗ąĖąĮąĖą╣ (Backhaul) ą┤ą╗čÅ ą╝ąŠą▒ąĖą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ (ą▒ą░ąĘąŠą▓čŗčģ čüčéą░ąĮčåąĖą╣) ą▓ 2005 ą│. ą▒čŗą╗ąŠ čćčāčéčī ą╝ąĄąĮčīčłąĄ 2 ą╝ą╗ąĮ, ą░ ą║ 2009 ą│. čŹčéą░ čåąĖčäčĆą░ ą▓čŗčĆą░čüč鹥čé ąĮą░ 69% ąĖ ą┤ąŠčüčéąĖą│ąĮąĄčé 3,3 ą╝ą╗ąĮ ą▒ą╗ą░ą│ąŠą┤ą░čĆčÅ čĆąŠčüčéčā čćąĖčüą╗ą░ ą░ą▒ąŠąĮąĄąĮč鹊ą▓, ąĮąŠą▓čŗą╝ ą▒ą░ąĘąŠą▓čŗą╝ čüčéą░ąĮčåąĖčÅą╝ ą┐ąŠą║ąŠą╗ąĄąĮąĖą╣ 2.5G/3G/3.5G/4G ąĖ ą▒ąŠą╗čīčłąĄą╣ ą┐ą╗ąŠčéąĮąŠčüčéąĖ ą┐ąŠą║čĆčŗčéąĖčÅ, ą▓ą║ą╗čÄčćą░čÅ ą╝ąĖą║čĆąŠą▒ą░ąĘąŠą▓čŗąĄ čüčéą░ąĮčåąĖąĖ ą▓ąĮčāčéčĆąĖ ąĘą┤ą░ąĮąĖą╣.

ą×ą▒ąĘąŠčĆ ą┐ąŠą┤ą│ąŠč鹊ą▓ą╗ąĄąĮ ąĮą░ ąŠčüąĮąŠą▓ąĄ ąŠčéč湥č鹊ą▓ ąŠą▒ ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖčÅčģ

Unstrung Insider ąĖ Infonetics Research.

ą×ą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮąŠ: ą¢čāčĆąĮą░ą╗ "ąóąĄčģąĮąŠą╗ąŠą│ąĖąĖ ąĖ čüčĆąĄą┤čüčéą▓ą░ čüą▓čÅąĘąĖ" #2, 2007

ą¤ąŠčüąĄčēąĄąĮąĖą╣: 9727

ąĪčéą░čéčīąĖ ą┐ąŠ č鹥ą╝ąĄ

ąÆ čĆčāą▒čĆąĖą║čā "ą¤ąŠą┤ą▓ąĖąČąĮą░čÅ čüą▓čÅąĘčī" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣