В рубрику "Проекты и решения" | К списку рубрик | К списку авторов | К списку публикаций

Анатолий Воронцов, заместитель заведующего отделением ОАО "ВНИИКП", к.т.н.

Возникший в начале IV квартала 2008 г. и продолжающийся сегодня финансово-экономический кризис подобно мощному урагану нанес беспрецедентно ощутимый удар по экономикам всех стран мира - от ведущих до развивающихся. Втянул он в глобальный катаклизм и экономику России. Первые уверения, что экономику России этот кризис мало затронет, оказались безосновательными. Более того, в России кризис приобрел системный характер. Пострадали многие сегменты экономики и особенно производства, относящиеся к среднему и малому бизнесу, не имеющие достаточных ресурсов, чтобы суметь демпфировать влияние кризиса.

Не обошел кризис и кабельную отрасль России и других стран СНГ. В частности, он негативно сказался на рынке и динамике производства телекоммуникационных кабелей, среди которых выделим традиционную группу - кабели с медными жилами и перспективную группу кабелей, технически наиболее совершенную, обладающую более высокими потребительскими свойствами - группу оптических кабелей связи.

С позиции сегодняшнего дня можно констатировать, что кризис в большей степени обострил зависимость производства от спроса.

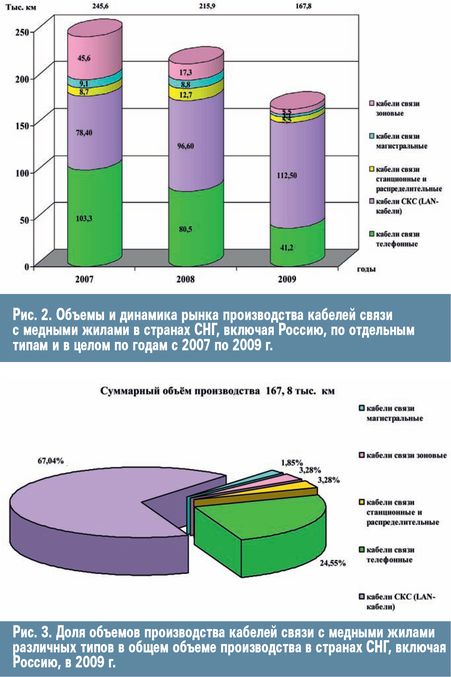

Для общей оценки влияния спроса на производство этой группы кабелей связи в условиях кризиса воспользуемся статистикой объемов производства в странах СНГ, включая Россию, по отдельным типам и в целом по кварталам в 2008-2009 гг. (рис. 1), то есть за период, охватывающий только кризисные годы, и статистикой по годовым объемам производства за период, охватывающий предкризисный и кризисный годы, то есть с 2007 по 2009 г. (рис. 2).

Как следует из приведенных на рис. 1 данных, проявление тенденций снижения спроса на суммарные объемы производства кабелей связи с медными жилами по кварталам стало заметным уже начиная с III квартала. Так, по отношению к докризисному II кварталу общие объемы производства кабелей уменьшились на 18,3% (III кв.), на 27,7% (IV кв.) и на 40,3% (I кв. 2009 г.). Ниже этого уровня объемы производства по другим кварталам в 2009 г. не опускались. Однако неустойчивые объемы производства по этим кварталам не позволяют судить о стабилизации рынка производства и потребления группы кабелей с медными жилами в 2009 г.

Что касается суммарного годового объема рынка производства, то в 2008 г. он уменьшился приблизительно в 1,14 раза, а в 2009-м - в 1,29 раза, или на 12,1 и 22,3% соответственно. Также следует обратить внимание на тот факт, что суммарный объем производства кабелей связи в 2009 г. снизился приблизительно до уровня объема производства 2000 г. (161,3 тыс. км), то есть до уровня 10-летней давности. Пожалуй, в наибольшей степени пострадало в кризис производство телефонных кабелей связи, непрерывное сокращение объемов которых стало наблюдаться начиная с 2004 г. Так, если в период с 2004 по 2007 г. объем производства этих кабелей уменьшился на 50,2%, то за кризисные годы он упал на еще большую величину - на 60,1% (по отношению к 2007 г.). Характерным является то, что потребность в этих типах кабелей все еще продолжает оказывать влияние как на позитивный, так и на негативный рост рынка производства группы кабелей связи с медными жилами.

Кабели СКС сумели выдержать удар кризиса. Спрос на них и в условиях кризиса остался позитивным для предприятий-изготовителей в странах СНГ, что на рис. 1 и 2 иллюстрируется динамичным ростом объемов их производства в 2008 и 2009 г.

Так, рост объемов производства в 2008 г. составил 23,2% (по отношению к 2007 г.) и в 2009 г. - 16,5% (по отношению к 2008 г.). Благодаря этому впервые в 2008 г. кабели СКС по объемам производства стали лидерами в своей группе кабелей связи с медными жилами и еще больше укрепили лидирующие позиции в 2009 г. (рис. 3).

На самом деле, рынок потребления кабелей СКС в странах СНГ значительно больше. По некоторым оценкам, на долю предприятий-изготовителей стран СНГ приходится не более 10% рынка потребления, остальное заполнение рынка производится за счет импортных поставок.

Другие типы кабелей производятся в тех объемах, которые необходимы для поддержания рабочего состояния кабельных линий традиционных операторов (прежде всего) и операторов технологических сетей. Как видно на рис. 3, их суммарная доля в объемах производства кабелей связи с медными жилами составила в 2009 г. порядка 8,4%.

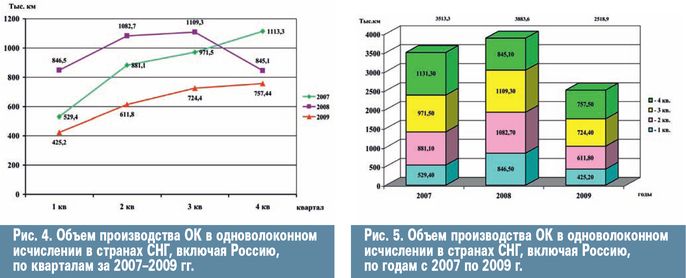

На рис. 4 и 5 приведены объемы производства оптических кабелей (ОК) в одноволоконном исчислении за 2007-2009 гг. соответственно по кварталам (рис. 4) и за каждый год с выделением объемов по кварталам (рис. 5). Видно, что в 2008 г. положительная динамика роста объемов производства ОК сохранялась в течение трех кварталов с тенденцией некоторого замедления. Так, в I квартале рост составил 59,9%, во II и III - соответственно 22,9 и 19,2% по отношению к тем же периодам 2007 г. В IV квартале произошло падение объемов производства, которое к III кварталу 2008 г. составило 23,8%. Однако, несмотря на это, положительная динамика роста по отношению к 2007 г. сохранилась и составила 10,5%.

В 2009 г. кабельными заводами было изготовлено 2518,9 тыс. км ОК в одноволоконном исчислении. Это означает, что кризис привел к падению годового объема производства по отношению к 2008 г. на 35,1%, или в 1,54 раза.

По существу, кабельные заводы по уровню объемов производства ОК за кризисный период были отодвинуты почти на три года назад. Такого никто не ожидал.

Судя по объемам производства ОК по кварталам 2009 г., тенденция роста по отношению к предыдущему кварталу все же прослеживается и составляет 43,9 (II кв.), 48,4 (III кв.) и 4,6% (IV кв.). Несомненно, это вселяет надежду, что кризис достиг "дна" и наступает стабилизация рынка.

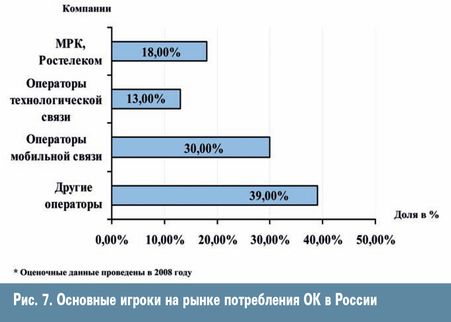

Согласно прогнозам iKS-Consul-ting, сегмент рынка широкополосного доступа в России может стать двигателем развития всего телекоммуникационного рынка (рис. 6). По нашим оценочным данным, основными игроками на рынке по потреблению ОК могут стать компании мобильных операторов, и прежде всего известная "тройка" - "Вымпелком", "Мегафон" и МТС, а также другие компании как длительно (например, МГТС, ЛГТС), так и относительно недавно работающие (например, компании кабельного телевидения, компании, занимающиеся "домовыми" сетями) на телекоммуникационном рынке, а также компании, строящие свои ведейственные и корпоративные сети.

Согласно прогнозам iKS-Consul-ting, сегмент рынка широкополосного доступа в России может стать двигателем развития всего телекоммуникационного рынка (рис. 6). По нашим оценочным данным, основными игроками на рынке по потреблению ОК могут стать компании мобильных операторов, и прежде всего известная "тройка" - "Вымпелком", "Мегафон" и МТС, а также другие компании как длительно (например, МГТС, ЛГТС), так и относительно недавно работающие (например, компании кабельного телевидения, компании, занимающиеся "домовыми" сетями) на телекоммуникационном рынке, а также компании, строящие свои ведейственные и корпоративные сети.

Как позитивный фактор следует рассматривать то, что в 2009 г. кабельное производство в России пополнилось еще одним заводом - "Сибирь-Кабель" (г. Бердск). Презентация запуска первой очереди этого 15-го по счету предприятия-изготовителя ОК состоялось 7 июля 2009 г. Запуск второй очереди был намечен на 2010 г. Его проектная мощность - 25 тыс. км ОК в одноволоконном исчислении.

Следует отметить, что кризис не привел к банкротству ни одного завода по производству ОК.

Однако парадокс заключается в том, что в странах СНГ рынок инновационной техники, к которым относятся оптические кабели, "просел" в большей степени, чем рынок традиционной техники - кабелей связи с медными жилами. В мире ситуация другая. Так, по последним данным аналитической компании CRU в 2009 г. имел место рост мирового рынка потребления оптического кабеля в одноволоконном исчислении, который по отношению к 2008 г. составил примерно 22%, а его объем -порядка 171 млн км. Правда, своим ростом мировой рынок оптических кабелей связи обязан Китаю, в котором объем потребления ОК в одноволоконном исчислении в 2009 г. достиг порядка 80 млн км.

Российский рынок потребления оптических кабелей уступает и мировому и китайскому рынку потребления. Так, его объем в 2009 г. по отношению к мировому составил порядка 1,3%, а к китайскому - 2,8%. Тревожит не то, что маленький рынок потребления ОК, а тревожит то, каким он должен быть в России в ближайшей и дальнейшей перспективах. Собственно, это касается рынка ОК и других стран СНГ.

Достиг ли кризис "дна" и каковы сроки выхода из него? Сегодня создается впечатление, что каждый видит выход из кризиса по-своему. Поэтому приведу консолидированное мнение членов ассоциации "Электрокабель" на 52-м общем собрании: "В отечественной кабельной промышленности кризис достиг "дна" с некоторыми проблесками надежды, хотя сроки выхода из рецессии пока неясны".

Опубликовано: -2010

Посещений: 11222

Автор

| |||

В рубрику "Проекты и решения" | К списку рубрик | К списку авторов | К списку публикаций