В рубрику "Спутниковая связь" | К списку рубрик | К списку авторов | К списку публикаций

В данной статье анализируется развитие мирового рынка спутниковой индустрии на примере положения дел трех крупнейших спутниковых операторов. Показано, что рынок спутниковой связи и вещания будет иметь длительные трудные времена.

This article analyzes the development of the global satellite market by the example of the state of affairs at the three largest satellite operators. It is shown that the market for satellite communications and broadcasting will have a long hard times.

Отрасль спутниковой связи и вещания является одним из важнейших элементов мирового рынка телекоммуникаций. На протяжении длительного времени эта отрасль оставалась коммерчески выгодным видом космической деятельности, привлекала капитал и динамично развивалась. Об этом убедительно свидетельствуют оценки объема и структуры рынка, полученные разными исследовательскими компаниями [1, 2], в том числе Satellite Industry Association (SIA). Данные ежегодных отчетов компании SIA за XXI век приведены в таблице 1 [3].

Из приведенных в таблице 1 данных следует, что совокупные доходы спутниковой отрасли за 15 лет выросли более чем в три раза. В то же время доходы от услуг спутниковой связи и вещания увеличились почти в четыре раза. Поэтому многие страны мира устремились к тому, чтобы иметь на геостационарной орбите (ГСО) собственные спутники. Если в начале 2000-х гг. не более 15 стран имели собственные спутники, то в 2016 г. уже 46 стран мира обладали более чем 350 космическими аппаратами (КА) на ГСО [3, 4]. В том числе три оператора SES, Intelsat и Eutelsat в конце 2015 г. владели в совокупности 133 спутниками на ГСО.

Наличие большого числа игроков на ограниченной площадке естественным образом привело к тому, что эпоха высокой доходности спутниковой отрасли закончилась. Инвестиционные фонды, частные инвесторы и банки начали искать другие варианты вложения средств и, начиная с 2015 г., стали выводить средства из отрасли спутниковой связи по причинам:

Рынок отреагировал на эти причины естественным образом – падением стоимости спутниковой емкости. Известно, что стоимость услуг спутниковой связи с 2010 г. падала со скоростью от 2 до 3% в год. Наиболее дорогая спутниковая емкость для Direct to Home (DTH) вещания снизилась в цене с $ (6000–10 000) до $ (4000–5000) за 1 МГц.

Некоторые аналитики рынка спутниковой отрасли считают, что с запуском новых высокоэффективных КА этот показатель упадет до $ (500–1000) в месяц.

Нынешние проблемы рынка спутниковой индустрии можно хорошо проиллюстрировать на примере развития бизнеса “большой тройки” спутниковых операторов Intelsat, SES и Eutelsat. В течение девяти месяцев 2016 г. акции каждого оператора “большой тройки” упали в цене более чем на 25%. При этом только за шесть месяцев 2016 г. общая рыночная стоимость операторов “большой тройки” снизилась больше чем на $9 млрд.

Проблема заключается в том, что последовательное падение стоимости ее акций и доходов в последние три года привело к возрастанию задолженности до $15,5 млрд (май 2016 г.). Поэтому компания намерена продать свои активы. На рынке активы оператора оценивают в $15 млрд. Поиском потенциальных покупателей занимается компания Goldman Sachs. Частные инвестиционные фирмы BC Partners и Silver Lake купили в 2008 г. за $16,5 млрд группу Intelsat Holdings (ныне Intelsat Global) вместе с ее долговыми обязательствами в $11 млрд. Среди наиболее ценных активов оператора – североамериканский, латиноамериканский и связанный с американскими военными и правительственными заказами бизнес [5].

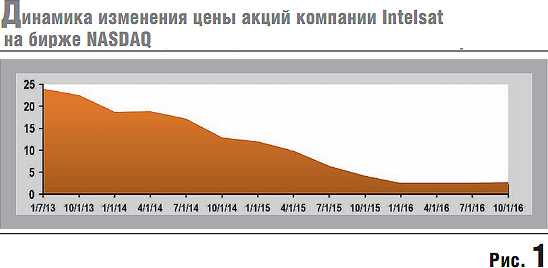

Агентство Moody’s 21.03.2016 г. понизило кредитный рейтинг компании Intelsat до выборочного дефолта, так как текущие доходы не позволяют рассчитываться по кредитным обязательствам. Состояние бизнеса затрудняет кредитование оператора, поскольку займы для него даются уже под ставку не менее 8%. При выручке компании за 2015 г. в $2,35 млрд долговая нагрузка составляет около $15,5 млрд. Только за 2015 г. компания вынуждена будет выплатить кредиторам около $900 млн. В сентябре 2016 г. оператор объявил о том, что сумел предотвратить угрозу дефолта и продолжит выкупать свои долги по рыночной стоимости. Для улучшения состояния оператор планирует уменьшить число спутников на орбите на 40% (до 30 штук) и развернуть орбитальную группировку (ОГ) КА с высокой пропускной способностью EpicNG High Throughput Satellite (HTS). Известно, что затраты на развитие ОГ КА EpicNG HTS только в 2016– 2017 гг. составят около $800 млн. Агентство Moody’s считает, что структура компании не может быть устойчивой, так как показатель EBITDA почти в 9 раз меньше основного долга. Поэтому в условиях обострения конкуренции на рынке оператор не сможет выйти из долговой ямы, и ему, возможно, придется распродавать свои спутниковые активы. В условиях грозящего банкротства падения цен на спутниковую емкость и оттока кабельных операторов со спутников Intelsat руководство оператора сумело сохранить контракт на обслуживание структур военно-морского флота США, что может помочь компании в ближайшие годы сохранить прибыльные военные заказы. На рис. 1 приведены сведения об изменении котировок акций компании Intelsat на американской бирже NASDAQ (National Association of Securities Dealers Automated Quotation) в период с января 2013 по октябрь 2016 гг. Из приведенных на рис. 1 данных следует, что цена акций крупнейшего глобального оператора упала за последние три года в 9,6 раза. Минимальная цена акций компании была достигнута в марте 2016 г. и составила $1,5 за акцию.

То есть на локальном отрезке времени цена акций по сравнению с январем 2013 г. снижалась в 16 раз. Очевидно, что в условиях сложившейся структуры рынка спутниковой связи и вещания сломать тенденцию снижения цены акций руководству оператора не под силу.

Компания SES является крупнейшим спутниковым оператором и в 2015 г. ретранслировала контент 50 платформ DTH-вещания на 312 млн домохозяйств мира. И тем не менее, у оператора свои трудности в организации бизнеса. В XXI веке доходы компании SES несколько раз имели в текущем году более низкие показатели по сравнению с предыдущим годом. Первое снижение доходов компании на 12,7% пришлось на 2003 и 2004 гг., когда на рынке спутниковых услуг возникло много свободной емкости. Второе падение доходов 2011 г. было вызвано неисправностями КА АМС-6, АМС-15 и АМС-16. Третье снижение доходов оператора на 3,2% в фиксированных денежных единицах (долларах США) было отмечено в 2015 г. [6].

В течение 9 месяцев 2016 г. доходы компании в целом снизились на 3,6%, судя по квартальным отчетам компании SES. При этом доля доходов от услуг DTH-вещания и передачи видеоданных выросла на 4% и составила 70% в доходах компании. За 9 месяцев число передаваемых оператором телеканалов стандарта высокой четкости (HD) выросло с 2230 до 2434 (рост на 9,1%). В то же время доходы от услуг корпоративной связи упали на 16,6%. В секторе государственных услуг произошло падение объема доходов на 12,4%. Сегмент мобильной спутниковой связи показал рост на 32,5%, однако в структуре доходов компании он составляет только 5% от общей суммы доходов. Средняя загруженность (утилизация) спутниковой емкости составила 70%. Надежды оператора на развитие бизнеса ОГ КА O3b на средних орбитах пока не оправдываются. Убытки в этом секторе услуг превышают доходы.

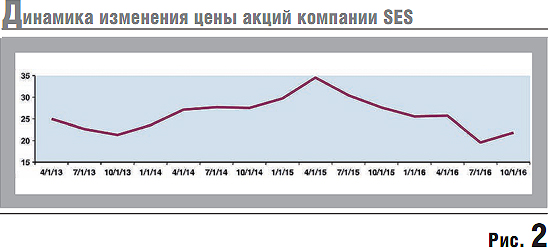

Непростое финансовое положение оператора характеризует состояние котировок его акций. На рис. 2 приведены сведения об изменении цены акций компании SES на бирже NASDAQ в период с 01.01.2013 по 01.11.2016 гг. Из приведенных на рисунке 2 данных, следует, что цена на акции оператора упала за последний год в 1,7 раза.

Представляется, что объявленные год назад компаний SES планы поглощения ряда операторов стран Азиатско-Тихоокеанского региона (АТР) с большой долей вероятности не состоятся. Оператору скорее придется снижать издержки и улучшать управление уже имеющейся структурой, нежели ее расширять. Кроме того, рынок спутниковой связи стран АТР после быстрого развития в 2010–2014 гг. в 2015 г. существенно замедлился по перечисленным выше причинам.

Результаты деятельности компании SES говорят о том, что рынок спутниковых услуг находится в сложном положении, и надеяться на мимолетность этого положения не приходится. Скорее всего, спутниковая отрасль переживает длительный период снижения доходности и не ограничится двух-трехлетним застоем, как в начале 2000-х гг.

В середине 2016 г. свыше 274 млн домовладений мира получали телевизионную картинку с 39 спутников оператора Eutelsat. Опубликованный в октябре 2016 г. отчет оператора о результатах деятельности за первый квартал 2016–2017 гг.[7] заставил нервничать рынок спутниковой отрасли. Из представленного оператором отчета следует, что доходы компании от услуг связи и вещания сократились во всех сегментах рынка. В самом доходном секторе рынка – DTH-вещании и распространении видеосигналов – при одновременном росте числа программ высокой четкости произошло падение выручки на 2,2%. Доходы от услуг передачи данных сократились на 3,3%. В секторе государственных услуг доходы из-за сокращения расходов на спутниковую связь в министерстве обороны США снизились на 11%.

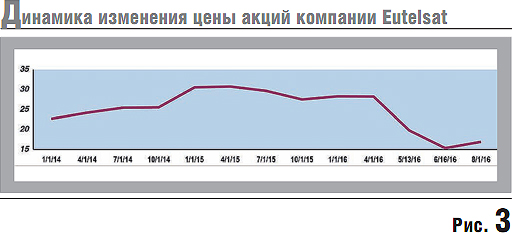

Сложное положение оператора характеризует поведение цены его акций. На рис. 3 приведены сведения об изменении цены акций компании Eutelsat на бирже NASDAQ в период с января 2014 по октябрь 2016 г. Из приведенных на рис. 3 данных следует, что цена на акции оператора упала за последний год более чем в 1,8 раза. Основное падение акций оператора пришлось на май–июнь 2016 г.

В условиях снижения курса акций и падения доходов оператор в июне 2016 г. обнародовал стратегию (видение) своего поведения на международном рынке.

Во-первых, оператор намерен снизить годовые капитальные расходы с $560 млн до $466 млн и рефинансировать €850 млн долг с целью его уменьшения.

Во-вторых, компания признала ошибочность надежд на дополнительные доходы в странах Латинской Америки. После падения стоимости нефти экономики этих стран обрушились и, как следствие, сектор спутниковых услуг сжался. Поэтому Eutelsat решил продать принадлежащие ему акции успешного оператора Hispasat.

В-третьих, компания будет строить собственные КА и рассчитывает на возможность размещения полезной нагрузки на чужих спутниках. Особенно привлекателен в этом смысле рынок России из-за курсовых колебаний рубля, и Eutelsat готов не просто арендовать емкость, но и финансировать проекты создания и запуска спутников.

В-четвертых, в компании рассчитывают на рост доходов от DTH-вещания и развитие трансляции телевизионных программ HD и Ultra HD-стандарта.

В-пятых, оператор готов приспосабливать свою тарифную политику для привлечения малых операторов платного DTH.

В-шестых, компания готовится к падению стоимости передачи данных через спутник на 50% в ближайшие несколько лет.

В-седьмых, оператор считает, что надежды на рост доходов от КА HTS не оправдываются. На КА Ka-Sat за 2016 г. число терминалов сократилось с 190 000 до 179 000.

В-восьмых, Eutelsat планирует снизить цену пусковых издержек за счет запуска полностью электрических спутников.

В-девятых, компания рассчитывает на дальнейшее увеличение сроков активного существования КА, что позволит ей сэкономить до 10% эксплуатационных затрат.

В-десятых, оператор готовится к падению в ближайшее время стоимости пропускной способности 1 Гбит/с спутников HTS с €4 млн до €1 млн.

Не лучшим образом обстоят дела и у других спутниковых операторов. О падении выручки в 2015–2016 гг. оповестили почти все операторы фиксированной службы связи (ФСС). Например, четвертый по уровню доходов оператор ФСС Telesat в третьем квартале 2016 г. объявил о снижении выручки на 7% по сравнению с 2015 г. Акции этого оператора потеряли значительную часть стоимости. Попытка продать компанию Asia Broadcast Satellite Limited за $2 млрд столкнулась с такими рыночными реалиями, что цена оператора резко поползла вниз, но реальных покупателей пока нет.

Инвесторы практически открыто объявили рынок ФСС рискованным мероприятием. Министерство обороны США, одно из основных покупателей спутниковой емкости у крупных операторов, сократило закупки и цену емкости. Ситуацию на рынке ухудшает запуск значительного числа новых спутников HTS на ГСО. Декларации о развертывании сетей спутниковой связи на низких и средних орбитах также не добавляют оптимизма этому рынку. Но если инвесторы уходят от традиционных систем спутниковой связи и вещания, то вряд ли они начнут инвестировать в весьма сомнительные в коммерческом плане сети связи из большого числа КА на низких и средних орбитах.

Проведенный краткий анализ свидетельствует о том, что темпы роста спутниковой индустрии замедляются, а рынок спутниковой связи и вещания в ближайшие несколько лет ждут непростые времена.

Литература

Опубликовано: Специальный выпуск "Спутниковая связь и вещание"-2017

Посещений: 6944

Автор

| |||

В рубрику "Спутниковая связь" | К списку рубрик | К списку авторов | К списку публикаций