ąÆ čĆčāą▒čĆąĖą║čā "ąĪą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüą▓čÅąĘčī" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣

ąÆ čüčéą░čéčīąĄ čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čÄčéčüčÅ ą║ą╗ą░čüčüąĖčäąĖą║ą░čåąĖčÅ ąĖ ą┐čĆąŠą▒ą╗ąĄą╝čŗ ą┐čĆą░ą║čéąĖč湥čüą║ąŠą╣ čĆąĄą░ą╗ąĖąĘą░čåąĖąĖ ą▒ąĖąĘąĮąĄčü-ą╝ąŠą┤ąĄą╗ąĄą╣ ą▓ čüč乥čĆąĄ ą┐čĆąĖą║ą╗ą░ą┤ąĮąŠą╣ ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéąĖ ą┐čĆąĖą╝ąĄąĮąĖč鹥ą╗čīąĮąŠ ą║ čüąĖčüč鹥ą╝ąĄ ą┐ąĄčĆąĄą┤ąĄą╗ąŠą▓ (čåąĄą┐ąŠčćą║ąĄ čåąĄąĮąĮąŠčüč鹥ą╣) čĆą░ą║ąĄčéąĮąŠ-ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ąĖ čüą╝ąĄąČąĮčŗčģ ąŠčéčĆą░čüą╗ąĄą╣ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéąĖ. ąÆ čüčéą░čéčīąĄ ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮčŗ čĆąĄąĘčāą╗čīčéą░čéčŗ ąĖčüčüą╗ąĄą┤ąŠą▓ą░ąĮąĖčÅ, ą┐ąŠą┤ą┤ąĄčƹȹ░ąĮąĮąŠą│ąŠ ąĀąōąØąż (ą┐čĆąŠąĄą║čé Ōä¢ 14-02-00155 ą░).

The article discusses the classification and practical implementation of the space applicationsŌĆÖ business models as well as value chainsŌĆÖ development in the space industry and the adjacent branches.

ąĀą░ąĘą▓ąĖčéąĖčÄ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ č鹥čģąĮąŠą╗ąŠą│ąĖą╣ ąĖ čĆąŠčüčéčā ą▓ąŠąĘą╝ąŠąČąĮąŠčüč鹥ą╣ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüčĆąĄą┤čüčéą▓ ąĮąĄąĖąĘą╝ąĄąĮąĮąŠ čüąŠą┐čāčéčüčéą▓čāąĄčé ą║ą░ą║ ą┐ąŠą▓čŗčłąĄąĮąĖąĄ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ ąĖčģ ą┐čĆąĖą║ą╗ą░ą┤ąĮąŠą│ąŠ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖčÅ, čéą░ą║ ąĖ čĆąŠčüčé čüąĖčüč鹥ą╝ąĮąŠą╣ čüą╗ąŠąČąĮąŠčüčéąĖ čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĖčģ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖąŠąĮąĮąŠ-菹║ąŠąĮąŠą╝ąĖč湥čüą║ąĖčģ čĆąĄčłąĄąĮąĖą╣, ąŠą▒ąĄčüą┐ąĄčćąĖą▓ą░čÄčēąĖčģ ą▓ ą║ąŠąĮąĄčćąĮąŠą╝ čüč湥č鹥 ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čīčüą║čāčÄ čåąĄąĮąĮąŠčüčéčī ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüąĖčüč鹥ą╝ ą┤ą╗čÅ ą║ąŠąĮąĄčćąĮčŗčģ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĄą╣.

ąśčüč鹊čĆąĖč湥čüą║ąĖ ą╝ąĖčĆąŠą▓ą░čÅ ą║ąŠčüą╝ąĖč湥čüą║ą░čÅ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéčī ą▒čŗą╗ą░ čüą▓čÅąĘą░ąĮą░ čü čüąŠąĘą┤ą░ąĮąĖąĄą╝ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüčĆąĄą┤čüčéą▓ ąĖ ąĖčģ ą▓čŗą▓ąĄą┤ąĄąĮąĖąĄą╝ ąĮą░ ąŠčĆą▒ąĖčéčā. ą¤ąŠą╗ąĄąĘąĮčŗą╣ čŹčäč乥ą║čé ąĖąĘą▓ą╗ąĄą║ą░ą╗čüčÅ ą▓ čĆą░ą╝ą║ą░čģ ą┐ą░čĆą░ą┤ąĖą│ą╝čŗ 菹║čüą┐ą╗čāą░čéą░čåąĖąĖ, ą┐čĆąĄąĖą╝čāčēąĄčüčéą▓ąĄąĮąĮąŠ ą▓ ąĖąĮč鹥čĆąĄčüą░čģ ą│ąŠčüčāą┤ą░čĆčüčéą▓. ą×ą┤ąĮą░ą║ąŠ čāąČąĄ ą┐ąŠčüą╗ąĄ ąĘą░ą┐čāčüą║ą░ ą▓ 1962 ą│. Telstar-1 ąĮą░ čüčåąĄąĮčā ą▓čŗčłą╗ą░ ąŠą┐ąĄčĆą░č鹊čĆčüą║ą░čÅ ą╝ąŠą┤ąĄą╗čī, ą┐čĆąĖą▓ąŠą┤čÅčēą░čÅ ą┐čĆąĖą║ą╗ą░ą┤ąĮčŗąĄ ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ ą┐čĆąŠą│čĆą░ą╝ą╝čŗ ą║ čāąČąĄ čāčüč鹊čÅą▓čłąĄą╣čüčÅ ąĮą░ ąĘąĄą╝ą╗ąĄ ą╝ąŠą┤ąĄą╗ąĖ ą▓ąĘą░ąĖą╝ąŠą┤ąĄą╣čüčéą▓ąĖčÅ ą┐ąŠčüčéą░ą▓čēąĖą║ąŠą▓ ą▓čŗčüąŠą║ąŠč鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ čāčüą╗čāą│ čü ą║ąŠąĮąĄčćąĮčŗą╝ąĖ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čÅą╝ąĖ.

ąĪą╗ąĄą┤čāąĄčé ąŠčéą╝ąĄčéąĖčéčī, čćč鹊 ą┤ą╗čÅ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą┐čĆąĖą╗ąŠąČąĄąĮąĖą╣ ą╝ąŠą┤ąĄą╗čī čāčüą╗čāą│ ą┐čĆąĖąĮčåąĖą┐ąĖą░ą╗čīąĮąŠ ąŠčéą╗ąĖčćą░ąĄčéčüčÅ ąŠčé ą╝ąŠą┤ąĄą╗ąĖ ą┐ąŠčüčéą░ą▓ą║ąĖ č鹊ą▓ą░čĆąŠą▓ č鹥ą╝, čćč鹊 ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ č鹊ą▓ą░čĆčŗ (čĆą░ą║ąĄčéčŗ-ąĮąŠčüąĖč鹥ą╗ąĖ, ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ ą░ą┐ą┐ą░čĆą░čéčŗ, ą║ąŠą╝ą┐ą╗ąĄą║čéčāčÄčēąĖąĄ ąĖąĘą┤ąĄą╗ąĖčÅ) ą┐ąŠčüčéą░ą▓ą╗čÅčÄčéčüčÅ ąĮą░ ąŠą╗ąĖą│ąŠą┐čüąŠąĮąĖč湥čüą║ąŠą╝ čĆčŗąĮą║ąĄ, ą░ čāčüą╗čāą│ąĖ ą┤ąŠą▓ąŠą┤čÅčéčüčÅ ą┤ąŠ ą║ąŠąĮąĄčćąĮąŠą│ąŠ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čÅ čĆčŗąĮą║ą░ ą│ąŠčĆąĖąĘąŠąĮčéą░ą╗čīąĮąŠą│ąŠ, ą┐čĆąĖ čŹč鹊ą╝, ą║ą░ą║ ą┐čĆą░ą▓ąĖą╗ąŠ, čāčüą╗čāą│ąĖ ąŠą║ą░ąĘčŗą▓ą░čÄčéčüčÅ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅą╝ąĖ, ąĮąĄ ąŠčéąĮąŠčüčÅčēąĖą╝ąĖčüčÅ čüąŠą▒čüčéą▓ąĄąĮąĮąŠ ą║ čĆą░ą║ąĄčéąĮąŠ-ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéąĖ, čüąŠąĘą┤ą░čÄčēąĄą╣ čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĖąĄ ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ čüčĆąĄą┤čüčéą▓ą░. ą¤ąŠčüą║ąŠą╗čīą║čā ąĮąŠčĆą╝ą░ ą┐čĆąĖą▒čŗą╗ąĖ ąĮą░ čĆą░ąĘąĮčŗčģ čāčĆąŠą▓ąĮčÅčģ čåąĄą┐ąŠčćą║ąĖ ą┐ąĄčĆąĄą┤ąĄą╗ąŠą▓ čĆą░ąĘąĮąĖčéčüčÅ, ąĮą░čćąĖąĮą░čÅ čü 1990-čģ ą│ą│. ąĖą┤ąĄčé čĆąĄčćčī ąŠ čåąĄą╗ąĄčüąŠąŠą▒čĆą░ąĘąĮąŠčüčéąĖ ą┤ą╗čÅ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣ ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ąŠčéčĆą░čüą╗ąĖ ą┐čĆčÅą╝ąŠą╣ ą▓ąĄčĆčéąĖą║ą░ą╗čīąĮąŠą╣ ą┤ąĖą▓ąĄčĆčüąĖčäąĖą║ą░čåąĖąĖ, č鹊 ąĄčüčéčī čüąŠąĘą┤ą░ąĮąĖčÅ čüą┐ąĄčåąĖčäąĖč湥čüą║ąĖčģ ą┐ąŠą┤čĆą░ąĘą┤ąĄą╗ąĄąĮąĖą╣, čäąĖą╗ąĖą░ą╗ąŠą▓ ąĖą╗ąĖ čüąŠą▓ą╝ąĄčüčéąĮčŗčģ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖą╣ ą┤ą╗čÅ ą▓čŗčģąŠą┤ą░ ąĮą░ čĆčŗąĮąŠą║ čāčüą╗čāą│. ąØą░ ą┐čĆą░ą║čéąĖą║ąĄ ą▓ ąĮą░čüč鹊čÅčēąĄąĄ ą▓čĆąĄą╝čÅ ą┐ąĖąŠąĮąĄčĆčŗ ą┤ą░ąĮąĮąŠą│ąŠ ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ ą┐ąŠčüč鹥ą┐ąĄąĮąĮąŠ ąŠčéčģąŠą┤čÅčé ąŠčé ą┐ąŠą┤ąŠą▒ąĮąŠą╣ ą▒ąĖąĘąĮąĄčü-ą╝ąŠą┤ąĄą╗ąĖ (čüą╗ąĖčłą║ąŠą╝ čĆą░ąĘąĮčÅčéčüčÅ ą║ąŠą╝ą┐ąĄč鹥ąĮčåąĖąĖ, ąĮąĄąŠą▒čģąŠą┤ąĖą╝čŗąĄ ą┤ą╗čÅ čāčüą┐ąĄčłąĮąŠą╣ ą║ąŠąĮą║čāčĆąĄąĮčåąĖąĖ ąĮą░ ą╝ą░čłąĖąĮąŠčüčéčĆąŠąĖč鹥ą╗čīąĮąŠą╝ čĆčŗąĮą║ąĄ čüą┐čāčéąĮąĖą║ąŠčüčéčĆąŠąĄąĮąĖčÅ ąĖ čĆčŗąĮą║ąĄ ą┐čĆąĖą║ą╗ą░ą┤ąĮčŗčģ čāčüą╗čāą│), ąĘą░č鹊 ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅ ŌĆ£ąĮąŠą▓ąŠą╣ 菹║ąŠąĮąŠą╝ąĖą║ąĖ", ą▓čĆąŠą┤ąĄ Planet Lab ąĖą╗ąĖ ŌĆ£ąöą░čāčĆąĖčÅ ąÉčŹčĆąŠčüą┐ąĄą╣čü", ą┤ą▓ąĖąČąĖą╝čŗąĄ 菹║ąŠąĮąŠą╝ąĖč湥čüą║ąĖą╝ąĖ ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮąĖčÅą╝ąĖ, čüą▓ąŠą╣čüčéą▓ąĄąĮąĮčŗą╝ąĖ čüąŠą▓čĆąĄą╝ąĄąĮąĮąŠą╣ ą▓ąĄąĮčćčāčĆąĮąŠą╣ ąĖąĮą┤čāčüčéčĆąĖąĖ, ą┐čĆąŠčÅą▓ą╗čÅčÄčé č鹥ąĮą┤ąĄąĮčåąĖčÄ ą╗ąĖą▒ąŠ ą║ čüąŠąĘą┤ą░ąĮąĖčÄ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüčĆąĄą┤čüčéą▓ čüą▓ąŠąĖą╝ąĖ čüąĖą╗ą░ą╝ąĖ (in house), ą╗ąĖą▒ąŠ ą║ ą▓čŗą┤ą░č湥 čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĄą│ąŠ ąĘą░ą║ą░ąĘą░ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅą╝, ąĮąĄ ąŠčéąĮąŠčüčÅčēąĖą╝čüčÅ ą║ čćąĖčüą╗čā čéčĆą░ą┤ąĖčåąĖąŠąĮąĮčŗčģ ą┐ąŠčüčéą░ą▓čēąĖą║ąŠą▓-ąŠą╗ąĖą│ąŠą┐ąŠą╗ąĖčüč鹊ą▓ čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĄą│ąŠ čüąĄą│ą╝ąĄąĮčéą░. ąĢčüčéčī, ą▓ą┐čĆąŠč湥ą╝, ąĖ ąŠą┐čŗčé ąŠą▒čĆą░čēąĄąĮąĖčÅ ąĮąŠą▓čŗčģ čĆčŗąĮąŠčćąĮčŗčģ ąĖą│čĆąŠą║ąŠą▓ ą║ čéčĆą░ą┤ąĖčåąĖąŠąĮąĮčŗą╝ ą┐ąŠčüčéą░ą▓čēąĖą║ą░ą╝, ą┐čĆąĖą╝ąĄčĆ č鹊ą╝čā ŌĆō ą║ąŠą╝ą┐ą░ąĮąĖčÅ ąĮąĖąĘą║ąŠąŠčĆą▒ąĖčéą░ą╗čīąĮąŠą│ąŠ ą©ą¤ąö One Web, ą░ąĮąŠąĮčüąĖčĆąŠą▓ą░ą▓čłą░čÅ ą┐ą╗ą░ąĮčŗ ąĘą░ą║ą░ąĘą░ 900 ą╝ą░ą╗čŗčģ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓ čā Airbus [3].

ąÆ čüąŠąŠčéą▓ąĄčéčüčéą▓ąĖąĖ čü čüąŠą▓čĆąĄą╝ąĄąĮąĮčŗą╝ ą║ą╗ą░čüčüąĖčäąĖą║ą░č鹊čĆąŠą╝ ą£ąĄąČą┤čāąĮą░čĆąŠą┤ąĮąŠą│ąŠ čüąŠčĹʹ░ 菹╗ąĄą║čéčĆąŠčüą▓čÅąĘąĖ čüčāčēąĄčüčéą▓čāąĄčé ą┤ą▓ąĄąĮą░ą┤čåą░čéčī ą▓ąĖą┤ąŠą▓ čüą┐čāčéąĮąĖą║ąŠą▓čŗčģ čüą╗čāąČą▒ čüą▓čÅąĘąĖ, čéčĆąĖ ąĖąĘ ą║ąŠč鹊čĆčŗčģ č乊čĆą╝ąĖčĆčāčÄčé čÅą┤čĆąŠ čüąŠą▓čĆąĄą╝ąĄąĮąĮąŠą│ąŠ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ą▒ąĖąĘąĮąĄčüą░: čäąĖą║čüąĖčĆąŠą▓ą░ąĮąĮą░čÅ (ążąĪąĪ, FSS), ą┐ąŠą┤ą▓ąĖąČąĮą░čÅ (ą¤ąĪąĪ, MSS) ąĖ čĆą░ą┤ąĖąŠą▓ąĄčēą░č鹥ą╗čīąĮą░čÅ (ąĀąĪąĪ, BSS) čüą┐čāčéąĮąĖą║ąŠą▓čŗąĄ čüą╗čāąČą▒čŗ [6]. ąÆ čüąĄą│ąŠą┤ąĮčÅčłąĮąĄą╝ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╝ ą▒ąĖąĘąĮąĄčüąĄ ą┐čĆąĖąĮčÅč鹊 ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮąŠ ą▓čŗą┤ąĄą╗čÅčéčī čāčüą╗čāą│ąĖ čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮąŠą│ąŠ ą┤ąŠčüčéčāą┐ą░ (Broadband), ą║ąŠč鹊čĆčŗąĄ čéčĆą░ą┤ąĖčåąĖąŠąĮąĮąŠ ąŠą║ą░ąĘčŗą▓ą░čÄčéčüčÅ čüąĖčüč鹥ą╝ą░ą╝ąĖ ążąĪąĪ; ąĮąĄą┤ą░ą▓ąĮąŠ, ą▓ą┐čĆąŠč湥ą╝, ą║ąŠą╝ą┐ą░ąĮąĖąĖ-ą│ąĖą│ą░ąĮčéčŗ ą╝ąĖčĆą░ ąśąĮč鹥čĆąĮąĄčéą░ (Facebook, Google) ąĘą░ą│ąŠą▓ąŠčĆąĖą╗ąĖ ąŠ čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮąŠą╝ ą┤ąŠčüčéčāą┐ąĄ ąĮą░ ą▒ą░ąĘąĄ ąĮąŠčüąĖą╝čŗčģ č鹥čĆą╝ąĖąĮą░ą╗ąŠą▓. ąØą░ ą┤čĆčāą│ąŠą╝ ą║ąŠąĮčåąĄ čüą┐ąĄą║čéčĆą░ čĆą░čüą┐ąŠą╗ą░ą│ą░čÄčéčüčÅ čüąĖčüč鹥ą╝čŗ SCADA (Supervisory Control And Data Acquisition, ą┤ąĖčüą┐ąĄčéč湥čĆčüą║ąŠąĄ čāą┐čĆą░ą▓ą╗ąĄąĮąĖąĄ ąĖ čüą▒ąŠčĆ ą┤ą░ąĮąĮčŗčģ), ąŠą▒ąĄčüą┐ąĄčćąĖą▓ą░čÄčēąĖąĄ čüą▒ąŠčĆ čü ą┐ąŠą╝ąŠčēčīčÄ čüą┐čāčéąĮąĖą║ąŠą▓ čüčéą░čéčāčüąĮąŠą╣ ąĖąĮč乊čĆą╝ą░čåąĖąĖ (ą▓ą║ą╗čÄčćą░čÅ ą║ąŠčĆąŠčéą║ąĖąĄ čüąŠąŠą▒čēąĄąĮąĖčÅ) čü 菹╗ąĄą╝ąĄąĮč鹊ą▓ ąĮą░ąĘąĄą╝ąĮąŠą╣ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčŗ. ąÜčĆąŠą╝ąĄ č鹊ą│ąŠ, ą▓ąĄčēą░č鹥ą╗čīąĮą░čÅ čüą╗čāąČą▒ą░ ą║ ąĮą░čüč鹊čÅčēąĄą╝čā ą╝ąŠą╝ąĄąĮčéčā čĆą░ąĘą┤ąĄą╗ąĄąĮą░ ąĮą░ ąĮąĄą┐ąŠčüčĆąĄą┤čüčéą▓ąĄąĮąĮąŠąĄ č鹥ą╗ąĄ- ąĖ čĆą░ą┤ąĖąŠą▓ąĄčēą░ąĮąĖąĄ.

ąĪą╗ąĄą┤čāčÄčēąĖą╣ čüąĄą║č鹊čĆ ą║ąŠčüą╝ąĖč湥čüą║ąŠą│ąŠ čĆčŗąĮą║ą░ ŌĆō ą┤ąĖčüčéą░ąĮčåąĖąŠąĮąĮąŠąĄ ąĘąŠąĮą┤ąĖčĆąŠą▓ą░ąĮąĖąĄ ąŚąĄą╝ą╗ąĖ. ąĪ č乊čĆą╝ą░ą╗čīąĮąŠą╣ č鹊čćą║ąĖ ąĘčĆąĄąĮąĖčÅ ą▓ ą┤ą░ąĮąĮąŠą╝ čüą╗čāčćą░ąĄ ą╝čŗ, čüą║ąŠčĆąĄąĄ, ąĖą╝ąĄąĄą╝ ą┤ąĄą╗ąŠ ąĮąĄ čü čāčüą╗čāą│ą░ą╝ąĖ ąĖ ą┐čĆąŠą┤čāą║čéą░ą╝ąĖ ŌĆō ą┤ą░ąĮąĮčŗą╝ąĖ ą┤ąĖčüčéą░ąĮčåąĖąŠąĮąĮąŠą│ąŠ ąĘąŠąĮą┤ąĖčĆąŠą▓ą░ąĮąĖčÅ (ąöąöąŚ), ą║ą░ą║ ŌĆ£čüčŗčĆčŗą╝ąĖ", čéą░ą║ ąĖ ą┐čĆąŠčłąĄą┤čłąĖą╝ąĖ ą╝ąĮąŠą│ąŠčāčĆąŠą▓ąĮąĄą▓čāčÄ ąŠą▒čĆą░ą▒ąŠčéą║čā. ąØą░ čĆčŗąĮą║ąĄ ą▓ ą▒ąŠą╗čīčłąŠą╝ ą║ąŠą╗ąĖč湥čüčéą▓ąĄ ą┐čĆąĄą┤čüčéą░ą▓ą╗ąĄąĮčŗ ąĖ čāčüą╗čāą│ąĖ, ąŠčüąĮąŠą▓ą░ąĮąĮčŗąĄ ąĮą░ ąöąöąŚ ąĖ čüą▓čÅąĘą░ąĮąĮčŗąĄ čü čåąĄą╗ąĄą▓čŗą╝, č鹥ą╝ą░čéąĖč湥čüą║ąĖą╝ ą╝ąŠąĮąĖč鹊čĆąĖąĮą│ąŠą╝ ą╗ąĖą▒ąŠ ąŠą▒čĆą░ą▒ąŠčéą║ąŠą╣ ą┤ą░ąĮąĮčŗčģ, čĆą░ąĘčĆą░ą▒ąŠčéą║ąŠą╣ ąĖ ąĮą░ą┐ąŠą╗ąĮąĄąĮąĖąĄą╝ ą│ąĄąŠąĖąĮč乊čĆą╝ą░čåąĖąŠąĮąĮčŗčģ čüąĖčüč鹥ą╝. ąÜ ąöąŚąŚ ą┐čĆąĖą╝čŗą║ą░ąĄčé ą║ąŠčüą╝ąĖč湥čüą║ą░čÅ ą│ąĖą┤čĆąŠą╝ąĄč鹥ąŠčĆąŠą╗ąŠą│ąĖčÅ, ą║ąŠč鹊čĆą░čÅ, ąŠą┤ąĮą░ą║ąŠ, ąĮą░ ąĮą░čüč鹊čÅčēąĖą╣ ą╝ąŠą╝ąĄąĮčé čÅą▓ą╗čÅąĄčéčüčÅ čüą║ąŠčĆąĄąĄ ą╝ąĄąČą┤čāąĮą░čĆąŠą┤ąĮčŗą╝, č湥ą╝ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖą╝ ąĖ ą┤ą░ąČąĄ ąĮą░čåąĖąŠąĮą░ą╗čīąĮčŗą╝ ą▓ąĖą┤ąŠą╝ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéąĖ, ą┐ąŠčüą║ąŠą╗čīą║čā ąŠčüąĮąŠą▓ąĮąŠą╣ ą╝ą░čüčüąĖą▓ čüčéą░čéčāčüąĮčŗčģ ąĖ ą┐čĆąŠą│ąĮąŠąĘąĮčŗčģ ą╝ąĄč鹥ąŠčĆąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ ą┤ą░ąĮąĮčŗčģ ąĖąĮč鹥ą│čĆąĖčĆčāąĄčéčüčÅ ąĖ čĆą░čüą┐čĆąŠčüčéčĆą░ąĮčÅąĄčéčüčÅ ąÆčüąĄą╝ąĖčĆąĮąŠą╣ ą╝ąĄč鹥ąŠčĆąŠą╗ąŠą│ąĖč湥čüą║ąŠą╣ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖąĄą╣; ą▓ą┐čĆąŠč湥ą╝, ą▓ąŠąĄąĮąĮčŗąĄ ą▓ąĄą┤ąŠą╝čüčéą▓ą░ ą▓ąĄą┤čāčēąĖčģ čüčéčĆą░ąĮ ą╝ąĖčĆą░ ą┐čĆąĄą┤ą┐ąŠčćąĖčéą░čÄčé ąĖą╝ąĄčéčī ą▓ čüą▓ąŠąĄą╝ čĆą░čüą┐ąŠčĆčÅąČąĄąĮąĖąĖ ąĮą░čåąĖąŠąĮą░ą╗čīąĮčŗąĄ ą╝ąĄč鹥ąŠčüąĖčüč鹥ą╝čŗ.

ąĪ č鹊čćą║ąĖ ąĘčĆąĄąĮąĖčÅ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čĆčŗąĮą║ąŠą▓ ą┤ąŠčüčéą░č鹊čćąĮąŠ ą┐ą░čĆą░ą┤ąŠą║čüą░ą╗čīąĮą░ čüą┐čāčéąĮąĖą║ąŠą▓ą░čÅ ąĮą░ą▓ąĖą│ą░čåąĖčÅ. ąÆ čüąĖą╗čā ą▒ąĄčüą┐ą╗ą░čéąĮąŠą│ąŠ čĆą░čüą┐čĆąŠčüčéčĆą░ąĮąĄąĮąĖčÅ ą▒ą░ąĘąŠą▓ąŠą│ąŠ ąĮą░ą▓ąĖą│ą░čåąĖąŠąĮąĮąŠą│ąŠ čüąĖą│ąĮą░ą╗ą░ čĆą░ą▒ąŠčéą░čÄčēąĖą╝ąĖ ą║ ąĮą░čüč鹊čÅčēąĄą╝čā ą╝ąŠą╝ąĄąĮčéčā ą│ą╗ąŠą▒ą░ą╗čīąĮčŗą╝ąĖ čüąĖčüč鹥ą╝ą░ą╝ąĖ GPS ąĖ ąōąøą×ąØąÉąĪąĪ ąŠąĮą░ čÅą▓ą╗čÅąĄčéčüčÅ čüą║ąŠčĆąĄąĄ ąŠą▒čēąĄčüčéą▓ąĄąĮąĮčŗą╝ ą▒ą╗ą░ą│ąŠą╝, ąŠą┤ąĮą░ą║ąŠ ą┐ąŠąĘą▓ąŠą╗čÅąĄčé č乊čĆą╝ąĖčĆąŠą▓ą░čéčī ą┐čĆąŠąĖąĘą▓ąŠą┤ąĮčŗąĄ ą┐čĆąŠą┤čāą║čéčŗ ąĖ čāčüą╗čāą│ąĖ, ą░ čéą░ą║ąČąĄ čüčéčĆąŠčÅ ą╝ąĮąŠą│ąŠčćąĖčüą╗ąĄąĮąĮčŗąĄ ąĮą░ąĘąĄą╝ąĮčŗąĄ čüąĖčüč鹥ą╝čŗ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÅ ąĖ ą╝ąŠąĮąĖč鹊čĆąĖąĮą│ą░. ąÆ ą╝ąĖčĆąĄ 菹║čüą┐ą╗čāą░čéąĖčĆčāąĄčéčüčÅ ą▒ąŠą╗ąĄąĄ 8 ą╝ą╗čĆą┤ čāčüčéčĆąŠą╣čüčéą▓ čü čäčāąĮą║čåąĖąĄą╣ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ ąĮą░ą▓ąĖą│ą░čåąĖąĖ, ąŠą▒čŖąĄą╝ čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĄą│ąŠ čĆčŗąĮą║ą░ čāčüą╗čāą│ ą┐čĆąĄą▓čŗčüąĖčé ą▓ 2015 ą│. 65 ą╝ą╗čĆą┤ ąĄą▓čĆąŠ ąĖ ą┐ąĄčĆąĄčłą░ą│ąĮąĄčé ąŠčéą╝ąĄčéą║čā ą▓ 100 ą╝ą╗čĆą┤ ąĄą▓čĆąŠ ą║ 2020 ą│. [8], ąĮąŠ čŹčéąĖ čåąĖčäčĆčŗ čüą╗ą░ą▒ąŠ čüą▓čÅąĘą░ąĮčŗ čü čüąŠą▒čüčéą▓ąĄąĮąĮąŠ ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéčīčÄ, ą┐ąŠčüą║ąŠą╗čīą║čā ą▓čüąĄ, čćč鹊 ą▓ čćą░čüčéąĖ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ ąĮą░ą▓ąĖą│ą░čåąĖąĖ ą┤ąĄą╗ą░ąĄčéčüčÅ ą▓ ą║ąŠčüą╝ąŠčüąĄ, ą┐čĆąŠčģąŠą┤ąĖčé ą┐ąŠ čćą░čüčéąĖ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮąŠą│ąŠ ąĘą░ą║ą░ąĘą░.

ąÆ ą▒čÄą┤ąČąĄčéąĮčŗčģ čåąĖčäčĆą░čģ ą╝ąĖčĆąŠą▓ąŠą╣ ą║ąŠčüą╝ąĖč湥čüą║ąĖą╣ čĆčŗąĮąŠą║ ą▓čŗą│ą╗čÅą┤ąĖčé čüą╗ąĄą┤čāčÄčēąĖą╝ ąŠą▒čĆą░ąĘąŠą╝. ąÆ 2014 ą│. ą┐čĆąŠą┤ąŠą╗ąČą░ą╗ą░čüčī č鹥ąĮą┤ąĄąĮčåąĖčÅ čĆąŠčüčéą░. ą×ą▒čēąĖą╣ ąŠą▒čŖąĄą╝ ą┐čĆąŠą┤ą░ąČ ą▓čŗčĆąŠčü čü 2013 ą│. ąĮą░ 9% ŌĆō čü 302,5 ą┤ąŠ 330,0 ą╝ą╗čĆą┤ ą┤ąŠą╗ą╗ą░čĆąŠą▓ [5]. 127,7 ą╝ą╗čĆą┤ ąĖąĘ čŹč鹊ą╣ čüčāą╝ą╝čŗ čüąŠčüčéą░ą▓ąĖą╗ąĖ ą┐čĆąŠą┤ą░ąČąĖ ą▓ čüąĄą│ą╝ąĄąĮč鹥 ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ ąĖ čāčüą╗čāą│ B2B, ą▓ą║ą╗čÄčćą░čÅ ą┐ąŠčüčéą░ą▓ą║ąĖ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓, čāčüą╗čāą│ ą┐ąŠ ąĘą░ą┐čāčüą║čā ąĖ ąĮą░ąĘąĄą╝ąĮąŠą│ąŠ ąŠą▒ąŠčĆčāą┤ąŠą▓ą░ąĮąĖčÅ, ą║ą░ą║ ąŠą┐ąĄčĆą░č鹊čĆčüą║ąŠą│ąŠ, čéą░ą║ ąĖ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čīčüą║ąŠą│ąŠ. ąĪąŠą▒čüčéą▓ąĄąĮąĮąŠ ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ čāčüą╗čāą│ąĖ ą║ąŠąĮąĄčćąĮčŗą╝ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čÅą╝ čüąŠčüčéą░ą▓ąĖą╗ąĖ ą▓ 2014 ą│. 123,2 ą╝ą╗čĆą┤ ą┤ąŠą╗ą╗ą░čĆąŠą▓. ąĢčēąĄ 79,2 ą╝ą╗čĆą┤ ŌĆō ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗąĄ ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ ą▒čÄą┤ąČąĄčéčŗ, ąĖąĘ ą║ąŠč鹊čĆčŗčģ 43 ą╝ą╗čĆą┤ ŌĆō ą░ą╝ąĄčĆąĖą║ą░ąĮčüą║ąĖą╣. ą×čüąĮąŠą▓ąĮą░čÅ čćą░čüčéčī ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĮčŗčģ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čāčüą╗čāą│ ą┐čĆąĖčģąŠą┤ąĖčéčüčÅ ąĮą░ ąĮąĄą┐ąŠčüčĆąĄą┤čüčéą▓ąĄąĮąĮąŠąĄ č鹥ą╗ąĄą▓ąĄčēą░ąĮąĖąĄ ($95,0 ą╝ą╗čĆą┤), ąĘą░č鹥ą╝ čüą╗ąĄą┤čāąĄčé čüą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüą▓čÅąĘčī (21,7 ą╝ą╗čĆą┤), ąĮąĄą┐ąŠčüčĆąĄą┤čüčéą▓ąĄąĮąĮąŠąĄ čĆą░ą┤ąĖąŠą▓ąĄčēą░ąĮąĖąĄ (4,2 ą╝ą╗čĆą┤) ąĖ ąĮą░ą▒ą╗čÄą┤ąĄąĮąĖąĄ ąŚąĄą╝ą╗ąĖ ąĖąĘ ą║ąŠčüą╝ąŠčüą░, ąöąŚąŚ (2,3 ą╝ą╗čĆą┤). ąĪą╗ąĄą┤čāąĄčé ą┐čĆąĖ čŹč鹊ą╝ ąŠčéą╝ąĄčéąĖčéčī, čćč鹊 ą░ąĮą░ą╗ąŠą│ąĖčćąĮčŗąĄ čü č鹥čģąĮąĖč湥čüą║ąŠą╣ č鹊čćą║ąĖ ąĘčĆąĄąĮąĖčÅ čāčüą╗čāą│ąĖ, ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅąĄą╝čŗąĄ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗą╝ ąŠčĆą│ą░ąĮą░ą╝ čü ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓, ąĘą░ą┐čāčēąĄąĮąĮčŗčģ ąĘą░ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗą╣ čüč湥čé (ą╝ąŠą┤ąĄą╗čī ąöąŚąŚ ą▓ ąĀąŠčüčüąĖąĖ, ąĮą░ą┐čĆąĖą╝ąĄčĆ, ąĖą╗ąĖ čüą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüą▓čÅąĘčī čü ą░ą┐ą┐ą░čĆą░č鹊ą▓ ą▓ąŠąĄąĮąĮąŠą│ąŠ ą▓ąĄą┤ąŠą╝čüčéą▓ą░ ąĪą©ąÉ), ą▓ čŹč鹊čé čüč湥čé ąĮąĄ ąĖą┤čāčé, ąĄčüą╗ąĖ č鹊ą╗čīą║ąŠ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąŠ ąĮąĄ ąĘą░ą║čāą┐ą░ą╗ąŠ ą┤ą░ąĮąĮčŗąĄ čā ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ą┐ąŠčüčéą░ą▓čēąĖą║ąŠą▓.

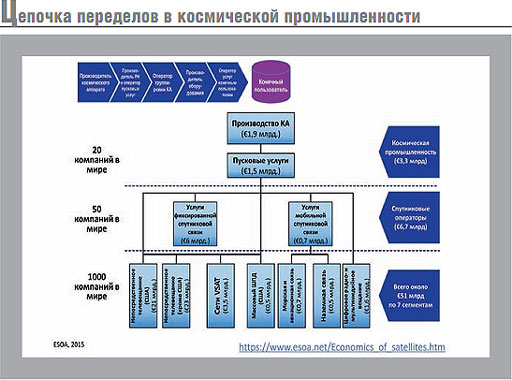

ą×ą┤ąĮąĖą╝ ąĖąĘ ąŠčüąĮąŠą▓ąĮčŗčģ ą┐ąŠą┤čģąŠą┤ąŠą▓ ą║ ą░ąĮą░ą╗ąĖąĘčā ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čĆčŗąĮą║ąŠą▓ čÅą▓ą╗čÅąĄčéčüčÅ ą┐ąŠą┤čģąŠą┤, ąŠčüąĮąŠą▓ą░ąĮąĮčŗą╣ ąĮą░ čåąĄą┐ąŠčćą║ąĄ ą┐ąĄčĆąĄą┤ąĄą╗ąŠą▓ (ą┐čĆąĖą▒ą░ą▓ą╗ąĄąĮąĮąŠą╣ čüč鹊ąĖą╝ąŠčüčéąĖ, value chain). ą¤čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą┐čĆąŠą┤čāą║č鹊ą▓ ąĖ čāčüą╗čāą│ ą┐čĆąĄą┤čüčéą░ą▓ą╗čÅąĄčéčüčÅ ą▓ ą▓ąĖą┤ąĄ čüąĄč鹥ą▓ąŠą╣, ą┤čĆąĄą▓ąŠą▓ąĖą┤ąĮąŠą╣ ąĖą╗ąĖ ą╗ąĖąĮąĄą╣ąĮąŠą╣ čüąŠą▓ąŠą║čāą┐ąĮąŠčüčéąĖ ą┐ąĄčĆąĄą┤ąĄą╗ąŠą▓, ąŠą▒ąĄčüą┐ąĄčćąĖą▓ą░čÄčēąĖčģ čüąŠąĘą┤ą░ąĮąĖąĄ ą┤ąŠą▒ą░ą▓ą╗ąĄąĮąĮąŠą╣ čüč鹊ąĖą╝ąŠčüčéąĖ [2].

ąÆ ąŠą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮąĮąŠą╝ ą▓ 2010 ą│. ąĮą░čāčćąĮąŠ-č鹥čģąĮąĖč湥čüą║ąŠą╝ ąŠčéč湥č鹥 [4] ąöąĄą┐ą░čĆčéą░ą╝ąĄąĮčé ą▒ąĖąĘąĮąĄčü-ąĖąĮąĮąŠą▓ą░čåąĖą╣ ąĖ čéčĆčāą┤ąŠą▓ąŠą│ąŠ ą┐ąŠč鹥ąĮčåąĖą░ą╗ą░ ą┐čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ą░ ąÆąĄą╗ąĖą║ąŠą▒čĆąĖčéą░ąĮąĖąĖ ą▓čŗą┤ąĄą╗ąĖą╗ ą▓ čüąŠčüčéą░ą▓ąĄ ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ąŠčéčĆą░čüą╗ąĖ ą┤ą▓ąĄ ą║čĆčāą┐ąĮčŗčģ čüąŠčüčéą░ą▓ą╗čÅčÄčēąĖčģ čåąĄą┐ąŠč湥ą║ čåąĄąĮąĮąŠčüč鹥ą╣ ŌĆō čüąĄą║č鹊čĆčŗ upstream (ą┐ąŠą╗čāč湥ąĮąĖąĄ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą┤ą░ąĮąĮčŗčģ ąĖ č乊čĆą╝ąĖčĆąŠą▓ą░ąĮąĖąĄ čĆąĄčüčāčĆčüąŠą▓) ąĖ downstream (ą┤ąŠą▓ąĄą┤ąĄąĮąĖąĄ ą┤ą░ąĮąĮčŗčģ ąĖ čĆąĄčüčāčĆčüąŠą▓ ą┤ąŠ ą║ąŠąĮąĄčćąĮąŠą│ąŠ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čÅ). ąÆ čüąŠčüčéą░ą▓ upstream-čüąĄą║č鹊čĆą░ ą▓čģąŠą┤čÅčé ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅ-ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ čĆą░ą║ąĄčéąĮąŠ-ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ č鹥čģąĮąĖą║ąĖ ąĖ ą┐ąŠčüčéą░ą▓čēąĖą║ąĖ ą┐čāčüą║ąŠą▓čŗčģ čāčüą╗čāą│ čüąŠ čüą▓ąŠąĄą╣ ą║ąŠąŠą┐ąĄčĆą░čåąĖąĄą╣. ąÆ čüąŠčüčéą░ą▓ downstream-čüąĄą║č鹊čĆą░ ą▓čģąŠą┤čÅčé ąŠą┐ąĄčĆą░č鹊čĆčŗ čüą┐čāčéąĮąĖą║ąŠą▓čŗčģ ą│čĆčāą┐ą┐ąĖčĆąŠą▓ąŠą║ ąĖ ą┐ąŠčüčéą░ą▓čēąĖą║ąĖ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą┐čĆąŠą┤čāą║č鹊ą▓ ąĖ čāčüą╗čāą│.

ąĪą╗ąĄą┤čāąĄčé ą┐ąŠąĮąĖą╝ą░čéčī, čćč鹊 ąĘą░ ąĖčüą║ą╗čÄč湥ąĮąĖąĄą╝ ą▓ąĄąĮčćčāčĆąĮčŗčģ ą║ą░ą┐ąĖčéą░ą╗ąŠą▓ą╗ąŠąČąĄąĮąĖą╣ ąĖ ąĖąĮą▓ąĄčüčéąĖčåąĖą╣ ŌĆō ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗčģ ąĖą╗ąĖ čćą░čüčéąĮčŗčģ, ŌĆō ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮąĮčŗčģ ąĮą░ čĆą░ąĘą▓ąĖčéąĖąĄ ą║ąŠąĮą║čāčĆąĄąĮč鹊čüą┐ąŠčüąŠą▒ąĮąŠčüčéąĖ (ą┐ąŠą║ą░ąĘą░č鹥ą╗ąĄąĮ ą▓ čŹč鹊ą╝ čüą╝čŗčüą╗ąĄ ąĄą▓čĆąŠą┐ąĄą╣čüą║ąĖą╣ ą┐čĆąŠąĄą║čé Alphabus [7]), ąĖčüč鹊čćąĮąĖą║ąŠą╝ čüčĆąĄą┤čüčéą▓, čĆą░čüą┐čĆąĄą┤ąĄą╗čÅąĄą╝čŗčģ ą▓ą┐ąŠčüą╗ąĄą┤čüčéą▓ąĖąĖ ą┐ąŠ čåąĄą┐ąŠčćą║ąĄ čåąĄąĮąĮąŠčüčéąĖ ą▓ upstream- ąĖ downstream-čüąĄą│ą╝ąĄąĮčé, čÅą▓ą╗čÅčÄčéčüčÅ ą║ąŠąĮąĄčćąĮčŗąĄ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĖ ŌĆō čćą░čüčéąĮčŗąĄ ąĖą╗ąĖ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗąĄ. ą¤čĆąĖ čŹč鹊ą╝ čĆą░ą║ąĄčéąĮąŠ-ą║ąŠčüą╝ąĖč湥čüą║ą░čÅ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéčī čÅą▓ą╗čÅąĄčéčüčÅ ą┐čĆąĄąĖą╝čāčēąĄčüčéą▓ąĄąĮąĮąŠ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéčīčÄ, ąĮą░čåąĄą╗ąĄąĮąĮąŠą╣ ąĮą░ ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮčŗčģ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĄą╣, č鹊 ąĄčüčéčī ąĮą░ čüąĄą║č鹊čĆ B2B, ą▓ č鹊 ą▓čĆąĄą╝čÅ ą║ą░ą║ ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ čāčüą╗čāą│ąĖ ą╝ąŠą│čāčé ąŠą║ą░ąĘčŗą▓ą░čéčīčüčÅ ąĖ čćą░čüčéąĮčŗą╝ ą╗ąĖčåą░ą╝ (ąĮą░ą▓ąĖą│ą░čåąĖčÅ, ą▓ąĄčēą░ąĮąĖąĄ, ą┐ąĄčĆčüąŠąĮą░ą╗čīąĮą░čÅ č鹥ą╗ąĄč乊ąĮąĖčÅ, ąĖąĮą┤ąĖą▓ąĖą┤čāą░ą╗čīąĮčŗą╣ čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮčŗą╣ ą┤ąŠčüčéčāą┐). ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ą║ą╗čÄč湥ą▓čŗą╝ 菹╗ąĄą╝ąĄąĮč鹊ą╝ čåąĄą┐ąŠčćą║ąĖ ą┐ąĄčĆąĄą┤ąĄą╗ąŠą▓ čÅą▓ą╗čÅąĄčéčüčÅ ąŠą┐ąĄčĆą░č鹊čĆ, ąŠą║ą░ąĘčŗą▓ą░čÄčēąĖą╣ čāčüą╗čāą│ąĖ ą║ąŠąĮąĄčćąĮčŗą╝ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čÅą╝. ą×ąĮ ą░ąĮą░ą╗ąĖąĘąĖčĆčāąĄčé čĆčŗąĮąŠą║ ąĖ č乊čĆą╝ąĖčĆčāąĄčé ą║ą░ąĮą░ą╗čŗ čüą▒čŗčéą░, ąŠą┐čĆąĄą┤ąĄą╗čÅąĄčé ąĮąŠą▓čŗąĄ čāčüą╗čāą│ąĖ ąĖ čüčéą░ą▓ąĖčé ąĘą░ą┤ą░čćčā ą┐ąĄčĆąĄą┤ čüąŠąĘą┤ą░č鹥ą╗čÅą╝ąĖ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüčĆąĄą┤čüčéą▓ ąĖ čüąĖčüč鹥ą╝ąĮčŗą╝ąĖ ąĖąĮč鹥ą│čĆą░č鹊čĆą░ą╝ąĖ.

ąÆ čĆą░ąĘąĮčŗčģ čüčéčĆą░ąĮą░čģ ąĖą┤ąĄčÅ ąĮąĄąĘą░ą▓ąĖčüąĖą╝ąŠčüčéąĖ ąŠą┐ąĄčĆą░č鹊čĆą░ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čāčüą╗čāą│ ąĮą░čģąŠą┤ąĖčé čĆą░ąĘąĮčŗą╣ ąŠčéą║ą╗ąĖą║. ąóą░ą║, ą▓ ąĀąŠčüčüąĖąĖ čüčāčēąĄčüčéą▓ąĄąĮąĮąŠ ąĮąĄąĘą░ą▓ąĖčüąĖą╝čŗ ąĮą░čåąĖąŠąĮą░ą╗čīąĮčŗą╣ ąŠą┐ąĄčĆą░č鹊čĆ ążąĪąĪ ŌĆō ążąōąŻą¤ ŌĆ£ąÜąŠčüą╝ąĖč湥čüą║ą░čÅ čüą▓čÅąĘčī", ą▓ąĄą┤ąŠą╝čüčéą▓ąĄąĮąĮčŗą╣ ąŠą┐ąĄčĆą░č鹊čĆ ążąĪąĪ ŌĆ£ąōą░ąĘą┐čĆąŠą╝ ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ čüąĖčüč鹥ą╝čŗ", ą┐ąŠ ąŠčüčéą░ą╗čīąĮčŗą╝ čüą╗čāąČą▒ą░ą╝ čüą▓čÅąĘąĖ čüąĖčéčāą░čåąĖčÅ ąŠčéą╗ąĖčćą░ąĄčéčüčÅ. ąÜčĆčāą┐ąĮąĄą╣čłąĖąĄ ą╝ąĖčĆąŠą▓čŗąĄ ąŠą┐ąĄčĆą░č鹊čĆčŗ ąŠčüąĮąŠą▓ąĮčŗčģ čüą╗čāąČą▒ ąĮąĄąĘą░ą▓ąĖčüąĖą╝čŗ ąŠčé čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĄą╣ čĆą░ą║ąĄčéąĮąŠ-ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéąĖ.

ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ą║ą░ąĮąŠąĮąĖč湥čüą║ąĖą╣ ą▓ąĖą┤ čåąĄą┐ąŠčćą║ąĖ čåąĄąĮąĮąŠčüč鹥ą╣ ą┐čĆąĄą┤čüčéą░ą▓ą╗čÅąĄčé čüąŠą▒ąŠą╣ ą┐ąĖčĆą░ą╝ąĖą┤čā: ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĖ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüčĆąĄą┤čüčéą▓ ŌĆō ąŠą┐ąĄčĆą░č鹊čĆ čāčüą╗čāą│ ą║ąŠąĮąĄčćąĮčŗą╝ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čÅą╝ ŌĆō ą║ąŠąĮąĄčćąĮčŗąĄ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĖ-ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĖ. ąÆ čŹč鹊čé ą║ą░čĆą║ą░čü ą╝ąŠą│čāčé ą▓ą║čĆą░ą┐ą╗čÅčéčīčüčÅ ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮčŗąĄ čāčĆąŠą▓ąĮąĖ ą┐ąŠčüčĆąĄą┤ąĮąĖą║ąŠą▓, ąĖąĮč鹥ą│čĆą░č鹊čĆąŠą▓, ą║ąŠą╝ą┐ą╗ąĄą║čéą░č鹊čĆąŠą▓ ąĖ čé.ą┐., ąĮąŠ ą▓ čåąĄą╗ąŠą╝ ą║ą░ąĮąŠąĮ ąŠą▒čĆą░ąĘčāčÄčé čéčĆąĖ ąĮąĄąĘą░ą▓ąĖčüąĖą╝čŗčģ čāčĆąŠą▓ąĮčÅ.

ąĪąĄą│ąŠą┤ąĮčÅčłąĮąĖąĄ ą┐čĆąĄą┤čüčéą░ą▓ąĖč鹥ą╗ąĖ ą║ą░ąĮąŠąĮą░ ŌĆō Eutelsat, Intelsat, Inmarsat, ążąōąŻą¤ ąÜąĪ (čü č鹊čćąĮąŠčüčéčīčÄ ą┤ąŠ ąŠą▒čēąĄą│ąŠ čüąŠą▒čüčéą▓ąĄąĮąĮąĖą║ą░ čü ąŠčüąĮąŠą▓ąĮčŗą╝ąĖ ą┐ąŠčüčéą░ą▓čēąĖą║ą░ą╝ąĖ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓ ŌĆō ą│ąŠčüčāą┤ą░čĆčüčéą▓ą░), Digital Globe... ąĪą╗ąĄą┤čāąĄčé ąŠčéą╝ąĄčéąĖčéčī, čćč鹊 čćą░čüčéąĮčŗąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ą┐čĆąĖąĮą░ą┤ą╗ąĄąČą░čēąĖąĄ čĆą░ąĘą╗ąĖčćąĮčŗą╝ ą▓ą╗ą░ą┤ąĄą╗čīčåą░ą╝, ą╗ąĖą▒ąŠ čćą░čüčéąĮą░čÅ ą║ąŠą╝ą┐ą░ąĮąĖčÅ ąĖ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗą╣ ąĘą░ą║ą░ąĘčćąĖą║ ą▓ąĘą░ąĖą╝ąĮąŠ ąĮąĄąĘą░ą▓ąĖčüąĖą╝čŗ ą┐ąŠ ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÄ. ąóą░ą║, ą┐čĆąĖ čćą░čüčéąĮąŠą╣ čĆą░ą║ąĄčéąĮąŠ-ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéąĖ ąŚą░ą┐ą░ą┤ą░ ąŠčüąĮąŠą▓ąĮčŗąĄ ąŠą┐ąĄčĆą░č鹊čĆčŗ ą┤ąŠą╗ą│ąŠąĄ ą▓čĆąĄą╝čÅ ąŠčüčéą░ą▓ą░ą╗ąĖčüčī ą┐čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ąĄąĮąĮčŗą╝ąĖ ąĖą╗ąĖ ą╝ąĄąČą┐čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ąĄąĮąĮčŗą╝ąĖ ą║ąŠąĮčüąŠčĆčåąĖčāą╝ą░ą╝ąĖ: čüąŠąĘą┤ą░ąĮąĮčŗą╣ ą▓ 1964 ą│. Intelsat čüčéą░ąĮąŠą▓ąĖčéčüčÅ čćą░čüčéąĮąŠą╣ ą║ąŠą╝ą┐ą░ąĮąĖąĄą╣ ą▓ 2001 ą│., ą┐ąŠčćčéąĖ č湥čĆąĄąĘ 40 ą╗ąĄčé ą┐ąŠčüą╗ąĄ ąĘą░ą┐čāčüą║ą░ Telstar 1 (1962) ąĖ Early Bird (1965). ą×čüąĮąŠą▓ą░ąĮąĮą░čÅ ą▓ 1977 ą│. ą▓ ą║ą░č湥čüčéą▓ąĄ ą╝ąĄąČą┐čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ąĄąĮąĮąŠą╣ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖąĖ Eutelsat čéą░ą║ąČąĄ čüčéą░ąĮąŠą▓ąĖčéčüčÅ čćą░čüčéąĮąŠą╣ ą║ąŠą╝ą┐ą░ąĮąĖąĄą╣ (Eutelsat SA) ą▓ ąĖčÄą╗ąĄ 2001 ą│. Inmarsat ą▒čŗą╗ą░ ą┐čĆąĄąŠą▒čĆą░ąĘąŠą▓ą░ąĮą░ ą▓ čćą░čüčéąĮčāčÄ ą║ąŠą╝ą┐ą░ąĮąĖčÄ ą▓ 1999 ą│. č湥čĆąĄąĘ 20 ą╗ąĄčé ą┐ąŠčüą╗ąĄ čüąŠąĘą┤ą░ąĮąĖčÅ [1].

ąśąĮč鹥čĆąĄčü ą┐čĆąĄą┤čüčéą░ą▓ą╗čÅčÄčé ąŠčéą║ą╗ąŠąĮąĄąĮąĖčÅ ąŠčé ą║ą░ąĮąŠąĮąĖč湥čüą║ąŠą╣ ą╝ąŠą┤ąĄą╗ąĖ. ąÜą░ą║ ą┐čĆą░ą▓ąĖą╗ąŠ, ąŠčüąĮąŠą▓ąĮą░čÅ ą┐čĆąĖčćąĖąĮą░ ą┐čĆąĖąĮčÅčéąĖčÅ ąĖąĮąŠą╣ ą▒ąĖąĘąĮąĄčü-ą╝ąŠą┤ąĄą╗ąĖ ŌĆō čŹč鹊 ą╗ąĖą▒ąŠ čüčéčĆąĄą╝ą╗ąĄąĮąĖąĄ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ą▓čŗą╣čéąĖ ąĮą░ ą▒ąŠą╗ąĄąĄ ą▓čŗčüąŠą║ąĖąĄ ąĖ ą┐čĆąĖą▒čŗą╗čīąĮčŗąĄ ą┐ąĄčĆąĄą┤ąĄą╗čŗ (ąŠčé ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüčĆąĄą┤čüčéą▓ ŌĆō ą║ ąŠą║ą░ąĘą░ąĮąĖčÄ ąŠą┐ąĄčĆą░č鹊čĆčüą║ąĖčģ čāčüą╗čāą│), ą╗ąĖą▒ąŠ čüčéčĆąĄą╝ą╗ąĄąĮąĖąĄ čüąŠą║čĆą░čéąĖčéčī čéčĆą░ąĮąĘą░ą║čåąĖąŠąĮąĮčŗąĄ ąĖąĘą┤ąĄčƹȹ║ąĖ ą┐čĆąĖ ą▓ąĮąĄčłąĮąĄą╝ ąĘą░ą║ą░ąĘąĄ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüčĆąĄą┤čüčéą▓. ą¤ąĄčĆą▓ąŠąĄ ąŠčéą║ą╗ąŠąĮąĄąĮąĖąĄ ąŠčé ą║ą░ąĮąŠąĮą░ ŌĆō ą┐čĆčÅą╝ą░čÅ ą▓ąĄčĆčéąĖą║ą░ą╗čīąĮą░čÅ ą┤ąĖą▓ąĄčĆčüąĖčäąĖą║ą░čåąĖčÅ, ą║ąŠą│ą┤ą░ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗čī ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓ čüą░ą╝ąŠčüč鹊čÅč鹥ą╗čīąĮąŠ ą▓čŗčģąŠą┤ąĖčé ąĮą░ čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĖą╣ čĆčŗąĮąŠą║ čāčüą╗čāą│. ąØą░ąĖą▒ąŠą╗ąĄąĄ, ą┐ąŠąČą░ą╗čāą╣, ąĘą░ą╝ąĄčéąĮčŗą╣ čüą╗čāčćą░ą╣ čüąĄą│ąŠą┤ąĮčÅ ŌĆō čŹč鹊 ąĮą░ą╗ąĖčćąĖąĄ ą╝ąŠčēąĮąŠą│ąŠ ąŠą┐ąĄčĆą░č鹊čĆčüą║ąŠą│ąŠ ą▒ąĖąĘąĮąĄčüą░ ą▓ ąŠą▒ą╗ą░čüčéąĖ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ čüą▓čÅąĘąĖ ą┤ą╗čÅ ą▓ąŠąĄąĮąĮčŗčģ ą┐čĆąĖą╗ąŠąČąĄąĮąĖą╣ ąĖ ą┤ąĖčüčéą░ąĮčåąĖąŠąĮąĮąŠą│ąŠ ąĘąŠąĮą┤ąĖčĆąŠą▓ą░ąĮąĖčÅ ąŚąĄą╝ą╗ąĖ ą▓ čüąŠčüčéą░ą▓ąĄ ą│čĆčāą┐ą┐čŗ Airbus (14 ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓, ą▓ą║ą╗čÄčćą░čÅ 8 čüą▓čÅąĘąĮčŗčģ ąĖ čłąĄčüčéčī ą░ą┐ą┐ą░čĆą░č鹊ą▓ ąöąŚąŚ). ąØąĄčüą║ąŠą╗čīą║ąŠ čüą╝čÅą│č湥ąĮąĮčŗą╣ ą▓ą░čĆąĖą░ąĮčé ŌĆō čāčćą░čüčéąĖąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ-ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗čÅ ąÜąÉ ą▓ ą░ą║čåąĖąŠąĮąĄčĆąĮąŠą╝ ą║ą░ą┐ąĖčéą░ą╗ąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ-ąŠą┐ąĄčĆą░č鹊čĆą░. ą¤čĆąĖą╝ąĄčĆ č鹊ą╝čā ŌĆō čĆąŠčüčüąĖą╣čüą║ąĖą╣ ąŠą┐ąĄčĆą░č鹊čĆ ŌĆ£ąĪą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüąĖčüč鹥ą╝ą░ ąōąŠąĮąĄčå", 80% ą║ąŠč鹊čĆąŠą╣ ą┐čĆąĖąĮą░ą┤ą╗ąĄąČąĖčé ą┐ąŠčüčéą░ą▓čēąĖą║čā čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĖčģ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓, ąÉą× ŌĆ£ąśąĮč乊čĆą╝ą░čåąĖąŠąĮąĮčŗąĄ čüą┐čāčéąĮąĖą║ąŠą▓čŗąĄ čüąĖčüč鹥ą╝čŗ" ąĖą╝ąĄąĮąĖ ą░ą║ą░ą┤ąĄą╝ąĖą║ą░ ą£.ąż. ąĀąĄčłąĄčéąĮčæą▓ą░" [9].

ąÆč鹊čĆąŠąĄ ąŠčéą║ą╗ąŠąĮąĄąĮąĖąĄ ąŠčé ą║ą░ąĮąŠąĮą░ ŌĆō ąŠą▒čĆą░čéąĮą░čÅ ą▓ąĄčĆčéąĖą║ą░ą╗čīąĮą░čÅ ą┤ąĖą▓ąĄčĆčüąĖčäąĖą║ą░čåąĖčÅ, ą║ąŠą│ą┤ą░ ą║ąŠą╝ą┐ą░ąĮąĖčÅ-ąŠą┐ąĄčĆą░č鹊čĆ (ą║ą░ą║ ą┐čĆą░ą▓ąĖą╗ąŠ, ą▒čāą┤čāčēąĖą╣ ąŠą┐ąĄčĆą░č鹊čĆ) ą▒ąĄčĆąĄčéčüčÅ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖčéčī ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ ą░ą┐ą┐ą░čĆą░čéčŗ čüą░ą╝ąŠčüč鹊čÅč鹥ą╗čīąĮąŠ. ąØą░ąĖą▒ąŠą╗ąĄąĄ ąĘą░ą╝ąĄčéąĮčŗąĄ čüąĄą│ąŠą┤ąĮčÅ ą┐čĆąĖą╝ąĄčĆčŗ ŌĆō ąĘą░ą┐ą░ą┤ąĮčŗąĄ čüčéą░čĆčéą░ą┐čŗ ą▓ ąŠą▒ą╗ą░čüčéąĖ ą┤ąĖčüčéą░ąĮčåąĖąŠąĮąĮąŠą│ąŠ ąĘąŠąĮą┤ąĖčĆąŠą▓ą░ąĮąĖčÅ ąŚąĄą╝ą╗ąĖ čéąĖą┐ą░ Planet Lab ąĖ čĆčÅą┤ ą╝ąĄąĮąĄąĄ ąĘą░ą╝ąĄčéąĮčŗčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣, ą▓ą║ą╗čÄčćą░čÅ čĆąŠčüčüąĖą╣čüą║ąĖąĄ. ąŁč鹊 ąŠčéą║ą╗ąŠąĮąĄąĮąĖąĄ ą▓ąŠąĘąĮąĖą║ą░ąĄčé ą▓ čüąĖą╗čā ą║ą░ąČčāčēąĄą│ąŠčüčÅ ą║ą░čĆą┤ąĖąĮą░ą╗čīąĮčŗą╝ čüąĮąĖąČąĄąĮąĖčÅ ą┐ąŠčĆąŠą│ą░ ą▓čģąŠą┤ą░ ąĮą░ čĆčŗąĮąŠą║ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüčĆąĄą┤čüčéą▓. ąÜąŠą╝ą┐ą░ąĮąĖčÅą╝, ą▓ąŠąĘąĮąĖą║ą░čÄčēąĖą╝ ąĮą░ ą┐ąĖą║ąĄ ąĮčŗąĮąĄčłąĮąĄą│ąŠ čĆąŠą╝ą░ąĮčéąĖč湥čüą║ąŠą│ąŠ ą┐ąĄčĆąĖąŠą┤ą░ New Space, ą║ą░ąČąĄčéčüčÅ, čćč鹊 ą│ąŠčĆą░ąĘą┤ąŠ ą┐čĆąŠčēąĄ ąĖ ą┐čĆąĖčÅčéąĮąĄąĄ čüčéčĆąŠąĖčéčī ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ ą░ą┐ą┐ą░čĆą░čéčŗ ąĖ ąĖąĮč鹥ą│čĆąĖčĆąŠą▓ą░čéčī ąŠą▒čēčāčÄ čüąĖčüč鹥ą╝čā čüą░ą╝ąŠčüč鹊čÅč鹥ą╗čīąĮąŠ, č湥ą╝ ą┐čĆąĖą▒ąĄą│ą░čéčī ą┤ą╗čÅ čŹč鹊ą│ąŠ ą║ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčÅą╝ čéčĆą░ą┤ąĖčåąĖąŠąĮąĮąŠą╣ čĆą░ą║ąĄčéąĮąŠ-ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéąĖ. ą¤ąŠą┤ąŠą▒ąĮčāčÄ ąĖą┤ąĄąŠą╗ąŠą│ąĖčÄ ąŠąĘą▓čāčćąĖą▓ą░ą╗ą░ ą▓ čüą▓ąŠąĄ ą▓čĆąĄą╝čÅ ąĖ ą║ąŠą╝ą┐ą░ąĮąĖčÅ ŌĆ£ąöą░čāčĆąĖčÅ ąÉčŹčĆąŠčüą┐ąĄą╣čü". ąÆ čĆąĄą░ą╗čīąĮąŠčüčéąĖ ąĘą░ą╝ąĄčéąĮčŗčģ čĆčŗąĮąŠčćąĮčŗčģ čāčüą┐ąĄčģąŠą▓ ąĖą╝ąĄąĮąĮąŠ ą▓ ąŠą┐ąĄčĆą░č鹊čĆčüą║ąŠą╝ ą▒ąĖąĘąĮąĄčüąĄ ąĄčēąĄ ąĮąĖ ąŠą┤ąĮą░ ą║ąŠą╝ą┐ą░ąĮąĖčÅ čéą░ą║ąŠą│ąŠ čéąĖą┐ą░ ąĮąĄ ą┐ąŠą║ą░ąĘą░ą╗ą░, ą▒čāą┤ąĄą╝ čüčćąĖčéą░čéčī, čćč鹊 čā ąĮąĖčģ ą▓čüąĄ ą▓ą┐ąĄčĆąĄą┤ąĖ.

ąóčĆąĄčéčīąĄ ąŠčéą║ą╗ąŠąĮąĄąĮąĖąĄ ąŠčé ąŠą┐ąĄčĆą░č鹊čĆčüą║ąŠą│ąŠ ą║ą░ąĮąŠąĮą░ ŌĆō čŹč鹊 ą░čāčéčüąŠčĆčüąĖąĮą│ąŠą▓čŗą╣, ŌĆ£č鹥čģąĮąĖč湥čüą║ąĖą╣" ąŠą┐ąĄčĆą░č鹊čĆ, ąĮąĄą┐ąŠčüčĆąĄą┤čüčéą▓ąĄąĮąĮąŠ ąĮąĄ ąĖąĘą▓ą╗ąĄą║ą░čÄčēąĖą╣ ą┐čĆąĖą▒čŗą╗čī ąŠčé ąŠą║ą░ąĘą░ąĮąĖčÅ čāčüą╗čāą│ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čÅą╝. ąóąĄčģąĮąĖč湥čüą║ąĖ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖąĄ čéą░ą║ąŠą│ąŠ čĆąŠą┤ą░ ą▓čŗą┐ąŠą╗ąĮčÅąĄčé č鹥 ąČąĄ čäčāąĮą║čåąĖąĖ, čćč鹊 ąĖ ą║ą░ąĮąŠąĮąĖč湥čüą║ąĖą╣ ąŠą┐ąĄčĆą░č鹊čĆ (ą▓ąŠąĘą╝ąŠąČąĮąŠ, ąĘą░ ąĖčüą║ą╗čÄč湥ąĮąĖąĄą╝ ą▒ąĖą╗ą╗ąĖąĮą│ą░ ąĖ čéą░čĆąĖčäąĖą║ą░čåąĖąĖ čāčüą╗čāą│), ą┐ąŠ čüčāčéąĖ ąČąĄ ąĘą░ąĮąĖą╝ą░ąĄčéčüčÅ ąĖčüą║ą╗čÄčćąĖč鹥ą╗čīąĮąŠ ąŠą▒čüą╗čāąČąĖą▓ą░čÄčēąĖą╝ ą▒ąĖąĘąĮąĄčüąŠą╝. ąÆ čåąĄą╗ąŠą╝ ą┐ąŠą┤ąŠą▒ąĮą░čÅ ą┐ąŠąĘąĖčåąĖčÅ ą▓ ąĮą░čüč鹊čÅčēąĄąĄ ą▓čĆąĄą╝čÅ čā ąŠą┐ąĄčĆą░č鹊čĆą░ ąŠč鹥č湥čüčéą▓ąĄąĮąĮąŠą╣ ą│čĆčāą┐ą┐ąĖčĆąŠą▓ą║ąĖ ąöąŚąŚ ŌĆō čäąĖą╗ąĖą░ą╗ą░ ą×ąÉą× ŌĆ£ąĀąŠčüčüąĖą╣čüą║ąĖąĄ ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ čüąĖčüč鹥ą╝čŗ", ŌĆ£ąØą░čāčćąĮčŗą╣ čåąĄąĮčéčĆ ąŠą┐ąĄčĆą░čéąĖą▓ąĮąŠą│ąŠ ą╝ąŠąĮąĖč鹊čĆąĖąĮą│ą░ ąŚąĄą╝ą╗ąĖ", ąØą” ą×ą£ąŚ. ąĪ č鹊čćą║ąĖ ąĘčĆąĄąĮąĖčÅ "čäąĖąĘąĖč湥čüą║ąŠą│ąŠ" čäčāąĮą║čåąĖąŠąĮą░ą╗ą░ ąØą” ą×ą£ąŚ čÅą▓ą╗čÅąĄčéčüčÅ ąŠą┐ąĄčĆą░č鹊čĆąŠą╝ ą│čĆčāą┐ą┐ąĖčĆąŠą▓ą║ąĖ, ą▓ čüąŠčüčéą░ą▓ ą║ąŠč鹊čĆąŠą╣ ą▓čģąŠą┤čÅčé ąÜąÉ ŌĆ£ąĀąĄčüčāčĆčü", ŌĆ£ąÜą░ąĮąŠą┐čāčü", ŌĆ£ąŁą╗ąĄą║čéčĆąŠ" ąĖ ŌĆ£ą£ąĄč鹥ąŠčĆ" čĆą░ąĘą╗ąĖčćąĮčŗčģ ą╝ąŠą┤ąĖčäąĖą║ą░čåąĖą╣, ąŠą┤ąĮą░ą║ąŠ ąŠčüąĮąŠą▓ąĮąŠą╣ ąŠą▒čŖąĄą╝ ą┤ą░ąĮąĮčŗčģ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅąĄčéčüčÅ ą▒ąĄčüą┐ą╗ą░čéąĮąŠ č乥ą┤ąĄčĆą░ą╗čīąĮčŗą╝ ąŠčĆą│ą░ąĮą░ą╝ ąĖčüą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮąŠą╣ ą▓ą╗ą░čüčéąĖ (ążą×ąśąÆ), ą░ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéčī ąŠą┐ąĄčĆą░č鹊čĆą░ čäąĖąĮą░ąĮčüąĖčĆčāąĄčéčüčÅ ąĘą░ čüč湥čé ą×ąÜąĀ ą┐ąŠ ą┐ąŠą┤ą┤ąĄčƹȹ░ąĮąĖčÄ ąĖ čĆą░ąĘą▓ąĖčéąĖčÄ ąĮą░ąĘąĄą╝ąĮąŠą╣ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčŗ. ąŻčćąĖčéčŗą▓ą░čÅ, čćč鹊 ąĖ ą│čĆčāą┐ą┐ąĖčĆąŠą▓ą║ą░, ąĖ ążą×ąśąÆ, ąĖ čüčĆąĄą┤čüčéą▓ą░, ąĖąĘ ą║ąŠč鹊čĆčŗčģ čäąĖąĮą░ąĮčüąĖčĆčāąĄčéčüčÅ ąŠą┐ąĄčĆą░č鹊čĆčüą║ą░čÅ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéčī, ąŠčéąĮąŠčüčÅčéčüčÅ ą║ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮąŠą╝čā čüąĄą║č鹊čĆčā 菹║ąŠąĮąŠą╝ąĖą║ąĖ, ą┐ąŠą┤ąŠą▒ąĮą░čÅ čüąĖčéčāą░čåąĖčÅ ą╝ąŠąČąĄčé ą┐čĆąĄą┤čüčéą░ą▓ą╗čÅčéčīčüčÅ ąŠą▒ąŠčüąĮąŠą▓ą░ąĮąĮąŠą╣, ąŠą┤ąĮą░ą║ąŠ ąĘą┤ąĄčüčī ą▓ąŠąĘąĮąĖą║ą░čÄčé ą▓ąŠą┐čĆąŠčüčŗ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ čéčĆą░ąĮčüą╗čÅčåąĖąĖ čĆčŗąĮąŠčćąĮąŠą│ąŠ čüą┐čĆąŠčüą░ ą▓ čéą░ą║čéąĖą║ąŠ-č鹥čģąĮąĖč湥čüą║ąĖąĄ čģą░čĆą░ą║č鹥čĆąĖčüčéąĖą║ąĖ čüąŠąĘą┤ą░ą▓ą░ąĄą╝čŗčģ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüčĆąĄą┤čüčéą▓.

ąÆč鹊čĆą░čÅ ą▒ą░ąĘąŠą▓ą░čÅ ą▒ąĖąĘąĮąĄčü-ą╝ąŠą┤ąĄą╗čī ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čāčüą╗čāą│ ŌĆō čŹč鹊 ąŠą┐ąĄčĆą░č鹊čĆ ą┐ąĄčĆą▓ąĖčćąĮąŠą╣ čāčüą╗čāą│ąĖ ąĮąĄąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮąŠą╝čā ą║čĆčāą│čā ą╗ąĖčå. ąÆ čüč乥čĆąĄ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čāčüą╗čāą│ čüčÄą┤ą░ ą┐ąŠą┐ą░ą┤ą░ąĄčé ą▓čüčÅ ą│ą╗ąŠą▒ą░ą╗čīąĮą░čÅ čüą┐čāčéąĮąĖą║ąŠą▓ą░čÅ ąĮą░ą▓ąĖą│ą░čåąĖčÅ ą▓ąĮąĄ ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéąĖ ŌĆō čŹč鹊, čüčéčĆąŠą│ąŠ ą│ąŠą▓ąŠčĆčÅ, ą║ąŠą╝ą┐ą░ąĮąĖąĖ čéąĖą┐ą░ Google ąĖ ą┐čĆąŠčćąĖąĄ ą▒ąĄčüą┐ą╗ą░čéąĮčŗąĄ ąĖąĮč鹥čĆąĮąĄčé-čüąĄčĆą▓ąĖčüčŗ. ąÆ č鹊 ą▓čĆąĄą╝čÅ, ą║ą░ą║ ąĖąĮč鹥čĆąĮąĄčé-ą│ąĖą│ą░ąĮčéčŗ ą┐ąŠą╗čāčćą░čÄčé ą▒ąŠą╗čīčłčāčÄ ą┐čĆąĖą▒čŗą╗čī ą┐čĆąĖ čĆąĄą░ą╗ąĖąĘą░čåąĖąĖ čĆąĄą║ą╗ą░ą╝ąĮąŠą╣ ą╝ąŠą┤ąĄą╗ąĖ ą▒ąĖąĘąĮąĄčüą░, ą▓ ąŠą▒ą╗ą░čüčéąĖ ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ąĮą░ą▓ąĖą│ą░čåąĖąĖ ą┐ąŠą┐čŗčéą║ą░ ąĢą▓čĆąŠčüąŠčĹʹ░ ąĖąĘąĮą░čćą░ą╗čīąĮąŠ čüčéčĆąŠąĖčéčī Galileo ą▓ ą║ą░č湥čüčéą▓ąĄ ąŠą║čāą┐ą░čÄčēąĄą│ąŠčüčÅ ą▒ąĖąĘąĮąĄčüą░ ąŠą▒ąĄčĆąĮčāą╗ą░čüčī ą▓ ą║ąŠąĮąĄčćąĮąŠą╝ čüč湥č鹥 č鹊ą╗čīą║ąŠ ą┐ąŠč鹥čĆąĄą╣ ą▓čĆąĄą╝ąĄąĮąĖ, ąĖ čüąŠąĘą┤ą░ą▓ą░čéčī Galileo ą┐čĆąĖčłą╗ąŠčüčī ąĘą░ čüč湥čé čüčĆąĄą┤čüčéą▓ ąĮą░ą╗ąŠą│ąŠą┐ą╗ą░č鹥ą╗čīčēąĖą║ąŠą▓ ŌĆō ąĘą░ ą┤ąĄąĮčīą│ąĖ ąĢą▓čĆąŠčüąŠčĹʹ░. ą¤ąŠčüą╗ąĄ ąĮąĄčāą┤ą░čćąĖ ą║ąŠąĮčåąĄčüčüąĖąŠąĮąĮąŠą│ąŠ ą┐čĆąŠąĄą║čéą░ Galileo ą▓ 2004ŌĆō2007 ą│ą│. čŹčéą░ą┐ ą┤ąŠčüčéąĖąČąĄąĮąĖčÅ ą┐ąŠą╗ąĮąŠą╣ 菹║čüą┐ą╗čāą░čéą░čåąĖąŠąĮąĮąŠą╣ ą│ąŠč鹊ą▓ąĮąŠčüčéąĖ ą┐čĆąŠą│čĆą░ą╝ą╝čŗ Galileo (FOC) ą┐ąŠą╗ąĮąŠčüčéčīčÄ čäąĖąĮą░ąĮčüąĖčĆčāąĄčéčüčÅ ąĢą▓čĆąŠą┐ąĄą╣čüą║ąĖą╝ ąĪąŠčĹʹŠą╝, ą░ čāą┐čĆą░ą▓ą╗ąĄąĮąĖąĄ ą┐čĆąŠąĄą║č鹊ą╝ ąŠčüčāčēąĄčüčéą▓ą╗čÅąĄčéčüčÅ ąĢą▓čĆąŠą┐ąĄą╣čüą║ąŠą╣ ą║ąŠą╝ąĖčüčüąĖąĄą╣ [1]. ąóąĄą╝ ąĮąĄ ą╝ąĄąĮąĄąĄ, ą╝ąŠą┤ąĄą╗čī ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮąŠ-čćą░čüčéąĮąŠą│ąŠ ą┐ą░čĆčéąĮąĄčĆčüčéą▓ą░ ąĮąĄ čüčćąĖčéą░ąĄčéčüčÅ ą▓ ąĢą▓čĆąŠą┐ąĄ ą▒ąĄąĘąĮą░ą┤ąĄąČąĮąŠą╣. ą×ąĮą░ čāčüą┐ąĄčłąĮąŠ ą┤ąĄą╣čüčéą▓čāąĄčé, ąĮą░ą┐čĆąĖą╝ąĄčĆ, ą▓ ąŠą▒ą╗ą░čüčéąĖ ąöąŚąŚ ąĖ ą▓ąŠąĄąĮąĮąŠą╣ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ čüą▓čÅąĘąĖ. ą¤čĆąŠą│čĆą░ą╝ą╝ą░ Skynet 5, ą▓ čĆą░ą╝ą║ą░čģ ą║ąŠč鹊čĆąŠą╣ ą▓ ą┤ąĄą║ą░ą▒čĆąĄ 2012 ą│. ą▒čŗą╗ ąĘą░ą┐čāčēąĄąĮ č湥čéą▓ąĄčĆčéčŗą╣ čüą┐čāčéąĮąĖą║, čÅą▓ą╗čÅąĄčéčüčÅ ą┐čĆąĖą╝ąĄčĆąŠą╝ čāčüą┐ąĄčłąĮąŠą│ąŠ ą┐čĆąŠąĄą║čéą░ ąōą¦ą¤, ą║ąŠč鹊čĆčŗą╣ ą▒čŗą╗ čĆą░ąĘčĆą░ą▒ąŠčéą░ąĮ Airbus Defence and Space ą▓ ąĖąĮč鹥čĆąĄčüą░čģ ą╝ąĖąĮąŠą▒ąŠčĆąŠąĮčŗ ąÆąĄą╗ąĖą║ąŠą▒čĆąĖčéą░ąĮąĖąĖ.

ąÆąŠąĘą╝ąŠąČąĮąŠčüčéčī ą▓ą║ą╗čÄčćąĖčéčī ą▓ ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮąĖčÅčģ ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéąĖ čü ąĮąĄčÅčüąĮąŠą╣ ą╝ąŠąĮąĄčéąĖąĘą░čåąĖąĄą╣ ą╝ąŠą┤ąĄą╗čī ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮąŠ-čćą░čüčéąĮąŠą│ąŠ ą┐ą░čĆčéąĮąĄčĆčüčéą▓ą░ ąŠą▒čüčāąČą┤ą░ąĄčéčüčÅ ą┤ąŠą▓ąŠą╗čīąĮąŠ ą┤ą░ą▓ąĮąŠ. ąĪąŠ čüčüčŗą╗ą║ąŠą╣ ąĮą░ 菹║čüą┐ąĄčĆčéąĮčāčÄ ą│čĆčāą┐ą┐čā ą×čéą║čĆčŗč鹊ą│ąŠ ą┐čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ą░ [10] ą┤ąĖčüą║čāčéąĖčĆčāąĄčéčüčÅ, ąĮą░ą┐čĆąĖą╝ąĄčĆ, ą▓ąŠą┐čĆąŠčü ąŠ č鹊ą╝, ąĮą░čüą║ąŠą╗čīą║ąŠ ą┐ąŠą╝ąŠą│ą╗ąŠ ą▒čŗ ą║ąŠą╝ą╝ąĄčĆčåąĖą░ą╗ąĖąĘą░čåąĖąĖ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ąöąŚąŚ čüąŠąĘą┤ą░ąĮąĖąĄ ą░čāčéčüąŠčĆčüąĖąĮą│ąŠą▓ąŠą│ąŠ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą│ąŠ ąŠą┐ąĄčĆą░č鹊čĆą░, ą┐čĆąĖą▓ą╗ąĄą║ą░ąĄą╝ąŠą│ąŠ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąŠą╝ ą┐ąŠ ą║ąŠąĮą║čāčĆčüčā čü ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖąĄą╝ ąĮąĄą║ąŠč鹊čĆąŠą╣ čĆą░ąĘąĮąŠą▓ąĖą┤ąĮąŠčüčéąĖ ą║ąŠąĮčåąĄčüčüąĖąŠąĮąĮąŠą╣ ą╝ąŠą┤ąĄą╗ąĖ. ąĪą╗ąĄą┤čāąĄčé ąŠčéą╝ąĄčéąĖčéčī, čćč鹊 čüąŠą▓čĆąĄą╝ąĄąĮąĮą░čÅ ą║ąŠąĮčŖčÄąĮą║čéčāčĆą░ ąĮąĄ ąŠč湥ąĮčī ą▒ą╗ą░ą│ąŠą┐čĆąĖčÅčéčüčéą▓čāąĄčé čĆą░ąĘą╝čŗčłą╗ąĄąĮąĖčÅą╝ ąŠ ą╝ąŠąĮąĄčéąĖąĘą░čåąĖąĖ č鹥čģ ąĖą╗ąĖ ąĖąĮčŗčģ čāčüą╗čāą│ ą▓ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮąŠą╝ ą┤ąŠą╝ąĄąĮąĄ, čüą▓čÅąĘą░ąĮąŠ čŹč鹊 čü ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠčüčéčīčÄ ą▓ą▓ąĄą┤ąĄąĮąĖčÅ čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĄą╣ čüčéčĆąŠą║ąĖ ą▓ ą▒čÄą┤ąČąĄčéčŗ ą▓ąĄą┤ąŠą╝čüčéą▓-ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĄą╣.

ąØą░ą┤ąŠ čüą║ą░ąĘą░čéčī, čćč鹊 ą▓ ą╝ąĖčĆąĄ čüąĄą│ąŠą┤ąĮčÅ č鹊ąČąĄ ąĮąĄčé ąŠčéč湥čéą╗ąĖą▓ąŠą│ąŠ ą┐ąŠąĮąĖą╝ą░ąĮąĖčÅ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ čĆą░ąĘą▓ąĖčéąĖčÅ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮąŠ-čćą░čüčéąĮąŠą│ąŠ ą┐ą░čĆčéąĮąĄčĆčüčéą▓ą░ ą▓ ą║ąŠčüą╝ąŠčüąĄ. ą¤ąŠ ą╝ąĮąĄąĮąĖčÄ ą░ą▓č鹊čĆąŠą▓ [1], ą▓ ąĢą▓čĆąŠą┐ąĄ ąŠčüąŠąĘąĮą░ąĮąĖąĄ čüąĖąĮąĄčĆą│ąĖąĖ ą╝ąĄąČą┤čā ąČąĄą╗ą░ąĮąĖčÅą╝ąĖ ą┐čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ąĄąĮąĮčŗčģ (ąĖąĮčüčéąĖčéčāčåąĖąŠąĮą░ą╗čīąĮčŗčģ) ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĄą╣ ąĖ čüą┐čĆąŠčüąŠą╝ ąĮą░ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą╝ čĆčŗąĮą║ąĄ ą▓čüąĄ ąĄčēąĄ ąĮą░čģąŠą┤ąĖčéčüčÅ ąĮą░ čĆą░ąĮąĮąĄą╣ čüčéą░ą┤ąĖąĖ. ąØą░ą┐čĆąĖą╝ąĄčĆ, ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ ą░ą┐ą┐ą░čĆą░čéčŗ Spot 6 ąĖ Spot 7 ą▒čŗą╗ąĖ ą┐ąŠą╗ąĮąŠčüčéčīčÄ ą┐čĆąŠčäąĖąĮą░ąĮčüąĖčĆąŠą▓ą░ąĮčŗ Airbus Defense and Space ą▓ ąŠčéčüčāčéčüčéą▓ąĖąĄ ą║ą░ą║ąĖčģ ą▒čŗ č鹊 ąĮąĖ ą▒čŗą╗ąŠ ąŠą▒čÅąĘą░č鹥ą╗čīčüčéą▓ ą┐ąŠ ąĘą░ą║čāą┐ą║ąĄ ą┤ą░ąĮąĮčŗčģ ąĖą╗ąĖ čćą░čüčéąĖ ą╝ąŠčēąĮąŠčüč鹥ą╣ ą║čĆčāą┐ąĮčŗą╝ąĖ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗą╝ąĖ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čÅą╝ąĖ. ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, čāčüč鹊ą╣čćąĖą▓ąŠčüčéčī čćą░čüčéąĮąŠą╣ ąĖąĮąĖčåąĖą░čéąĖą▓čŗ ą▓ ąĢą▓čĆąŠą┐ąĄ ąĮąĄ ą│ą░čĆą░ąĮčéąĖčĆąŠą▓ą░ąĮą░, ą┐ąŠčüą║ąŠą╗čīą║čā ąĄą▓čĆąŠą┐ąĄą╣čüą║ąĖąĄ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗąĄ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĖ ąĮąĄ čāčćą░čüčéą▓čāčÄčé ą▓ čäąĖąĮą░ąĮčüąĖčĆąŠą▓ą░ąĮąĖąĖ ą┐ąŠą┤ąŠą▒ąĮčŗčģ ą┐čĆąŠą│čĆą░ą╝ą╝.

ą¤ąŠą╝ąĖą╝ąŠ ąŠą┐ąĄčĆą░č鹊čĆčüą║ąŠą│ąŠ, ąŠčüčéą░ą╗čīąĮčŗąĄ ą▒ąĖąĘąĮąĄčüčŗ, ąĘą░ą┤ąĄą╣čüčéą▓ąŠą▓ą░ąĮąĮčŗąĄ ą▓ ą┐ąĄčĆąĄą┤ąĄą╗čīąĮčŗčģ čåąĄą┐ąŠčćą║ą░čģ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čāčüą╗čāą│, čÅą▓ą╗čÅčÄčéčüčÅ čģąŠčéčÅ ąĖ ą▓ą░ąČąĮčŗą╝ąĖ, ąĮąŠ ąĮąĄ čüą┐ąĄčåąĖčäąĖč湥čüą║ąĖ ą║ąŠčüą╝ąĖč湥čüą║ąĖą╝ąĖ, ąĖ ą┤ą░ą╗ąĄą║ąŠ ąĮąĄ ą▓čüąĄą│ą┤ą░ ą┐ąĄčĆą▓ąĖčćąĮčŗąĄ ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ ą┐čĆąŠą┤čāą║čéčŗ ąĘą░ąĮąĖą╝ą░čÄčé ą▓ąĄą┤čāčēąĄąĄ ą╝ąĄčüč鹊 ą▓ čüčéčĆčāą║čéčāčĆąĄ čüąĄą▒ąĄčüč鹊ąĖą╝ąŠčüčéąĖ čüąŠąŠčéą▓ąĄčéčüčéą▓čāčÄčēąĖčģ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĮčŗčģ ą┐čĆąŠą┤čāą║č鹊ą▓ ąĖ čāčüą╗čāą│. ąŁč鹊 ąŠą▒čĆą░ą▒ąŠčéčćąĖą║ąĖ ąĖ čĆą░čüą┐čĆąŠčüčéčĆą░ąĮąĖč鹥ą╗ąĖ ąöąöąŚ, čüąĖčüč鹥ą╝ąĮčŗąĄ ąĖąĮč鹥ą│čĆą░č鹊čĆčŗ ąĖ ąŠą┐ąĄčĆą░č鹊čĆčŗ ąĖąĮč乊ą║ąŠą╝ą╝čāąĮąĖą║ą░čåąĖąŠąĮąĮčŗčģ čāčüą╗čāą│ čéąĖą┐ą░ ą┤ąĖčüą┐ąĄčéč湥čĆčüą║ąĖčģ, ą░ čéą░ą║ąČąĄ ą┐ąŠčüčéą░ą▓čēąĖą║ąĖ ą┐čĆąŠą│čĆą░ą╝ą╝ąĮąŠ-ą░ą┐ą┐ą░čĆą░čéąĮčŗčģ čĆąĄčłąĄąĮąĖą╣. ąÆ čŹčéąĖčģ čüąĄą│ą╝ąĄąĮčéą░čģ ą┐čĆąĖąĮčåąĖą┐ąĖą░ą╗čīąĮąŠ ąĮąĖąČąĄ ą┐ąŠčĆąŠą│ ą▓čģąŠą┤ą░, ą┐čĆąĖ čŹč鹊ą╝ ŌĆ£ą▓č鹊čĆąĖčćąĮąĖą║ąĖ" čćą░čüč鹊 ą▓ąŠąŠą▒čēąĄ ąŠčüąĮąŠą▓čŗą▓ą░čÄčéčüčÅ ąĮą░ ą▒ąĄčüą┐ą╗ą░čéąĮčŗčģ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą┤ą░ąĮąĮčŗčģ ąĖ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčÅčģ (ą┤ą░ąĮąĮčŗąĄ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ ąĮą░ą▓ąĖą│ą░čåąĖąĖ, ą▒ąĄčüą┐ą╗ą░čéąĮąŠ ą┤ąŠčüčéčāą┐ąĮčŗąĄ ąĖąĘąŠą▒čĆą░ąČąĄąĮąĖčÅ čüčĆąĄą┤ąĮąĄą│ąŠ čĆą░ąĘčĆąĄčłąĄąĮąĖčÅ). ą¤čĆąĄą┤čüčéą░ą▓ą╗čÅąĄčéčüčÅ, čćč鹊 ąĖą╝ąĄąĮąĮąŠ ąĮą░ ą▓č鹊čĆąĖčćąĮąŠą╝ čĆčŗąĮą║ąĄ, ą▓ą░čĆąĖčéčüčÅ čüąĄą│ąŠą┤ąĮčÅ č鹊čé ą▒čāą╗čīąŠąĮ, ą║ąŠč鹊čĆčŗą╣ čüą┐ąŠčüąŠą▒ąĄąĮ čüąĖą╗čīąĮąŠ ąĖąĘą╝ąĄąĮąĖčéčī ą▓ąĄčüčī ą╗ą░ąĮą┤čłą░čäčé ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čĆčŗąĮą║ąŠą▓.

ą¤čĆąĖ ą▓čüąĄą╣ ąĮąĄąŠą┤ąĮąŠąĘąĮą░čćąĮąŠčüčéąĖ čüąŠą▓čĆąĄą╝ąĄąĮąĮąŠą│ąŠ ą▒ąĖąĘąĮąĄčü-ą╗ą░ąĮą┤čłą░čäčéą░ ą▓ ąŠą▒ą╗ą░čüčéąĖ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čāčüą╗čāą│ ą┐čĆąĖąĮčåąĖą┐ąĖą░ą╗čīąĮčŗą╝ąĖ ąŠčüčéą░čÄčéčüčÅ ą┤ą▓ą░ ą╝ąŠą╝ąĄąĮčéą░ ŌĆō ąĮą░ą╗ąĖčćąĖąĄ ąĮą░ ąĘą░ą▓ąĄčĆčłą░čÄčēąĄą╝ čāčćą░čüčéą║ąĄ ą╗čÄą▒čŗčģ čåąĄą┐ąŠč湥ą║ ą┐ąĄčĆąĄą┤ąĄą╗ąŠą▓ čāčüč鹊ą╣čćąĖą▓ąŠą╣ ą┐ą╗ą░č鹥ąČąĄčüą┐ąŠčüąŠą▒ąĮąŠą╣ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čīčüą║ąŠą╣ ą▒ą░ąĘčŗ, ą▒čāą┤čī č鹊 ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗąĄ ąĖą╗ąĖ čćą░čüčéąĮčŗąĄ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĖ, ąĖ ą┐čĆą░ą▓ąĖą╗čīąĮąŠ ąŠčĆą│ą░ąĮąĖąĘąŠą▓ą░ąĮąĮą░čÅ, ąĮąĄąĖčüą║ą░ąČąĄąĮąĮą░čÅ ąŠą▒čĆą░čéąĮą░čÅ čüą▓čÅąĘčī ąŠčé čéčĆąĄą▒ąŠą▓ą░ąĮąĖą╣ čĆčŗąĮą║ą░ ą║ ą┐ą╗ą░ąĮą░ą╝ čüąŠąĘą┤ą░ąĮąĖčÅ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĮčŗčģ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ čüąĖčüč鹥ą╝ (ąĖ ą┤ą░ą╗čīčłąĄ ŌĆō ą║ ą▒ą░ąĘąŠą▓čŗą╝ č鹥čģąĮąŠą╗ąŠą│ąĖčÅą╝ ą┐ąŠą╗ąĄąĘąĮčŗčģ ąĮą░ą│čĆčāąĘąŠą║ ąĖ čüą┐čāčéąĮąĖą║ąŠą▓čŗčģ ą┐ą╗ą░čéč乊čĆą╝). ąøčÄą▒čŗąĄ ą▒ąĖąĘąĮąĄčü-ą┐ą╗ą░ąĮčŗ ąĖ čüčéčĆą░č鹥ą│ąĖąĖ čĆą░ąĘą▓ąĖčéąĖčÅ ą┤ąŠą╗ąČąĮčŗ ą┐čĆąĖąĮąĖą╝ą░čéčī čŹč鹊 ą▓ąŠ ą▓ąĮąĖą╝ą░ąĮąĖąĄ.

ąøąĖč鹥čĆą░čéčāčĆą░

ą×ą┐čāą▒ą╗ąĖą║ąŠą▓ą░ąĮąŠ: ąĪą┐ąĄčåąĖą░ą╗čīąĮčŗą╣ ą▓čŗą┐čāčüą║ "ąĪą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüą▓čÅąĘčī ąĖ ą▓ąĄčēą░ąĮąĖąĄ"-2016

ą¤ąŠčüąĄčēąĄąĮąĖą╣: 5612

ąÉą▓č鹊čĆ

| |||

ąÆ čĆčāą▒čĆąĖą║čā "ąĪą┐čāčéąĮąĖą║ąŠą▓ą░čÅ čüą▓čÅąĘčī" | ąÜ čüą┐ąĖčüą║čā čĆčāą▒čĆąĖą║ | ąÜ čüą┐ąĖčüą║čā ą░ą▓č鹊čĆąŠą▓ | ąÜ čüą┐ąĖčüą║čā ą┐čāą▒ą╗ąĖą║ą░čåąĖą╣