В рубрику "Спутниковая связь" | К списку рубрик | К списку авторов | К списку публикаций

Отрасль спутниковой связи и вещания является важнейшим элементом мирового рынка телекоммуникаций. Развитие аппаратных и программных средств спутниковой связи и вещания позволило внедрить новые беспрецедентные услуги (телевизионное вещание высокого и сверхвысокого разрешения, звуковое вещание, широкополосный доступ и т.п.) и привело к увеличению спроса на спутниковую емкость. Спутниковая связь и вещание продолжает оставаться коммерчески выгодным видом космической деятельности. Об этом убедительно свидетельствуют оценки объема и структуры рынка, полученные разными исследовательскими компаниями мира. Согласно исследованиям компании Satellite Industry Association (SIA), данные которых приведены в табл. 1, доходы от услуг спутниковой отрасли за 2001–2013 гг. выросли более чем в три раза [1].

Из представленных в табл. 1 данных следует, что в течение тринадцати лет доходы от услуг спутниковой связи увеличились в 3,6 раза, от производства спутников – в 1,65 раза, выручка от пусковых услуг увеличилась в 1,8 раза, доходы от производства наземного оборудования возросли в 2,8 раза.

Российские предприятия заметно представлены только в первых трех видах услуг. Наземное оборудование спутниковых систем связи в нашей стране практически не производится, и его поставки даже для внутреннего рынка занимают весьма незначительное место.

К большому сожалению, нужно констатировать, что и с рынка пусковых услуг наша страна также постепенно вытесняется. Последнее объясняется тем, что российские средства выведения коммерческих спутников связи и вещания обладают более низкой вероятностью успешного запуска. Например, ракета-носитель (РН) “Протон-М" в паре с разгонным блоком “Бриз-М" обладают вероятностью успешного запуска 0,88, а у европейской РН Ariane-5 этот показатель достиг величины 0,94 при блестящей серии из 62 успешных запусков. В 2011– 2014 гг. в мире при запусках коммерческих космических аппаратов (КА) связи и вещания ежегодно происходили аварии только российских средств выведения, в которых погибли пять спутников, в том числе три КА ФГУП “Космическая связь".

Перейдем к анализу доходов от услуг спутниковых систем связи и вещания. Из данных, приведенных в табл. 1, следует, что в течение последних 13 лет:

Приведенные в табл. 1 данные показывают, что основные доходы отрасли космической связи в объеме 78% сосредоточены в секторе DTH. На втором месте по объему доходов в 3,2% находится самый молодой спутниковый сервис – звуковое вещание, которое осуществляется с десяти спутников. Продолжает терять свои позиции в смысле снижения относительной доли доходов с 3,98% до 2,19% в общей структуре доходов спутниковых услуг MSS. Затем следует спутниковый широкополосный доступ с объемом доходов в 1,4%.

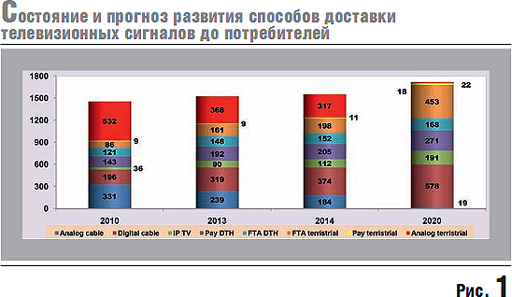

В настоящее время спутниковое непосредственное вещание является одним из основных способов доставки телевизионных и звуковых программ населению даже в странах с развитой коммуникационной средой (Европа, США). На рис. 1 представлены данные компании Digital TV Research о состоянии и развитии различных видов доставки телевизионных сигналов до потребителей [2].

Из приведенных на рис. 1 сведений следует, что наиболее быстрыми темпами развивается IPTV с ежегодным средним темпом роста 50% (GAGR). Затем следует DTH (платное – pay TV и бесплатное – free to air, FTA) вещание c GAGR 9,6%. Кабельное аналоговое и цифровое вещание развивается с GAGR 2%. В свою очередь, эфирное наземное вещание теряет ежегодно более 5% пользователей.

Прогноз компании Digital TV Research свидетельствует о том, что развитие DTH продолжается c нарастающим темпом. Это связано с тем, что, во-первых, самые большие страны мира (Китай, Индия, Индонезия, Бразилия и другие) развивают DTH-вещание очень быстро; во-вторых, этому способствует развитие сервисов, предоставляемых спутниковым вещанием. Например, широкое распространение услуги видео по запросу (Video On Demand, VOD), продолжающееся наращивание программ формата HD (в 2013 г. число каналов HD-формата в платформах превысило 6 тыс.), возможность подключения телевизора к приемнику широкополосного спутникового сигнала, взаимодействие телевизора с персональным компьютером и т.д. В-третьих, развитие спутникового телевещания связано с внедрением нового стандарта вещания Ultra High Definition (Ultra HD). Цифровой стандарт Ultra HD принят МСЭ и утвержден состав нового кодека H.265/HEVC. В настоящее время вещание в формате Ultra HD обеспечивают спутниковые операторы Intelsat, SES, Eutelsat, Sky Perfect JSAT и ФГУП “Космическая связь".

Ведущие консалтинговые компании считают, что в ближайшие годы стандарт Ultra HD-вещания будет быстро внедряться. У этого вида вещания перспектива на рынке существенно выше, чем у экзотического объемного вещания типа 3D. Очень показательно развитие видов вещания в России. На рис. 2 представлены данные об изменении числа российских домовладений, осуществляющих прием телевизионных сигналов тем или способом в 2008–2013 гг. (в начальный период отключения аналогового вещания).

Из приведенных данных следует, что в России в начале 2014 г. наземным эфирным вещанием пользовались только 14,4 млн домохозяйств, кабельные операторы обслуживали 17,3 млн домохозяйств, операторы систем СНВ – 16,98 млн домохозяйств и на долю IPTV приходилось 3,4 млн домохозяйств [3, 4]. Аналитики прогнозируют и дальнейший рост популярности платного вещания. Например, уже в июне 2014 г. коммерческое телевидение присутствовало в 37,1 млн домовладений.

В то же время в России прослеживается устойчивая тенденция уменьшения числа домохозяйств, осуществляющих прием телеканалов наземного эфирного вещания. За анализируемый период наземное эфирное вещание потеряло 16,8 млн домохозяйств. За это же время кабельные операторы стали обслуживать на 4,4 млн домовладений больше. В свою очередь, операторы спутникового непосредственного вещания за три года нарастили абонентскую базу более чем на 13,3 млн домовладений, или в 4,7 раза. Абонентская база IPTV-вещания в России выросла за этот период времени на 3,1 млн домохозяйств.

Опыт внедрения наземного цифрового вещания в регионах страны убедительно свидетельствует о том, что население не стремится покупать цифровые приставки для просмотра 8–10 эфирных каналов. Оно давно уже выбрало установку спутниковой тарелки или подключение к кабельной сети. Отмечу, что эфирным вещанием так и не удалось покрыть 100% территории ни одного из субъектов федерации, за исключением Москвы и Санкт-Петербурга. Например, в сообщении от 13 августа 2014 г. говорится о том, что при официальном запуске трансляции пакета цифровых каналов первого мультиплекса в Республике Коми цифровая телевизионная картинка стала доступна более 90% населения региона. Аналогичные сообщения можно привести и по другим регионам (охват от 75 до 95,5% населения). О том, что население этих регионов уже более 10 лет получает цифровое спутниковое телевидение (не менее 120–200 ТВ и звуковых программ), ни местные, ни федеральные органы исполнительной власти (ФОИВ) по известным причинам не упоминают. Аналитики рынка считают, что на долю эфирного цифрового вещания в итоге придется менее 10% сельских домохозяйств и еще меньше домовладений в городах.

Во всем мире и даже в России DTH развивается усиленными темпами вопреки отсутствию какого-либо внимания, кроме карательного, со стороны государства. В тексте Федеральной целевой программы (ФЦП) “Развитие телерадиовещания в Российской Федерации на 2009–2015 гг.", утвержденной Постановлением Правительства РФ от 3 декабря 2009 г. № 985, о спутниковом непосредственном вещании не написано ни слова. Соответственно, выделение каких-либо бюджетных или иных средств на этот вид вещания не предусмотрено.

Основные консалтинговые компании полагали, что к 2015 г. цифровым эфирным приемом будет охвачено 10–15% домовладений России, доля СНВ поднимется до 30–32% и продолжит расти. Они немного ошиблись, уже в 2013 г. СНВ превысило этот рубеж. Однако бюджетные средства на развитие эфирного телевидения (9–24 программы) российские регуляторы не жалеют и готовы потратить в рамках указанной выше ФЦП только из бюджета более 76,36 млрд рублей за пять лет. Развитие в стране других видов телевизионного вещания в ФЦП не предусмотрено, то есть их как бы и нет. Но они не только есть, но и развиваются более быстрыми темпами и стремительно отнимают у цифрового эфирного вещания зрительскую аудиторию. Каждый зритель понимает, что 100 и более телевизионных кабельных или спутниковых программ за меньшие деньги лучше, чем 8 эфирных.

Способ внедрения эфирного цифрового телевидения в России представляется самым неудачным из всех возможных способов реализации права каждого гражданина страны на информацию. Но РТРС и федеральные органы исполнительной власти (ФОИВ) продолжают неистово тратить ресурсы на ретрансляцию мультиплексов. Ибо понимают, построят они или не построят тысячи (десятки тысяч) ретрансляторов, зрительская аудитория этого не заметит. Но кто вам сказал, что РТРС что-то создает для зрителя? А вот “делать отсутствие дела", да еще и за большие деньги, весьма приятно. Кстати, в качестве основного транспорта мультиплексов выступают спутники. Всем специалистам отрасли понятно, что после внедрения HD и Ultra HD мультиплексы выродятся в один–два канала из-за банальной нехватки частотного ресурса. Но в коридорах ФОИВ и в руководстве крупных предприятий специалисты уже давно перевелись.

Таким образом, в последние годы и в обозримом будущем в России спутниковое непосредственное вещание останется главным фактором роста вещательного рынка.

На рубеже ХХ–ХХI вв. все без исключения крупнейшие аналитические компании мира прогнозировали в сегменте спутниковых систем широкополосного доступа (ШПД) в Интернете общемировой оборот рынка в 2010 г. в размере $35 млрд. Аналитики этих компаний считали, что в 2010 г. в США будет не менее 3 млн индивидуальных и корпоративных абонентов в сетях ШПД, а в Европе в сетях спутникового ШПД в 2014 г. будет 1,3–2 млн корпоративных и 3,3–5 млн индивидуальных пользователей. Поэтому повальное (“моровое") увлечение спутниковым ШПД в Ka-диапазоне стало одной из мировых тенденций развития отрасли спутниковой связи. В России особо впечатлительные участники рынка заговорили о “Ка-революции".

Выводы о развитии спутникового ШПД в Ка-диапазоне консалтинговые компании обосновывали тем, что в начале XXI в. некоторые спутниковые операторы испытывали большие трудности с емкостью в С- и Кu-диапазонах частот. В свою очередь спутниковые операторы, воодушевленные результатами аналитиков, увидели в Ka-диапазоне реальное развитие услуг связи. Правительства развитых стран мира рассматривали спутниковые системы ВСД в Интернете в качестве средства равного доступа населения к информации. Жизнь, как всегда, внесла в прогнозы аналитиков рынка свои весьма существенные коррективы. Сети спутникового ШПД в Интернете, конечно, развиваются, но с темпами, в 20–25 раз отличающимися от прогнозов аналитиков рынка (табл. 1).

Спутниковые услуги ШПД в Интернете для массового потребительского рынка делятся на:

Первая категория ШПД в Интернете весьма быстро вымерла (в США в 2005 г.), за исключением незначительного присутствия на отдельных рынках. Услуги широкополосного доступа с двусторонней активной связью широко реализованы в мире с использованием технологии VSAT и продолжают развиваться. На орбиту только в 2001–2014 гг. успешно запущено 63 спутника с транспондерами Ка-диапазона. В мире уже созданы спутниковые сети ШПД: WildBlue, HughesNet; iPSTAR, Astra2Connect, Ка-Sat и Hylas. В стадии развертывания находятся российская спутниковая система ШПД, глобальная ШПД Global Xpress компании Inmarsat, O3B и другие.

На рис. 3 представлены данные о числе домовладений в мире, подписавшихся на платную услугу ШПД в Интернете с 2005 по 2013 гг. в существующих спутниковых сетях ШПД в Интернете [1, 5, 6, 7].

По данным компании SIA и журнала Satellite Market & Research № 1–5 2014 г., приведенным на рис. 3, следует, что с 2008 по 2013 гг. число абонентов платного спутникового ВСД выросло в 1,4 раза и в конце 2013 г. достигло 1 854 000 подписчиков. Основная масса подписчиков (80%) сосредоточена в США. В остальном мире эта услуга пока не сильно востребована. Например, за три года эксплуатации спутника Ka-Sat к сети ВСД подключены немногим более 124 тыс. терминалов (в том числе около 5 тыс. в России). В зоне покрытия спутника находится более 200 млн домовладений, из которых только в Западной Европе 13 млн лишены какого-либо доступа к Интернету. Получается, что этот сервис пока не востребован на европейском рынке. Связанные с запуском КА “Экспресс-АМ5" и “Экспресс-АМ6" ожидания "революционного" развития ВСД в Интернете в России представляются весьма завышенными по следующим причинам:

В этой связи при продолжающейся устойчивой тенденции снижения платежной способности населения России перспективы развития сети ВСД в Интернете в ближайшие несколько лет весьма туманны. Ждать нужно, скорее, схлопывания рынка и ухода слабейших игроков. Если, конечно, государство не поддержит участников рынка.

В настоящее время на низких круговых орбитах развернуты глобальные американские низкоорбитальные системы подвижной спутниковой связи (НСПСС) Iridium, Globalstar и Orbcomm Inc и “Гонец-Д1М". На геостационарной орбите (ГСО) развернуты системы Inmarsat, Thuraya, ACeS и DBSD, а также гибридная североамериканская система Terrestar и Light-Squared (бывшая SkyTerra). Ни одна из систем подвижной связи Thuraya, ACeS, Terrestar и DBSD, за исключением Inmarsat, не вышла на окупаемость проекта.

В табл. 2 приведены данные о результатах деятельности систем MSS за последние годы. Самый эффектный и раскрученный проект Iridium (затраты на развертывание системы составили более $6 млрд), а также проекты Globalstar, Orbcomm и “Гонец-Д1М" оказались в коммерческом смысле несостоятельными.

Все американские операторы MSS прошли через процедуру банкротства. Компания Iridium обещала инвесторам 40 млн подписчиков (в том числе 4,5–6 млн в России!) к концу 2010 г. В действительности подписчиков оказалось в 90 раз меньше.

Другие НСПСС, за исключением Orbcomm, находятся в более сложном, чем Iridium, состоянии. Процесс создания НСПСС показал, что эти системы по всем статьям проиграли сражения за потребителя системе мобильной спутниковой связи Inmarsat (за которой стоит административный ресурс ООН) и традиционным системам связи (VSAT-сетям) на ГСО. И перспектив победного шествия НСПСС в обозримом будущем не видно, несмотря на то, что на их создание в мире потрачено более $20 млрд. В целом за 20 лет развития число пользователей всех систем спутниковой подвижной связи в мире не превысило 2,75 млн.

Исключением из правил является система ORBCOMM, которая вышла на режим окупаемости несмотря на то, что из шести заказанных в России (платформа Стерх) и запущенных в 2008 г. спутников ни один не отработал на орбите более трех лет.

В России среднее годовое число пользователей всех космических систем MSS так ни разу и не превысило 10 тыс. реально платящих абонентов. В этой связи российская многофункциональная система персональной спутниковой связи (МСПСС) "Гонец-Д1М" не может быть окупаемой, что и подтверждает более чем 20-летний опыт ее столь же бессмысленного, сколь и упорного развертывания в условиях полного отсутствия реальных потребителей. Поэтому понятно желание менеджеров МСПСС “Гонец-Д1М" найти ей какое-то применение. В последние два года эту систему хотят соединить с еще одним пожирателем бюджетных средств – системой “ЭРА-ГЛОНАСС". МСПСС “Гонец" предназначена для обеспечения независимой от сетей GSM связи “ЭРА-ГЛОНАСС" в северных и приполярных широтах – там, где нет ни дорог, ни автомашин. Очевидно, терминалы гибридной системы “Гонец-ЭРА" будут размещать на оленьих упряжках. Качество спутников и отсутствие реального спроса на услуги MSS в России и в мире, за исключением США, оптимизма по поводу процветания МСПСС “Гонец-Д1М" не добавляют.

Аксиома рынка спутниковых услуг: если какая-либо услуга находит спрос в США, то это не значит, что она будет востребована в остальном мире, но если сервис не востребован в США, то он никогда не будет востребован в иных странах.

Литература

Опубликовано: Специальный выпуск "Спутниковая связь и вещание"-2015

Посещений: 7447

Статьи по теме

Автор

| |||

В рубрику "Спутниковая связь" | К списку рубрик | К списку авторов | К списку публикаций